BlackRock: Ještě není čas na "buy the dip" na Wall Street, jsou pro to tři dobré důvody

Investoři by se zatím neměli hrnout do pomyslné fronty na nákupy amerických akcií ve slevě. Podle společnosti BlackRock jsou pro to minimálně tři dobře čitelné důvody. Třeba to, že ona sleva vlastně není tak výrazná, jak by se mohlo zdát. K významné změně nálady podle investiční společnosti něco podstatného chybí.

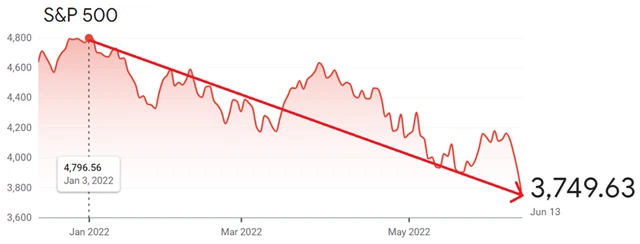

Investiční společnost BlackRock nepovažuje sesun indexu S&P 500 do medvědího trendu za signál pro nákup amerických akcií. Trh se potýká se stoupající inflací, rostoucími sazbami a stále silnějšími obavami z recese. Ztráty na úrovni 30 % v případě Nasdaqu a 20 % u indexu S&P 500 mohou vést investory k pocitu, že jsou již rizika v cenách akcií zohledněna.

Pozornost se zaměřuje na Fed a jeho práci s úrokovými sazbami, s tou je přitom spojena poměrně velká nejistota. Podle BlackRock navíc růstu cen akcií stojí v cestě několik podstatných faktorů.

1. Tlak na marže je rizikem pro ziskovost firem

Ziskové marže firem s výkyvy během medvědích trendů (a recesí) průběžně rostou jíž dvacet let. Riziko, že začínající medvědí trend a případná recese opět tvrdě dolehnou na marže, podstatně roste. Náklady na energie i na pracovní sílu budou tlačit na marže, a budou tak ohrožovat růst ziskovosti veřejně obchodovaných společností. A podle společnosti BlackRock jsou proto aktuální výhledy Wall Street na zisky firem přehnaně optimistické, když letos v rámci indexu S&P 500 stále pracují s růstem o zhruba 10 %.

2. Fed to může přehnat se zvyšováním sazeb

V květnu část ekonomů hlásala, že má inflace v USA svůj vrchol již za sebou. Zpráva o květnovém růstu spotřebitelských cen o 8,6 % meziročně trh vyvedla z omylu. A od té doby to s akciemi jde z kopce, protože se začíná vyhlížet rychlejší a prudší zpřísňování měnové politiky v USA. Například ekonomové z JPMorgan nebo Goldman Sachs zkraje tohoto týdne uvedli, že čekají od FOMC v červnu posun základního úroku o 75 bazických bodů, nikoli o 50.

3. Akcie nejsou vzhledem k růstu sazeb o tolik levnější

Americké akcie jako celek oslabily o zmíněných 20 %, v některých sektorech ještě podstatně více. Když ale do modelů ocenění zahrneme očekávaný vývoj sazeb, růst výnosů vládních dluhopisů USA a také možný pokles (růstu) zisků firem, roste očekávaná diskontní sazba. A ta znamená, že jsou budoucí cash flow firem vnímané jako méně atraktivní.

Na co se čeká?

BlackRock vyhlíží pozitivní signál pro zahájení větších nákupů akcií. A nedívá se nikam jinam než na Fed. "Jakmile bude centrální banka otevřeně a explicitně komunikovat o tom, jak růst sazeb doléhá na růst americké ekonomiky a na zaměstnanost, bude to znamenat, že se blíží konec cyklu růstu úroků. A právě tehdy nastane vhodná doba pro dlouhodobější taktický přesun na nákupní stranu akciového trhu," píše BlackRock v aktuální analýze.

"Věříme, že Fed bude rychle zvyšovat sazby, načež si dá pauzu, aby mohl zhodnotit dopady své politiky. A myslíme si, že na určité úrovni podá trhu pomocnou ruku v podobě určité 'holubičí podpory', tedy vyhlášením určitých podmínek či úrovní, pod které nenechá ekonomiku (č)i trh klesnout. Hlubokou recesi centrální banka nebude chtít dopustit. Proto dlouhodobě americké akcie nadvažujeme, pro nejbližší časový horizont je ale hodnotíme neutrálně," uzavírají experti ze společnosti BlackRock.

Zdroj: BlackRock

Aktualita pro rok 2026

Aktuality