Americké akcie: Index S&P 500 letos vidím na 7 700. Ohledně úžasné sedmičky jsem ale opatrnější, říká slavný investor

Známý investor Ed Yardeni zůstává celkově optimistický ohledně dalšího vývoje amerického akciového trhu. Pro letošní rok pracuje s cílovou hodnotou indexu S&P 500 okolo 7 700 bodů. Je ale opatrnější, pokud jde o tituly patřící do takzvané úžasné sedmičky. Umělé inteligence už je všude trochu moc, říká.

Nejde o vyložený pesimismus spojený s akciemi firem jako NVIDIA, Apple nebo Microsoft. Yardeni je spíše přesvědčen, že se na trhu začínají objevovat atraktivnější příležitosti. "Z AI jsem už trochu unavený. Neustále sledujeme souboje mezi firmami v oblasti umělé inteligence, snažíme se odhadovat příští vítěze a posuzujeme, jestli se obrovské kapitálové výdaje nakonec vyplatí," uvedl Yardeni ve vysílání CNBC. "Podle mě to není vyčerpávající jenom pro mě, ale i pro další investory. Tenhle sentiment může vést k poklesu valuací některých AI titulů."

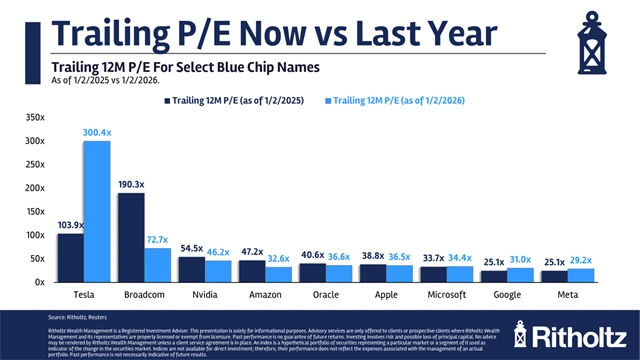

K tomu se hodí poznamenat, že loni pouze dva tituly z úžasné sedmičky (NVIDIA a Alphabet) překonaly svým zhodnocením index S&P 500. A pouze Tesla opravdu výrazně zdražila, pokud jde o ukazatel forwardového P/E.

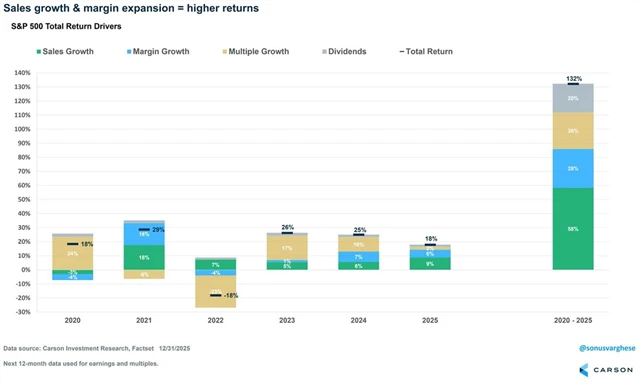

To souvisí s tím, co na americkém trhu platí už řadu let. Veřejně obchodované firmy mají solidní marže a dokážou zvyšovat tržby i zisky, a tak na růst valuací připadá jen menší část celkového zhodnocení akcií. Konkrétně za uplynulých šest let index S&P 500 vzrostl o 132 %, ale jen 26 procentních bodů připadá na růst ocenění. Většinu zhodnocení zajistil růst tržeb a marží, podstatný je také příspěvek dividend.

Zpátky k Yardenimu. Jeho "únava z AI" neznamená, že by technologie jako celek považoval za odepsané. "Například polovodičový sektor si stále vede velice dobře a poptávka po čipech by měla zůstat silná. I tak bych ale část kapitálu vložil i do jiných oblastí, kde je příznivější poměr rizika a potenciálního výnosu než u některých nejvíce 'přehřátých' AI firem," sdělil známý investiční manažer.

Konkrétně zmínil finanční sektor, který má v portfoliu dlouhodobě nadvážený, a dále průmyslové firmy a sektor zdravotní péče. "Právě zdravotnictví, zejména biotechnologie, považuji za oblast, o které se zatím málo mluví, ale letos by mohla svou výkonností příjemně překvapit," naznačil Yardeni, kde hledá atraktivní příležitosti.

Když došlo na téma paralely současného vývoje na americkém trhu s obdobím vrcholící internetové bubliny koncem 90. let, Yardeni zdůraznil, že se situace nemusí vyvinout stejně dramaticky. "Masivní investice koncentrované v úzké skupině firem nemůžou trvat věčně. Nakonec se investoři začnou poohlížet po jiných zdrojích růstu," dodal nicméně. "K nejistotě přispívají i extrémně rychlé inovace v oblasti AI. Obrovské množství peněz vede k tomu, že se technologie prudce vyvíjejí, a tak dnešní lídr může být zítra nahrazen někým, kdo nabídne lepší, úspornější nebo výkonnější řešení. To do jisté míry podkopává oprávněnost vysokých valuací některých současných favoritů."

Celkově pozitivní výhled pro trh jako celek Ed Yardeni opírá také o makroekonomické prostředí. "Očekávám silnou podporu ze strany uvolněné měnové a fiskální politiky. Do ekonomiky navíc poteče více peněz díky nadprůměrně vysokým daňovým vratkám, což by mělo podpořit růst a nahrávat sektorům, jako jsou finance, průmysl, základní materiály a také drahé kovy," dodal.

Zdroj: CNBC, Carson Group, A Wealth of Common Sense