Není valuace jako valuace aneb Proč se na veřejném a privátním trhu platí jinak

Mimo burzovní svět nejsou výjimkou firmy, jejichž akcie jsou oceněny na 10-100násobku tržeb. Jsou tyto privátní společnosti nadhodnocené, nebo jsou naopak podhodnocené akcie veřejně obchodovaných firem? Jeden z výroků by měl platit, když uvážíme rozdílné valuace obou kategorií. Nebo je to ještě jinak?

Extrémně vysoké valuace bývají charakteristické pro rané stádium podnikání, tedy pro svět start-upů. Například firma, která má letos tržby 2 miliony USD a za rok už prodá zboží za 20 milionů USD, si vysoké ocenění jistě zaslouží. Investoři budou ochotni za její budoucí růst zaplatit klidně 100násobek tržeb. Při 2 milionech USD aktuálních tržeb bude totiž sice P/S 100, v případě budoucích 20 milionů USD ale už jen 10. A i když pak růst firmy zpomalí a další rok vykáže tržby už (jen) 100 milionů USD, bude moct být investor spokojený, protože vlastně nakoupil s očekávaným P/S 2.

U firem, které nejsou veřejně obchodované, je tento fenomén docela častý, proto je také oceňování rychle rostoucích start-upů tak obtížnou disciplínou. Prvotní valuace může být naprosto irelevantní. Záleží hlavně na tom, na jaké úrovni se ustálí výstup firmy (tržby jsou v tomto případě nejvhodnějším ukazatelem) poté, co počáteční růst firmy zpomalí a jeho tempo se normalizuje. V době nákupu investor nakupuje čistou současnou hodnotu budoucího cash flow.

Private equity investoři podstupují vysoká rizika a kupují takzvaně zajíce v pytli. Sázejí na to, že se firmě, na niž vsadí, podaří uspět a naplnit velká očekávání. Zda byl start-up v době nákupu za vysoké valuace nadhodnocený, se většinou ukáže až s odstupem času.

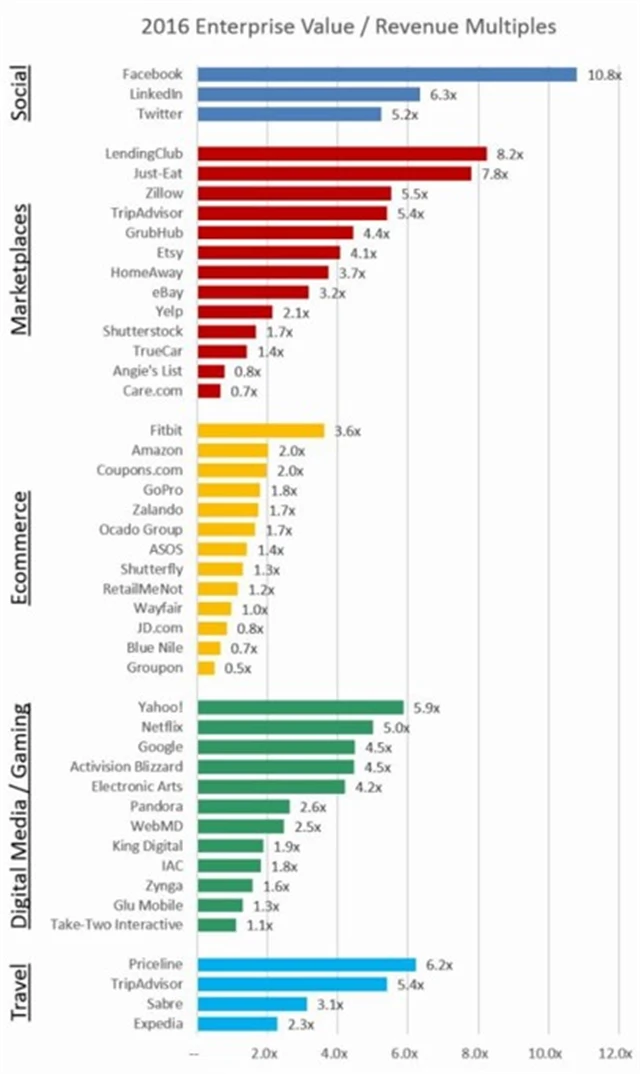

Prémiové valuace jsou někdy k vidění i u veřejně obchodovaných společností, a to zejména v sektoru IT a internetu. Jak si stály firmy ze segmentů sociálních médií, elektronických tržišť, e-commerce, digitálních médií a her a cestování, ukazuje následující graf. U každého titulu je uveden poměr tržní hodnoty podniku pro rok 2016 ve vztahu k P/S.

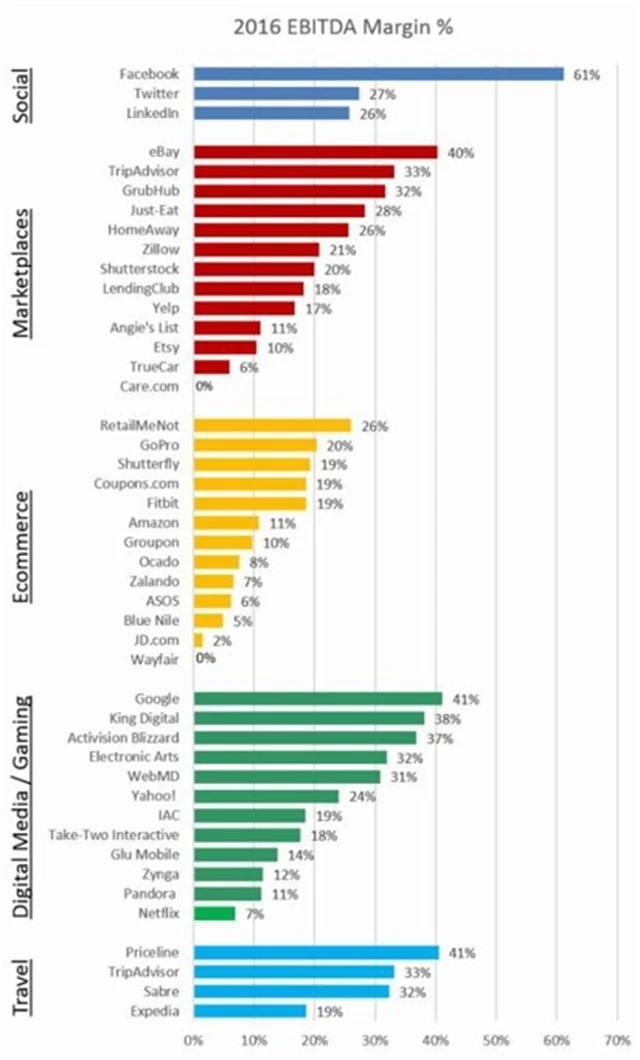

Poznámka: Většina z veřejně obchodovaných firem není hodnocena pouze na základě ukazatele P/S (násobku očekávaných tržeb). P/S je ale nejčastěji využívaný oceňovací ukazatel u privátních firem. Mezi další důležité ukazatele patří míry růstu zisků, provozních marží nebo volného cash flow.

Jak je patrné z grafu, kromě Facebooku žádná ze sledovaných na burze obchodovaných společností nedosáhla na více než desetinásobek očekávaných tržeb. Dokonce i LinkedIn a Twitter ze segmentu sociálních médií se obchodují jen na 5-6násobku.

K prémiovým valuacím mají tendenci také kvalitní internetová tržiště. Kolem 8násobku očekávaných tržeb mají například Lending Club a Just-Eat. Většina ostatních tržišť se ale drží v pásmu 3-6násobku, jako například Angie's List a Care.com.

Firmy z oblasti e-commerce se obchodují naopak velmi levně. Vzhledem k nízkým maržím a ostatním problémům mají valuace kolem 0,5-2násobku očekávaných příjmů. Jediný FitBit trochu vybočuje, chová se nyní podobně jako akcie společnosti GoPro po IPO (jejich ocenění ale následně také kleslo na rozumnější úrovně).

Segment digitálních médií a her se značně liší různými byznys modely. Valuace se zde pohybují v pásmu 1-6násobku. Dominantní průmysloví hráči s monopolistickými tendencemi se obchodují s vyššími násobky (Google, Activision, EA). Podobná pravidla platí i v segmentu cestování (viz prémiové valuace Priceline a TripAdvisor).

Z pohledu na vývoj tržeb je zřejmé, že si rychle rostoucí a inovativní společnosti na nových, zajímavých trzích zaslouží prémii. Zůstává ale otázkou, jak velkou.

I mnohé z veřejně obchodovaných společností se měly tendenci obchodovat vysoko nad 10násobkem očekávaných zisků. Bylo tomu tak proto, že na burzu vstoupily velice brzy a jejich růstové míry dosahovaly daleko vyšších hodnot než v současnosti.

Valuace přirozeně během životního cyklu firmy klesají s tím, jak se daří plnit velká očekávání, která do ní investoři vkládali v počátcích.

Dalším z důležitých ukazatelů je marže EBITDA. Také tento ukazatel ziskovosti dokáže odhalit, proč si některé společnosti zasluhují vyšší ocenění než ostatní. Podívejte se na Facebook, Google a Priceline, kterým se dařilo "nepálit tolik hotovosti" v době, kdy byly ještě start-upy.

Zdroj: Mahesh VC

Aktualita pro rok 2026

Aktuality