ECB čeká se zvyšováním sazeb, více času na přípravu se může hodit

Slabá makroekonomická data z Evropy, zmatky okolo brexitu a hrozba amerických cel odsunuly očekávané zvyšování eurových sazeb za horizont letošního roku. Oddalování návratu k normálnějším měnovým podmínkám jsme již pocítili i u dolarových sazeb nebo v době kurzového závazku ČNB. Váhání s normalizací sazeb kvůli krátkodobé slabosti trhu či ekonomiky přitom bylo dobrou příležitostí se připravit na dlouhodobou změnu podmínek patřičným zajištěním.

První zvýšení eurových sazeb se oddaluje. Ještě loni na podzim byl na trzích růst sazeb po letošním létě považován za hotovou věc. Propad akciových indexů koncem roku 2018, přísun slabých makrodat z Evropy a obavy z amerických cel a divokého brexitu ale posunuly očekávání prvního zvýšení sazeb ze strany ECB na druhou polovinu roku 2020. Samotná banka svůj úrokový výhled zatím nezměnila, ale k tomu zřejmě dojde na nadcházejícím zasedání guvernérů 7. března.

Eurové financování tedy zůstává levné. Na první pohled působí riziko jeho zdražení jako vzdálenější a potřeba je řešit slabší. První pohled však často klame. Aktuální eurové sazby jsou kandidátem na vstup do sbírky tržních situací, kdy oddalování posunu k normálnějším měnovým podmínkám nabídlo dobrou příležitost si zajistit příznivé podmínky i do budoucna.

Oddalování růstu sazeb a exitu ČNB

V této sbírce jsou za poslední roky dolarové sazby, ukončení kurzového závazku ČNB i české sazby. Všechny tyto situace měly některé společné charakteristiky:

1. Širší makroekonomické důvody pro nízké sazby (slabou měnu) zmizely s výrazným předstihem před samotnou změnou měnové politiky.

2. Krátkodobý vývoj na trzích a ekonomice však vedl k vážným pochybnostem a oddalování růstu sazeb (exitu z kurzového závazku). Připomeňme propad amerického těžařského průmyslu kvůli cenám ropy, ruské sankce, propad čínských akciových trhů, americké prezidentské volby nebo referendum o brexitu.

3. Velice nízká tržní očekávání ohledně růstu sazeb (posílení měny) započítaná do úrokových křivek a forwardových bodů na forexu, a tím výrazná asymetrie možných nákladů/úspor díky zajištění.

4. Zpětně se ukázalo, že zajistit se dříve než na poslední chvíli proti odrazu sazeb (posílení měny) z minim bylo nějaký čas ztrátové (sazby IRS, forwardové kurzy), ale následně se výrazně vyplatilo.

Eurové sazby do sbírky

U eurových sazeb zatím nevíme, zda se jejich zajištění následně výrazně vyplatí. Jinak jsou však charakteristiky velice podobné. Po několika letech růstu evropské ekonomiky (i zaměstnanosti) důvody pro mimořádně uvolněnou měnovou politiku zmizely. ECB ostatně proto přestala odkupovat dluhopisy.

Nedávný vývoj na finančních trzích a v evropské ekonomice hovoří pro oddálení růstu eurových sazeb. Zpomalení a rizika však automaticky neznamenají, že evropská ekonomika skutečně spadne do hluboké recese. Krátkodobé důvody přicházejí a odcházejí, za pár měsíců může být situace úplně jiná.

Asymetrie nákladů a úspor

Podobná je i výrazná asymetrie toho, kolik zajištění může stát a kolik může ušetřit. Sazby eurových úrokových swapů (IRS) jsou v řádu desítek bazických bodů (podle délky splatnosti). Jsou maximálním nákladem, jaký může úrokové zajištění znamenat. Úspory mohou být naopak značné.

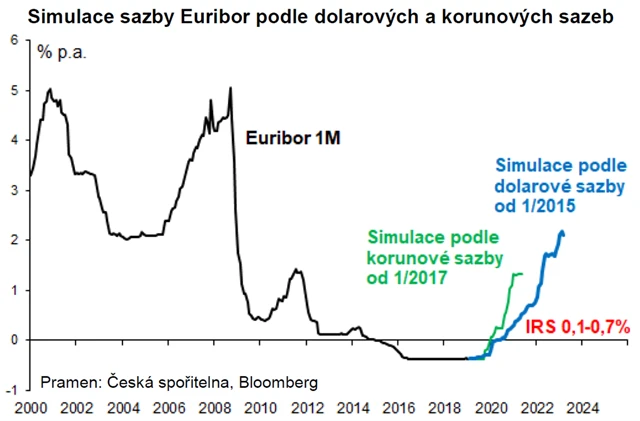

Pro ilustraci se podívejme na simulace sazby EURIBOR, pokud by následovaly dolarové sazby od ledna 2015 nebo korunové sazby od ledna 2017. Je vidět, že úspory by počáteční náklady několikanásobně převýšily.

Aktualita pro rok 2026

Aktuality