Fed ponechal v březnu základní sazbu beze změny na 0,25-0,50 %, letos by úrok měl narůst jen dvakrát. Banka zhoršila ekonomický výhled

Americká centrální banka na svém březnovém zasedání ponechala úrokové sazby beze změny na 0,25-0,5 %. Rozhodnutí se očekávalo, v prosinci zahájený cyklus zvyšování sazeb bude podle analytiků velice pozvolný kvůli řadě ekonomických a tržních rizik. Banka ale překvapila tím, že chce oproti prosincovým plánům výrazně zvolnit, pokud jde o další zvyšování úroků.

Navzdory proklamacím některých členů měnového výboru Fedu (FOMC) bylo závěrečné prohlášení po zasedání schváleno jednomyslně. Jediná se pro zvýšení sazby na 0,50-0,75 % vyslovila Esther L. Georgeová.

Fed ve zprávě z březnového zasedání mimo stanoviska k sazbám dále uvedl, že americká ekonomika nadále ožívá, a to mírným tempem. Nadále se může opřít o poptávku spotřebitelů, aktivita firem je ale slabší. Největší rizika pro růst ale číhají v globální ekonomice.

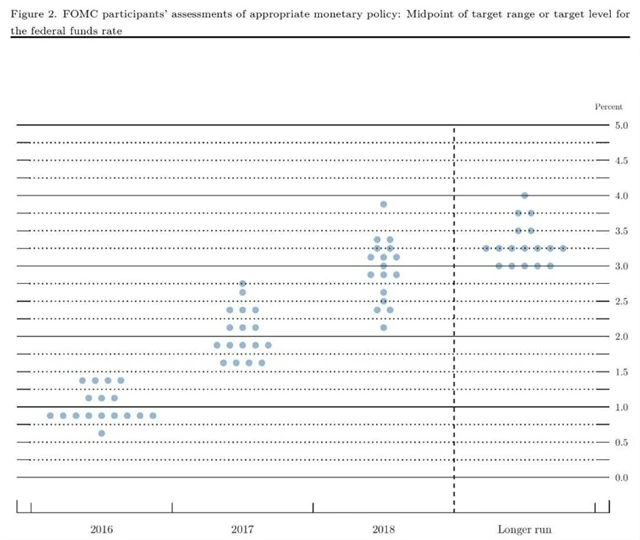

Rostoucí nejistota vyústila ve změnu výhledu banky. Nově očekává letos pouze dvě zvýšení základní sazby a v roce 2017 další dvě, loni v prosinci předpokládala pro letošní rok hned čtyři zvýšení základního úroku. V průměru nyní guvernéři předpokládají sazbu na úrovni 0,9 % na konci roku 2016 a na 1,9 % na konci roku 2017.

Nový odhad Fedu snížil dlouhodobou cílovou úroveň základní sazby na 3,30 % z dosavadní předpovědi 3,50 %. Yellenová později uvedla, že pod touto úrovní by mohl základní úrok zůstat ještě dlouhou dobu.

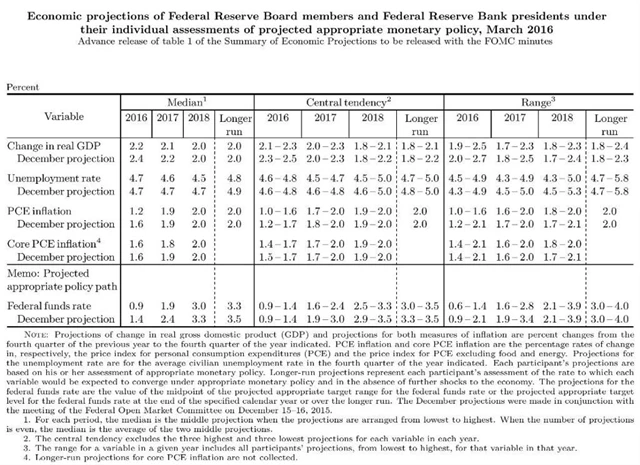

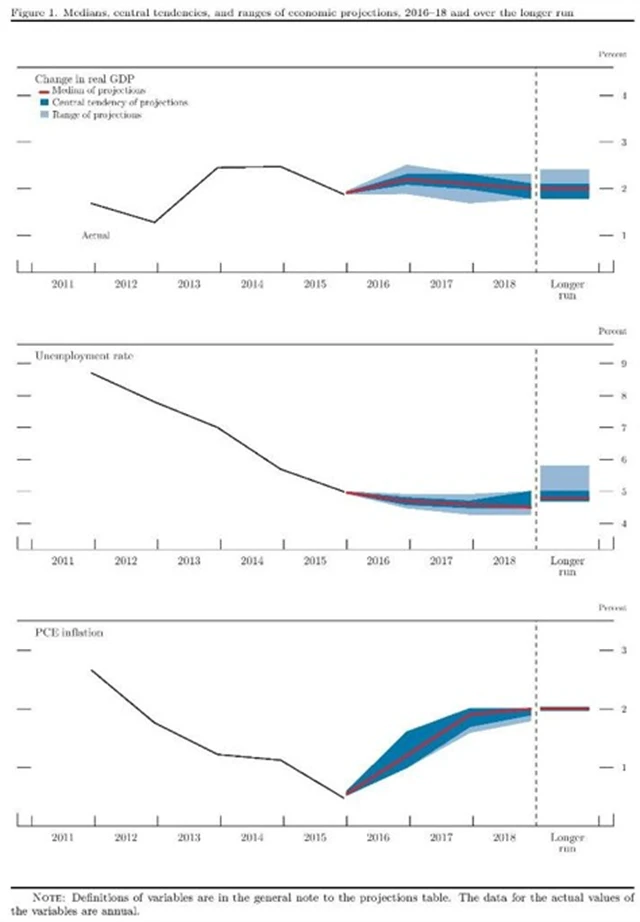

Fed ve své aktualizované ekonomické prognóze snížil výhled růstu ekonomiky i inflace. Nově předpokládá letos růst HDP USA o 2,2 % (původně 2,4 %) a v roce 2017 má ekonomika Spojených států vzrůst jen o 2,1 % místo dosud vyhlížených 2,2 %.

FOMC nadále věří, že inflace směřuje ke 2% cíli. Současný vývoj spotřebitelských cen je výrazně ovlivňován levnou ropou. Pro konec roku 2016 Fed aktuálně počítá s celkovou inflací (včetně cen potravin a energií) na úrovni 1,2 %, v prosinci banka čekala 1,6 %. Fedem nejsledovanější ukazatel cen, jádrové výdaje na osobní spotřebu (PCE), ale banka nadále pro konec roku vyhlíží na úrovni 1,6 %. Pro rok 2017 byl výhled snížen z 1,9 % na 1,8 %.

Míra nezaměstnanosti v USA by se do konce tohoto roku měla podle nového odhadu snížit na 4,7 % z únorových 4,9 % a v dalších dvou letech by měla dále klesat.

Reakce trhu po oznámení výsledku zasedání byla jasná - Fed je více holubičí, protože letos chce zvedat sazby již jen dvakrát. Čekalo se i více jestřábí vyznění celé zprávy, již vzhledem k posledním relativně solidním datům z americké ekonomiky, nadále se totiž daří trhu práce i nemovitostnímu trhu. Akcie z blízkosti denních minim prudce vyrazily výše, rychle ale zkorigovaly, dolar oslaboval vůči euru.

Na adresu posilování akcií si poznámku neodpustil server Zero Hedge, který americkou centrální banku dlouhodobě kritizuje: "Díky, špatné zprávy už jsou zase dobrými zprávami."

"Fed nadále očekává pomalý růst a nízkou inflaci. Pouze tak přibližuje svůj výhled názoru trhu," uvedla Kathy Jones ze společnosti Charles Schwab. "Je složité, aby v USA sazby rostly, když zbytek světa jde s úroky do záporu."

"Fed je v podstatě globální centrální bankou, a tak ho zajímá globální kontext," doplnil Bill Gross, portfoliomanažer Janus Global Unconstrained Bond Fund.

"Série nedávných ukazatelů včetně silných přírůstků pracovních míst ukazuje na další zlepšování trhu práce. V posledních měsících se také zvedla inflace," uvedl měnový výbor Fedu po dvoudenním zasedání. Dodal ale, že přetrvávají rizika plynoucí z globální ekonomiky a vývoje na finančních trzích.

Tisková konference Janet Yellenové

Úvodní slovo šéfky Fedu si můžete přečíst zde:

- Od prosince se náš názor na ekonomiku příliš nezměnil. Nadále očekáváme mírný růst americké ekonomiky a návrat inflace ke 2 %. Americká makrodata na začátku roku nezklamala, rizika rostou na úrovni globální ekonomiky.

Zero Hedge: "Jistě, skoro nic se nezměnilo, jen sazby v USA letos porostou o polovinu méně (místo 4 jen 2 zvýšení)."

- Dobrou zprávou je zlepšování zaměstnanosti. Export a aktivita firem jsou ale rizikem směrem k pomalejšímu růstu.

- Posilování dolaru a levná ropa ovlivňují inflaci, jde ale o přechodné faktory. V horizontu 2-3 let by na inflaci neměly mít takový vliv jako v současnosti.

- Jádrová inflace sice mírně zrychlila, ale je otázkou, zda je tento nárůst pro nejbližší měsíce udržitelný.

- Volatilita narůstá kvůli obavám o vyhlídky globální ekonomiky.

- Opatrnost je namístě. Očekáváme, že sazby zůstanou delší dobu na nízkých úrovních.

- Ekonomika se může vyvíjet nečekaně, a proto ani politika Fedu není předem daná.

- Výhled sazeb je průměrem výhledů všech členů FOMC. Nelze jej považovat za něco, co by se bance "líbilo", je to zkrátka průměr. Stejně tak nenaplnění výhledů sazeb z minulosti nelze vnímat jako překážku pro kredibilitu Fedu.

- Yellenové to během tiskové konference "uklouzlo": "Snad inflace poroste." Důkaz, že Fed není řidič a že inflace není jeho auto.

- Rizika vývoje inflace jsou na obou stranách. Trh práce je jednoznačně významnou vahou na straně růstu inflace.

- Předpokládáme pokračování zvyšování sazeb a celkového zpřísňování měnových podmínek v USA.

- Zvýšení sazeb může přijít na kterémkoli zasedání, duben je stále ve hře. Trh s futures ovšem favorizuje aktuálně jako termín příštího zvýšení úroků v USA červencové zasedání FOMC.

- Nižší ceny ropy by měly letos průměrné americké domácnosti ročně ušetřit asi tisíc dolarů.

- Nálada domácností není špatná. Méně kvalifikovaní lidé mají problém dosáhnout vyšších mezd kvůli technologickému pokroku a globalizaci. Celkově ale domácnosti aktuálně mají "bilanci" 86,8 bilionu USD, v roce 2008 to bylo jen 56,2 bilionu USD. Domácnosti Gatesových a Buffettových se asi nepočítají.

- USA byly oproti zbytku světa úspěšnější v boji s nezaměstnaností, a proto je divergence měnových politik odůvodněná.Jedno z hlavních sdělení během tiskové konference.

- Politika neovlivňuje rozhodování členů Fedu.

- Pokrok v oblasti regulace finančního sektoru je hmatatelný.

- Záporné sazby nejsou nástrojem, který bychom aktivně diskutovali. Máme celou řadu jiných nástrojů, které bychom mohli použít, pokud bychom potřebovali uvolnit měnovou politiku.

Propad cen ropy v kombinaci s obavami o vývoj čínské ekonomiky a slabšími americkými makrodaty poslaly hlavní akciové indexy na začátku roku do korekce, v mnoha případech mimo USA dokonce do medvědího trendu. Tržní situace se ale výrazně uklidnila, když americké akcie vystoupaly nejvýše od začátku roku. Světové trhy v posledních dnech pozitivně reagovaly na oznámená opatření na podporu ekonomiky, která po březnovém zasedání zavádí Evropská centrální banka.

Ve Spojených státech pro Fed klíčové jsou stav trhu práce a inflace. Míra nezaměstnanosti je nadále na úrovni, na které americká centrální banka hovoří o takzvané plné zaměstnanosti (okolo 5 %), růst mezd ale v únoru nenaplnil odhady a zbrzdil optimismus, který přišel po lednovém oživení.

Fed v prosinci poprvé za devět a půl roku zvýšil základní úrokovou sazbu z minima 0,0-0,25 %, na němž byla sedm let. Na lednovém zasedání však zaujal opatrný postoj a dal najevo obavy z potenciálních hrozeb pro americkou ekonomiku, včetně turbulencí na finančních trzích, propadu cen ropy a zpomalení růstu v Číně a v dalších zemích. V poslední době se ale ekonomické ukazatele i situace na trzích zlepšují a analytici předpokládali, že Fed bude muset už brzy opět úroky zvýšit. Pozornost se nyní obrátí nejspíše k červnovému zasedání, po kterém je naplánována další tisková konference Janet Yellenové.

Americká ekonomika zpomalila ve čtvrtém čtvrtletí celoročně přepočtený růst na jedno procento z dvouprocentního tempa v předešlém kvartálu. Za celý loňský rok zopakovala ekonomika růst o 2,4 %.

Zdroj: Fed, CNBC, ČTK, Bloomberg