Všechno je předražené, trhy čeká kolaps

John Mauldin, autor knih a finanční poradce, a Worth Wray, mladý ekonom a portfoliový stratég, se zamýšlejí nad tím, kam až může již v současnosti nadhodnocený akciový trh vystoupat a v jakých aktivech je nyní nejrozumnější držet peníze.

Může být ještě lépe než dnes?

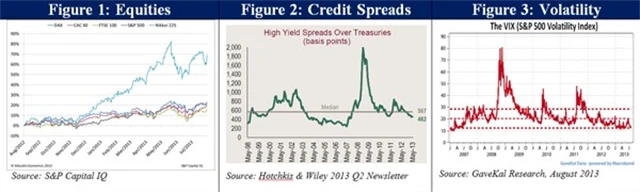

Mnohým investorům nyní připadají vyspělé trhy zdravější a silnější než před lety. Hlavní akciové trhy lámou rekordy a spready korporátních úvěrů ve vztahu k americkým státním dluhopisům podobně jako ukazatele volatility klesají ke svým minimům od roku 2007.

Za normálních okolností by to mělo odrážet prosperitu reálné ekonomiky. Ceny ale ne vždy reflektují realitu. Kombinace vysokých (a dále rostoucích) valuací, nízké volatility a oslabujícího trendu reálného růstu zisků jsou spíše signály budoucích nízkých dlouhodobých výnosů a tržní nestability.

Například S&P 500 si připsal za rok přes 20 % a VIX klesl na nejnižší úrovně od světové finanční krize. Za tu dobu mírně klesly reálné zisky (jsou níže o 2 % proti výsledkové sezóně za 1. čtvrtletí 2013), přitom klouzavé 12měsíční P/E ratio rostlo o 44 % (z 13,5násobku na 19,5násobek). To znamená, že většina současných zisků na amerických akciových trzích byla tažena růstem P/E valuací, a to i přes negativní reálný růst zisků. Jde o jasné znamení, že trhy podporuje sentiment, nikoli fundamenty.

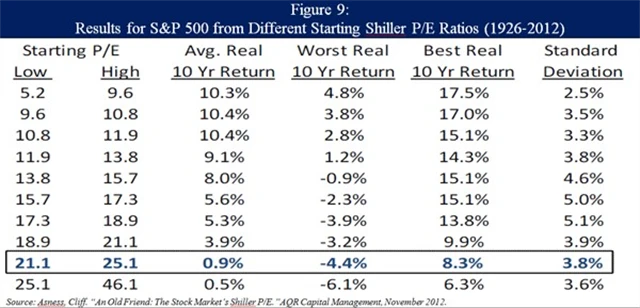

Prosté klouzavé 12měsíční P/E nemusí být relevantním měřítkem v dobách krize. Například propad reálných zisků během globální finanční krize poslal klouzavé P/E S&P 500 do astronomických výšin. Zatímco klouzavé P/E je užitečným nástrojem pro pochopení toho, co se aktuálně děje na trhu, Shillerovo P/E sice nepomůže s krátkodobým časováním trhu, nicméně poslouží pro výpočet očekávaných budoucích výnosů. Shillerovo P/E je jeden z oblíbených valuačních ukazatelů, který klasické P/E očišťuje o cyklické jevy.

Ve své knize Irrational Exuberance z roku 2005 Robert Shiller z Yaleovy univerzity potvrzuje, že se dlouhodobým investorům (s investičním horizontem 10 let) dařilo, když byly na počátku období ceny nízké v poměru k ziskům (nízká hodnota ukazatele P/E). Dobře informovaní dlouhodobí investoři by totiž snížili expozici na akciovém trhu v případě vysokých valuací a naopak.

Jak je patrné z výše uvedeného grafu, Shillerovo P/E ve srovnání s běžným klouzavým 12měsíčním P/E (v předchozím grafu) časovou řadu vyhlazuje a napomáhá omezit falešné signály. Jde o poměr aktuální tržní ceny a průměrných inflačně očištěných zisků v posledních deseti letech. Z historie vyplývá, že tato řada dosahuje vrcholu kolem hodnoty 29 (nebo 26, když vynecháme technologickou bublinu) a dna u jednociferných násobků.

Nejenže současné Shillerovo P/E kolem 24 ukazuje na hrozivě nadhodnocený trh, ale rychlý růst valuací za poslední dva roky bez podpory zisků naznačuje, že je tento trh vážně překoupený.

Známý investor a pesimista John Hussman se snaží zasadit současné valuace do historického kontextu: "Shillerovo P/E je nyní 24,4 – na podobné úrovni jako v srpnu 1929 a výše než v prosinci 1972 i než v srpnu 1987, zato ale méně než v březnu 2000. Shillerovo P/E je současně mírně pod úrovní 27, tedy vrcholu v říjnu 2007."

Zisková marže zahrnutá do aktuálního Shillerova P/E je 6,3 % (historický průměr je jen kolem 5,3 %). Při průměrných ziskových maržích by bylo současné Shillerovo P/E 29.

Zatímco není v lidských silách přesně předpovědět, kdy měnovou politikou tažený býčí trh skončí, historie naznačuje, že dlouhodobý medvědí trh zpravidla najde dno při P/E mezi 5 a 10.

U S&P 500 by nemělo dojít jen k 20 až 30% poklesu. Pokud je historie indikátorem, mluvíme o potenciálu 50% propadu od vrcholu ke dnu. Takováto čísla charakterizovala období, která zažily Spojené státy v 30. letech a Japonsko od roku 1989.

Kde je nebezpečí, tam je příležitost

Nyní je tak patrně nejlepší čas vybrat zisky a diverzifikovat podle růstových rizikových faktorů, které dominují většině portfolií. Místo rizika koncentrovaného do jedné třídy aktiv nebo regionu mohou investoři zlepšit výnosy a dosáhnout větší rovnováhy portfolia globální strategií a rozšířením tradičního mixu aktiv. Balancováním různých zdrojů výnosů (raději než snahami předpovídat budoucnost) lze dosáhnout rovnováhy při jakémkoli ekonomickém vývoji.

Od doby, kdy jsou akcie a dluhopisy v podstatě přímou sázkou na pozitivní ekonomický růst a mírnou inflaci, je potřeba do portfolia zahrnout také další třídy aktiv:

komodity - daří se jim, když roste inflace (nebo přesněji očekávaná inflace);

bezpečné dluhopisy – rostou v deflačním prostředí, kdy ostatní aktiva obvykle ztrácejí.

Zatímco každá skupina aktiv reaguje na ekonomické podmínky jinak a vykazuje jen nízké korelace s ostatními, mají všechna tendenci přinášet podobné rizikově očištěné výnosy.

Analýzy zpětně do začátku 70. let naznačují, že rozšířený mix aktiv a řízení relativních alokací pro jednotlivé ekonomické scénáře představují možná největší příležitost k dosažení přidané hodnoty v investičním procesu.

Ve světě stárnoucí populace, finanční represe a experimentální monetární politiky se může stát všechno. Každý bazický bod se počítá a na diverzifikaci lze hodně vydělat. Zaměřte se hlavně na eliminaci neopodstatněných nákladů a závislosti na akciovém riziku a kontrolu chyb vyplývajících z emocí, které obvykle stojí za dramaticky podprůměrnými výkony investorů.

Portfolio do každého počasí podle Raye Dalia

Nejúspěšnější hedgeový portfoliomanažer na světě tvrdí, že je potřeba porozumět hlavně dvěma proměnným - inflaci a růstu, jež mohou kolísat. Konstrukcí čtyř různých portfolií lze dát dohromady jedno, které bude představovat rovnováhu. Každá generace projde obdobím, kde jedna třída aktiv zruinuje kapitál investorů. Bohužel nikdy předem nevíte, která to bude. Nejlepším řešením je tedy vytvořit takové portfolio, které je imunní a dobře diverzifikované.

Zdroj: frontlinethoughts.com

Aktualita pro rok 2026

Aktuality