Porazit neefektivní trh? Žádná hračka

Ceny na trhu kolísají. Je v takové situaci těžké překonat se svým portfoliem výkonnost celého trhu? Je snadné tomu pocitu propadnout.

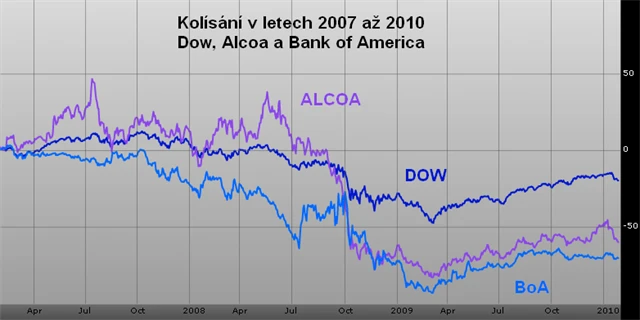

Maximum indexu Dow pamatujeme z října 2007. Během pádu na minima z března 2009 odepsaly akcie Bank of America hrozivých 94 procent. Od března do konce roku pak posílily o 380 procent.

Podobně strmě kolísaly i akcie nefinančních společností. Největší producent hliníku Alcoa oslabil do loňského března o 87 procent, aby do konce roku více než ztrojnásobil svoji hodnotu na burze.

Efektivní trh

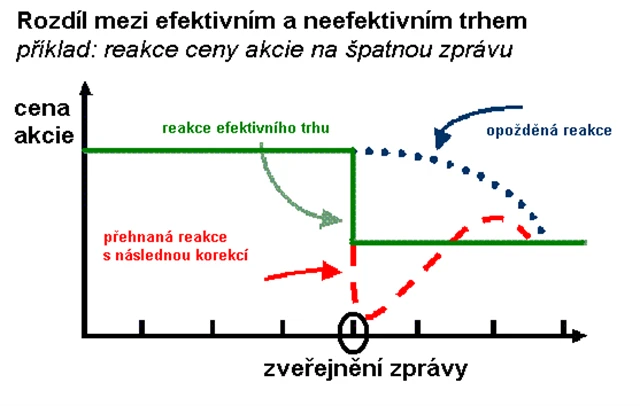

Mohou být vůbec tak obrovské cenové výkyvy efektivní? Efektivní trh znamená, že ceny finančních nástrojů odrážejí v každém okamžiku všechny dostupné informace. Aktiva jsou tedy správně oceněna a vývoj jejich cen je závislý pouze na vůli velkého počtu investorů.

V roce 1974 se analytik Benjamin Graham podivoval nad tím, proč akcie Avonu oslabily ze 140 dolarů v roce 1973 na méně než 20 dolarů o rok později. Došel k závěru, že trh má všechny informace, které potřebuje k určení správné ceny, takže tržní ceny jsou vlastně správné.

Graham rozdělil cenu akcie do dvou částí – "investment value", která udává současnou a budoucí hodnotu společnosti, a "speculative element", tažený sentimentem a emocemi. Těmito emocemi mohou být například naděje a nenasytnost na býčím trhu, nebo naopak lítost na medvědím trhu.

Do investment value se informace promítají poměrně efektivně. Odhadnout však vývoj emocí desítek milionů lidí není nic jednoduchého. Speculative element je proto náchylný k rychlým výkyvům, které mohou ovlivnit samotnou investment value.

Poznáme neefektivitu?

Je proto důležité nedělat špatné závěry o tom, zda je trh právě neefektivní. "Trh není racionální. To však neznamená, že je snadné jej porazit," tvrdí Meir Statman, profesor financí kalifornské univerzitě Santa Clara.

V březnu 2009 si nikdo nemohl být jistý, že akcie Bank of America vůbec zůstanou na burze. Akcie byly extrémně levné, protože reálně hrozilo, že firmy nepřežijí. Přílišný optimismus byl vnímán jako naprostá iracionalita.

Investoři otevřených podílových fondů akcie prodávali po celý rok. V březnu, kdy byly nejlevnější, jich prodali za celkem 25 miliard dolarů.

Manažeři nakupují to, co roste, a zbavují se toho, co klesá. Rostoucí trhy lákají hodně likvidity, a ceny se tak spíš vzdalují od Grahamovy investment value. Tito investoři by byli ti poslední, kdo by nakupoval příliš levné akcie.

Porazit trh? Nemusí to stačit

Krátkodobě je těžké odhadnout speculative element kvůli tomu, že investoři reagují na zbytek trhu a často následují většinu. Málokdo se odváží nakupovat v době vrcholících výprodejů, obzvlášť v krizi.

Ani manažeři, kteří jsou schopni výkonnost trhu překonat, nemusejí klientovi vydělat peníze. Zisky jsou totiž často vykráceny vysokými poplatky za jednotlivé transakce, kterých zadají ve snaze soupeřit s trhem hodně. Pro klienty tak může být výhodnější jednorázově nakoupit indexový fond, který odráží výkon celého trhu.

Proto i přes velké výkyvy trhu zůstávají indexové fondy smysluplné pro celou řadu investorů. Trh sice může být neefektivní, ale stejně je složité na něm vydělat víc.

Zdroj: WSJ

Aktualita pro rok 2026

Aktuality