Největší bublina historie: Spor vyřešen?

Za posledních téměř 500 let byli investoři svědky sedmi velkých bublin na trzích s investičními aktivy. Tyto vlny euforie a následného rozčarování jsou považovány za největší v historii. Která ale byla opravdu největší? A lze je vůbec srovnávat?

Je poměrně složité srovnávat bublinu, během které bylo možné několik tulipánových cibulek vyměnit za pivovar, s bublinou, při níž hodnota jedné internetové měny za jeden rok vzrostla dvacetinásobně. Nick Maggiulli ze společnosti Ritholtz Wealth Management se o to ale pokusil, přičemž vybíral ze sedmi velkých investičních bublin historie.

- Tulipánová horečka v roce 1637

- Jihomořská bublina (podle South Sea Company) v roce 1720

- Velký krach na NYSE (také známý jako černý čtvrtek nebo černé úterý) v roce 1929

- Japonská krize v roce 1990

- Technologická bublina v roce 2000

- Nemovitostní bublina v roce 2007

- Bitcoinová bublina v roce 2017

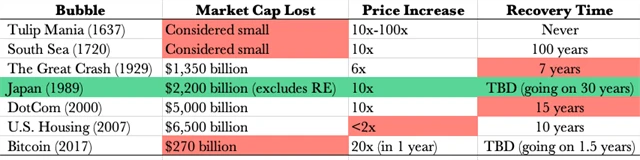

Maggiulli těchto sedm bublin porovnal na základě tří kritérií - tržní kapitalizace (velikost trhu daného aktiva), ceny (velikost cenového nárůstu u daného aktiva) a času na zotavení (jak dlouho trval návrat na maximální hodnotu z doby před prasknutím bubliny). Prostřednictvím těchto hledisek mohl porovnat všechny bubliny, i když vznikly v různých časových obdobích a na různých trzích (má to své mouchy, ale lze to akceptovat). Největší bublina zaznamenala ve všech třech oblastech vysoké "skóre", přičemž se toto aktivum dosud úplně nezotavilo.

Malé bubliny

Tulipánová mánie sice patřila (co do spekulativnosti určitě) mezi největší, protože užitnost aktiva, okolo kterého vznikla, a cena, na níž se tulipány dostaly, byly skutečně výjimečné. Ale ve skutečnosti nešlo o tak velkou bublinu. Většina informací, které o ní kolují, je zveličena.

"Ceny mohly být vysoké, ale většinou nebyly. Ačkoli je pravda, že nejdražší cibule tulipánů se prodaly asi za 5 000 guldenů (cena dobře vybaveného domu), byla jsem schopna určit jen 37 lidí, kteří za ně utratili více než 300 guldenů, což byla tou dobou roční mzda mistra," píše ve své knize Tulipmania: Money, Honor, and Knowledge in the Dutch Age Anne Goldgarová. Většiny lidí se tato mánie zkrátka prakticky nedotkla, a nemůže být tedy považována za největší v historii.

Jihomořská bublinase stala známou především díky tomu, že v ní figuroval Isaac Newton, ale spíše než o bublinu šlo o šílené IPO na růžovo namalované. Celkový dopad však nebyl až tak výrazný, jak se často píše.

"Přestože ceny akcií South Sea Company klesly na 15 % ceny maximální (a akcie Bank of England a East India Company klesly o téměř dvě třetiny), počet bankrotů se oproti předchozímu roku výrazně nezvýšil a ekonomika se rychle zotavila," píše Edward Chancellor v knize Devil Take the Hindmost: A History of Financial Speculation. Rovněž tedy platí, že i přes bláznivý vývoj nešlo o největší bublinu v historii.

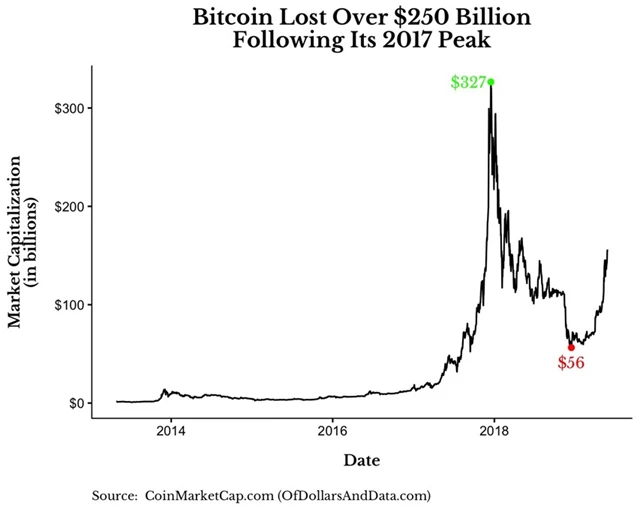

Bitcoinsice v roce 2017 vzrostl dvacetinásobně a v roce 2018 ztratil 85 % hodnoty, ale až budoucnost ukáže, jak vlastně budeme tuto bublinu hodnotit. Jejím problémem je i celková tržní kapitalizace, která je příliš malá na to, aby šlo o největší bublinu. Na vrcholu byla totiž hodnota všech bitcoinů pouze 327 miliard dolarů.

Ve srovnání například s americkými akciemi (kolem 30 bilionů USD) jde zatím stále o nevýznamné "aktivum", přestože se mu ve finančních médiích a na sociálních sítích dostává velké pozornosti.

"Stabilní" bublina

Nemovitostní bublina v USA je co do velikosti určitě největší z uvedeného seznamu. Nemovitostní trh měl podle společnosti Zillow v roce 2007 hodnotu 29,2 bilionu USD. Do roku 2012 klesla na 22,7 bilionu.

Problémem u této bubliny je podle Maggiulliho v tom, že růst cen nebyl až tak nesmyslný. Mezi lety 2000 a 2007 vzrostly ceny nemovitostí o přibližně 70 %, což je 7,9 % ročně. Dalším faktem je, že trh se po krizi poměrně rychle vzpamatoval a za deset let byl zpět na vrcholu. Pravdou je, že některé oblasti v USA na tom byly opravdu špatně, ale ani tak tuto bublinu nelze považovat za největší v historii.

Bubliny s rychlým zotavením

Velký krach na Wall Street v roce 1929 znamenal po extrémně rychlém růstu cen opravdu výrazný propad. Od roku 1920 do září 1929 vzrostla cena akcií 6,7násobně a tržní hodnota všech firem na NYSE byla odhadem kolem 90 miliard USD. Při zohlednění inflace by to v současných penězích bylo asi 1,5 bilionu USD, takže propad o 90 % do roku 1932 znamenal ztrátu 1,35 bilionu.

I po tomto krachu se však ceny vrátily na původní maxima poměrně brzo, již po sedmi letech. Dalším důvodem, proč tato bublina není největší ze všech, je fakt, že se krach na akciovém trhu dotkl minima lidí (jen každý čtyřicátý Američan vlastnil akcie). Těch ostatních se to dotklo až po téměř dvou letech, když začaly krachovat banky, ale to je již jiný příběh.

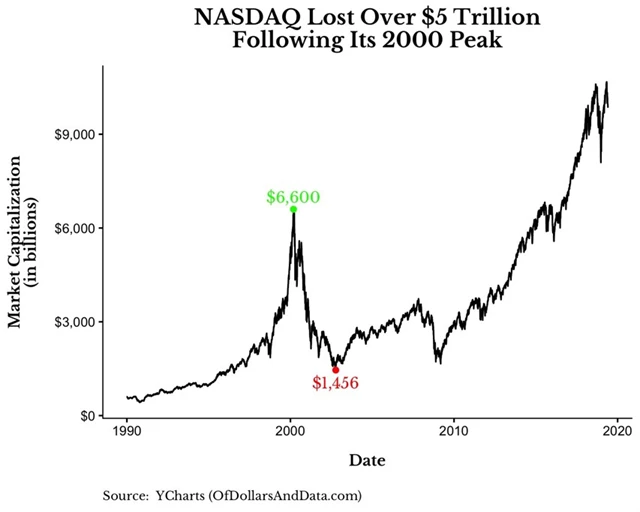

Technologická bublina znamenala růst hodnoty indexu Nasdaq na desetinásobek za pouhých deset let. Po prasknutí bubliny klesla tržní hodnota indexu z 6,6 bilionu USD na 1,5 bilionu a zpět na vrchol mu to trvalo 13 let.

I tato bublina se co do velikosti, cenového propadu a času na zotavení může jevit jako favorit, ale největší v historii není. "Krach technologického sektoru znamenal, že všechny myšlenky, které se zdály v roce 1998 geniální, byly v roce 2000 považované za hlouposti. Příkladem byla společnost Pets.com. Úžasné na tom ale je, že tyto myšlenky nyní již fungují," řekl kdysi Marc Andreessen, zakladatel vlastní venture capital společnosti. Příklad Pets.com je skvělý v tom, že na jejím základě vznikla firma Chewy, jejíž tržní kapitalizace je pár měsíců po IPO přes 13 miliard USD. Růst technologií a internetových firem nebyl úplně mimo realitu, jen přišel poněkud brzy.

Největší bublina v historii

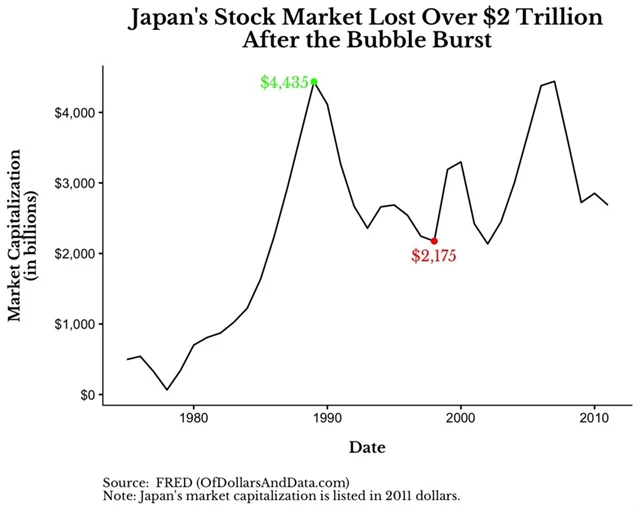

Japonsko bylo na konci 80. let na vrcholu v mnoha oblastech. Hodnota císařského paláce byla podle odhadů vyšší než cena všech nemovitostí v Kalifornii a japonské akcie za sebou měly růst na desetinásobek za pouhých deset let. Pak ale přišel sešup. Akciový trh ztratil přes 2 biliony USD, hodnota pozemků spadla dokonce o 8 bilionů.

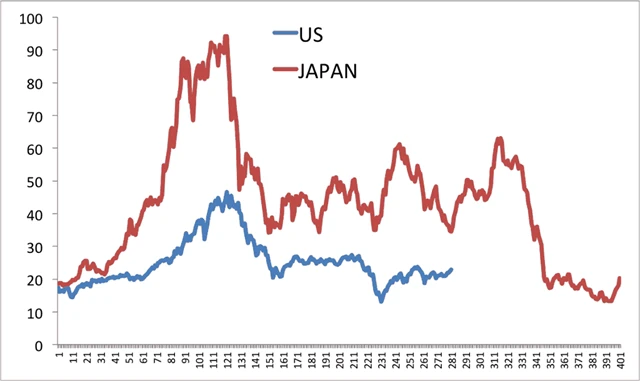

Nejdůležitější ale je, že se akciový ani nemovitostní trh dosud nevrátily na vrchol. Mebane Faber z Cambria Investment Management sestavil graf srovnávající japonskou bublinu s technologickou bublinou v USA z hlediska ocenění, konkrétně 10letého P/E.

Celkový pohled na to, jaký měly jednotlivé bubliny vliv na trhy, jaký byl nárůst cen aktiv v průběhu jejich nafukování a jak dlouho trvalo zotavení, shrnuje tabulka.

Je zajímavé, jak bubliny hodnotí investorská veřejnost a jaký vliv na hodnocení má aktuální vývoj na trzích. V lednu letošního roku v průzkumu na Twitteru většina respondentů označila za největší bublinu bitcoin. Kryptoměna byla tou dobou blízko svých minimálních hodnot po pádu z vrcholu.

Stejná otázka položená v květnu, když měl bitcoin za sebou rychlý růst, byla zodpovězena jinak. Zvítězila tulipánová horečka.

Zajímavé je, že dvě největší bubliny podle Maggiulliho kritérií se sice objevily v první čtyřce, ale ani jedna nebyla podle uživatelů Twitteru tak velká jako dvě "vítězné".

Zdroj: Of Dollars And Data