Wall Street: Rok po zkáze, a přesto žádná změna

Je to již rok od pádu Lehman Brothers. Od té doby se toho na Wall Street moc nezměnilo. Největší banky, podpořeny velkými vládními zárukami, se restrukturalizovaly pouze okrajově. Zaměstnanost v celém bankovním sektoru klesla meziročně jen o 8 procent. A velkých hedgeových fondů skončilo pouze několik.

Platy v bankovnictví se dostávají na úrovně před krizí, v čele s 30 tisíci zaměstnanci Goldman Sachs, z nichž každý letos v průměru vydělá 700 tisíc USD. A dle reportu banky JPMorgan Chase není ani krácení mezd na pořadu dne. Většina ředitelů bank zůstala ve funkcích, zatímco akcie finančních institucí vzrostly ze svých jarních minim o desítky procent.

Obamova administrativa navrhovala mnoho regulatorních změn, ale jejich zastánci mají nyní problémy s jejich prosazováním v Kongresu. Takže banky nyní stále obchodují neregulované deriváty, i přes jejich zjevný podíl na loňském chaosu. Radikální změny, jako například mzdové stropy nebo omezení velikosti bank, narážejí na tvrdý odpor. Dokonce i drobné změny, jako například detaily o derivátech vlastněných bankami, se nejeví "průchodně".

Všechno při starém

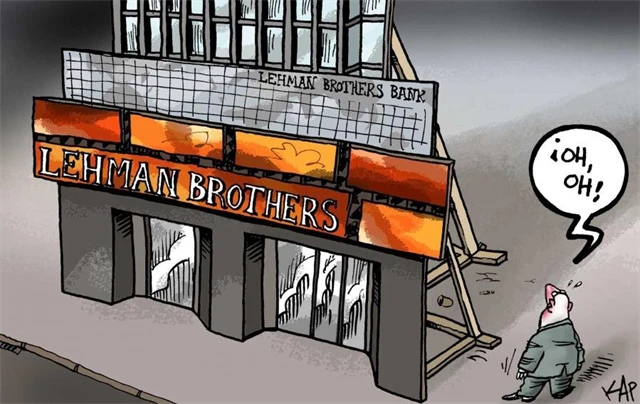

Pád Lahman Brothers byl, po rychlé záchraně AIG, vrcholem v nejvíce katastrofickém víkendu pro finanční sektor. V následujících dnech si pak všichni mysleli, že nastane doba podstatných změn.

systematické riziko

vyplývající z celkového ekonomického vývoje a postihující všechny subjekty (např.politická riziko)

Přitom regulátoři a právníci strávili poslední rok spíše snahou zachránit finanční systém, než aby se ho snažili změnit. Z krátkodobého hlediska zjevně uspěli. Citigroup a ostatní zranitelné banky byly uchráněny od bankrotu a ekonomika se vyhnula depresi.

Mnoho ekonomů, kteří předpovídali a vydělali na loňském propadu, prohlašuje, že záchrana byla za příliš velkou cenu. Také upozorňují na to, že systematické riziko nebylo nijak eliminováno a že to může způsobit ještě větší krizi – během několika let nebo desetiletí. Příště bude v ohrožení americký vládní dluh. Profesor Simon Johnson, dřívější přední ekonom Mezinárodního měnového fondu, tvrdí, že se již objevuje zárodek dalšího kolapsu. Pokud budou přední banky i nadále hazardovat při zárukách daňových poplatníků, navrátí se zpět k postupům, kdy poskytovaly biliony dolarů v pochybných půjčkách.

Budou podstupovat velká rizika, znovu budou mít ztráty a za daňovými poplatníky přijdou s vyúčtováním.

Nechte padnout slabé

Po krachu Lehman Brothers pocítili vedoucí pracovníci na Wall Street poprvé zranitelnost svých institucí. Banky snížily riziko a omezily finanční páku, čímž vytvořily dostatečný polštář proti ztrátám.

Přední bankéři také oceňují, že regulátoři jednali dobře, když se snažili bankovní systém podpořit, místo toho, aby vytvářeli nová pravidla nebo nechávali slabší banky padnout.

Ale i vedoucí pracovníci na Wall Street jsou překvapeni, jak málo se toho změnilo. Především když si uvědomí, jak špatně se minulý podzim celému sektoru dařilo a jak moc se musela vláda zasadit o to, aby celý systém nezkolaboval.

Kenneth. C. Griffin, zakladatel a výkonný ředitel hedgeového fondu Citadel Investment Group, říká, že regulátoři a zákonodárci by měli prosadit nová pravidla, aby byly slabé banky raději zavřeny, než aby stále obchodovaly, "a to s penězi daňových poplatníků".

Dále dodává, že pro strukturální změny na kapitálovém trhu jsme v poslední době udělali spíše hůře než lépe. Griffin se také domnívá, že je potřeba změnit pravidla a napravit zásadní vady ve finančním systému.

Půjčování s rozumem

Přesto se aspoň něco změnilo. Před krizí bylo v Americe přibližně deset předních bank. Nyní jsou nejsilnější Goldman Sachs a JPMorgan Chase, zatímco Bank of America a Citigroup jsou nejslabší a jejich přežití bylo závislé na vládní pomoci.

Banky získaly stovky miliard dolarů nového kapitálu, aby tak vytvořily dostatečný polštář proti ztrátám ze špatných úvěrů, zároveň však přešly na obezřetnější přístup v půjčování peněz.

Skončila doba, kdy banky půjčovaly na všechny typy nemovitostí za naprosto absurdních podmínek, jak tomu bylo v letech 2006 a 2007.

Tyto změny šlo očekávat. Banky obvykle zvyšují v obdobích recese nároky na půjčky. A pokud by nyní chtěly upisovat cenné papíry ručené nemovitostmi, moc by se s nimi na trhu neuplatnily. Mnoho penzijních fondů utrpělo ztráty na dluhopisech zajištěných hypotékami, a nehrnou se proto do nákupu dalších.

Kritici bankovního odvětví obhajují názor, že současná obezřetnost k riziku je beze změn v regulaci pouze dočasným jevem. Nassim Nicholas Taleb, statistik a trader, mnoho let upozorňoval, že finanční společnosti vážně podceňují rizika a musejí být řízeny daleko opatrněji.

Investiční fond, který spravuje, vydělal v loňském roce více než 100 procent, když sázel na možnost kolapsu systému. Zároveň varuje, že systém se stal od minulého podzimu daleko riskantnějším. Rozsáhlá vládní pomoc vede investory k domněnce, že vláda nenechá padnout žádnou z velkých bank.

Takže investoři budou dál rádi půjčovat bankám za dobrých podmínek, přičemž banky tyto snadno získané peníze využijí na rizikové úvěry a obchody.

Pokud se bankám investice podaří, nechají si z toho zisky, pokud ne, daňoví poplatníci zaplatí ztráty. Ekonomové tento fenomén nazývají tzv. morální hazard.

Bonusy zůstávají

Přestože se loni hojně mluvilo o krácení mezd, bonusy se stále jeví jako jisté. Kian Abouhossein, analytik JPMorgan, předpokládá, že osm hlavních amerických a evropských bank zaplatí v roce 2011 svým 141 tisícům zaměstnanců v oblasti investičního bankovnictví 77 mld. USD (pozn. přibližně 543 tisíc USD na zaměstnance). I přes drobné regulatorní změny se bude tato částka blížit hodnotám z roku 2007.

Protože odměny a bonusy jsou tolik štědré, banky se nezmění, pokud k tomu nebudou přinuceny regulátory a zákonodárci.

"Nevím o nikom, kdo by na Wall Street myslel na něco jiného, než jak zvýšit svoje bonusy," dodává Taleb.

Aby se zabránilo loňské krizi, musí mít věřitelé bank jistotu, že o své peníze nepřijdou. Ale právní úprava, která by umožnila hladkým způsobem uzavřít obří bankovní instituce, se už několik měsíců oddaluje. Stejně tak snahy vytvořit regulátora systému, který by se zaměřil na širší rizika, vyplývající z pádu jedné z velkých bank.

Derivátová mlha

Další navrhovaná změna by vyžadovala, aby banky obchodovaly deriváty přes centrální clearingový dům, stejně jako jsou akcie a opce obchodované na burzách.

finanční deriváty

investiční produkty a kontrakty, jejichž cena se mění s pohybem úrokových sazeb nebo pojištění, které je vyplaceno např. při nesplacení dluhopisu

Deriváty zažily boom před rokem 2008, když dovolovaly bankám poskytovat půjčky bez adekvátních rezerv. Zároveň prohlubují paniku, protože zavazují finanční instituce mezi sebou. Investoři se báli, že kolaps jedné banky by mohl způsobit výrazné ztráty i ostatním.

Vyžadovat otevřené obchodování s deriváty se jeví jako malá změna, ale mělo by to výrazné dopady. Obchodování přes burzy by umožňovalo neustálé oceňování derivátů, takže banky by nemohly ukrývat ztrátové pozice. Banky by musely shromažďovat peníze, pokud by se vývoj na trhu obracel v jejich neprospěch, protože burzy by byly nuceny prodat neadekvátně zajištěné deriváty.

Tento krok by zabránil situaci, která nastala loni v AIG, která vypsala stovky miliard dolarů na úvěrovém zajištění, a pak neměla peníze na splnění svých závazků. Ale kritici nové úpravy naznačují, že mnoho změn nenastane, protože některé komplexní deriváty budou vyřazeny z obchodování.

Několik bank se staví proti otevřenému obchodování, protože průhledné oceňování by vedlo k více konkurenčnímu trhu a omezilo jejich zisky. Ale v současné době je právní úprava derivátů pozdržena, takže banky stále obchodují kontrakty pod velmi omezeným regulatorním dohledem.

Podle S. C. Bairové, předsedkyně Federální společnosti pro pojištění vkladů (FDIC), zůstává mimoburzovní obchodování derivátů stále "divokým západem".

Zdroj: New York Times