Investiční psychologie: Za úspěchy můžu já, za neúspěchy náhoda a smůla! – 2. díl

Behaviorální předsudek sebepřisuzování lze definovat jako přirozenou lidskou tendenci přisuzovat vlastní úspěchy svým znalostem či schopnostem a vlastní neúspěchy nešťastné náhodě a dalším nepříznivým vlivům, nikdy ne chybám ve vlastních rozhodnutích.

James Montier, autor knihy Behavioral Investing: A practitioner’s guide to applying behavioral finance, o předsudku sebepřisuzování uvádí:

Lidé mají poměrně křehký smysl pro sebelásku, hrdost či sebeúctu a jedním z klíčových mechanismů na ochranu tohoto vnímání sebe sama je předsudek sebepřisuzování. Je to tendence přisuzovat dobré výsledky svým schopnostem a špatné výsledky nešťastné náhodě. Toto je jedno z klíčových omezení schopnosti se učit, na které investoři pravděpodobně narazí. Tento mechanismus nám zabraňuje rozpoznat a připustit chyby, kterých se dopouštíme, a tím nám často brání v poučení se z chyb minulých.

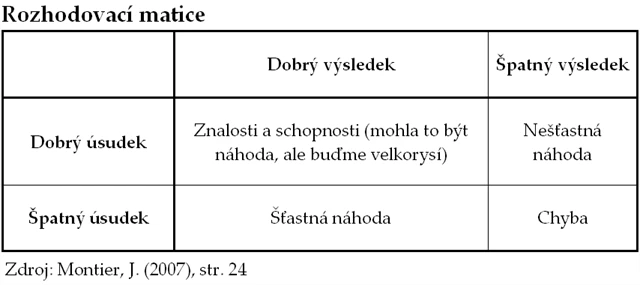

Abychom s tímto problémem dokázali bojovat, nutně potřebujeme použít maticovou tabulku *(obrázek níže). Pouze pokud připojíme naše rozhodnutí a důvody pro ně následným výsledkům, pak můžeme doufat, že pochopíme to, kdy máme pouze štěstí, a kdy se naše schopnosti a znalosti skutečně osvědčují. Tzn. měl jsem pravdu z dobrého úsudku či správného rozhodnutí, nebo jsem měl pravdu i přes chybný úsudek či chybné rozhodnutí? Abychom mohli tento rámec použít, potřebujeme písemné záznamy rozhodnutí, která jsme učinili, a svého logického uvažování, které za těmito rozhodnutími stálo. Všechno si proto zapisujme!*

Práce s touto velice důležitou rozhodovací maticí by měl být dynamický kontinuální proces. Vzhledem k jejímu významu uvedu čtyři ilustrativní příklady, jak s ní pracovat (jeden příklad pro každé ze čtyř okének). Předpoklad, že si pečlivě vedeme záznamy všech našich investičních rozhodnutí a následného vývoje, budu považovat za splněný. Platnost tohoto předpokladu je nutnou podmínkou pro úspěšné aplikování této matice!

1. Dobrý úsudek => Dobrý výsledek

Například byla správná naše prognóza, že vysoké ziskové marže naší společnosti budou i v příštích letech udržitelné. Investor ovšem nesmí nikdy být uspokojený! Musíme analyzovat také potenciální vývoj do dalších let. Neobjevil se či se neobjeví nějaký velký konkurent naší společnosti? Není zadlužení naší společnosti příliš velké s ohledem na pravděpodobný růst úrokových sazeb? Neodešel nějaký špičkový a zkušený manažer do jiné společnosti (třeba ke konkurenční firmě)? Pokud ano, jaké byly jeho důvody? Nemá naše společnost příliš opotřebený dlouhodobý kapitál? Nezapomněl management společnosti na jeho obnovu? A to třeba kvůli tomu, že chtěli udržet pozitivní cashflow? Pokud ano, pak je pravděpodobné, že by mohlo být v dalších letech cashflow výrazně negativní. To by mohlo mít za následek nedostatek prostředků na výzkum a vývoj. A ten je přece motorem dlouhodobého úspěchu většiny společností! Neujede této společnosti vlak (tedy konkurence)? 2. Dobrý úsudek => Špatný výsledek

Toto je případ rizika hlučných obchodníků (noise traders risk). Učinili jsme dobré investiční rozhodnutí a nakoupili jsme fundamentálně výrazně podhodnocenou akcii. Po našem nákupu bohužel nebyl daný sektor mezi investory příliš v lásce. Třeba dali přednost nějakému odvětví s naivně růžovými prognózami. To se na finančních trzích často stává! Než se tržní nerovnováhy spraví nebo zcela zmizí, trvá to často i mnoho let. Nikdo neví, jestli to bude za týden, měsíc, rok či 5 let.

Skutečný investor, tedy investor s dlouhým investičním horizontem alespoň 5 let, nemusí nad touto situací vůbec smutnit. Pokud vnitřní hodnota naší akcie neklesla (nebo dokonce vzrostla), pak stačí pouze čekat. Od našeho nákupu se tržní nerovnováha, tedy fundamentální podhodnocenost, ještě zvýšila, proto je vysoce pravděpodobně, že v následujících letech dosáhneme vysoce nadprůměrných výnosů a na toto ztrátové období se budeme dívat jako na komickou a zcela nepodstatnou epizodu. Tento příklad se často vyskytuje u portfoliomanažerů, kteří vyznávají tzv. hodnotový přístup (value approach). Nejznámějším zastáncem tohoto investičního přístupu není nikdo jiný než Warren Buffett!

3. Špatný úsudek => Dobrý výsledek

Jsme to ale šťastlivci! Mizerné investiční rozhodnutí nám přineslo skvělý zisk. Pokud si své záznamy povedeme skutečně pečlivě, pak bychom neměli propadnout předsudku sebepřisuzování, ale měli bychom po komplexní analýze dojít k tomu, že jsme učinili chybné rozhodnutí.

Co bychom měli v takové situaci udělat? Zaprvé bychom měli zvysoka poděkovat "vyšší moci" a zadruhé bychom měli tuto akcii (a investici obecně) okamžitě prodat. Cena nadhodnocené akcie musí dříve či později dolů, to je prostě zákon! Tedy uvědomit si investiční chybu (po pečlivé analýze svých záznamů), poděkovat tržnímu sentimentu a tržní náladě, možná i nějaké tržní módě, rychle tuto akcii prodat, poučit se z této investiční chyby (to je zásadní, i když jsme na této akcii vydělali) a začít hledat investici novou, pokud možno založenou na správném investičním rozhodnutí.

4. Špatný úsudek => Špatný výsledek

V tomto příkladě se projevil železný zákon investování. Špatné investiční rozhodnutí dříve či později povede ke ztrátám! Ani v tomto případě nesmíme propadnout předsudku sebepřisuzování a svalovat vinu z této investiční ztráty na nepříznivou náhodu. Po pečlivém prostudování záznamů bychom měli dojít k uvědomění si, že jsme prostě a jednoduše udělali chybu a koupili nadhodnocenou investici. Z této chyby bychom se měli poučit. Měli bychom přijít na faktory, které jsme v prvotní analýze přehlédli.

Výsledkem by mělo být něco na tento způsob: "Aha, zadlužení této společnosti bylo příliš vysoké. Emitovali velký objem dluhopisů s variabilním úročením, i když všechno směřovalo k prudkému růstu úrokových sazeb, neboť míra inflace byla již téměř dva roky vysoko nad inflačním cílem. Navíc jsem před nákupem přehlédl to, že i když byly ziskové marže už 10 let vysoké, tři roky před nákupem nabraly kvůli novým agresivním konkurentům výrazný sestupný trend, který pokračoval, a dokonce zrychlil i po nákupu. Půl roku před nákupem ještě k tomu odstoupil finanční ředitel, neboť hlavní auditor zjistil určité machinace v účetnictví, které se odehrály ještě před jeho nástupem."

Třetí díl pojednání o předsudku sebepřisuzování najdete na Investičním webu za týden, 13. září.

Aktuality