Je inflace dobrá pro akcie?

Jak pohlížet na inflaci a inflační očekávání v kontextu investiční strategie? Na to se ve své ročence zaměřil tým akciových stratégů z Credit Suisse. Z pozorování různých typů inflace banka vyvodila, že když převládá mírně inflační prostředí, a navíc v důsledku předchozí uvolněné monetární politiky, mají akcie tendenci podávat lepší výkon ve srovnání s dluhopisy. Na začátku je ale klíčové zjistit, jakému druhu inflace ekonomika čelí.

Credit Suisse odhalila silný vztah mezi nízkými reálnými úrokovými mírami a nízkými akciovými výnosy. V prostředí mírné inflace s rostoucími inflačními očekáváními nicméně vidí prostor pro zvýšení akciových valuací. Dalším faktorem je podle banky posun globálního ekonomického cyklu směrem k silnějšímu oživení. To by mohlo vést k obratu směru peněžních toků a rotaci z dluhopisů do akcií.

(Ne)žádoucí inflace

Od roku 2009 naráželo rodící se oživení světové ekonomiky na řadu překážek. Hrozby jako evropská dluhová krize a americký fiskální útes jsou už snad zažehnané, což znamená výhled celosvětově silnějšího a trvalejšího oživení. V kontextu masivního kvantitativního uvolňování předních centrálních bank to ale může vést k obavám, že poroste inflace. To by mohlo mít významný dopad na ceny aktiv.

Růst cen je přínosný, když se dostaví ve formě "poptávkově tažené" inflace. Firmy mají sílu prosadit si vyšší prodejní ceny, které pak rostou rychleji než náklady na vstupy (komodity nebo mzdy). Naopak nežádoucím druhem je inflace tažená náklady. K té dochází, když se firmy musejí vyrovnat s vyššími cenami komodit nebo růstem mzdových nákladů. Důsledkem je tlak na marže, protože společnosti nemají sílu přenést vyšší ceny na spotřebitele.

S inflací je to jako s jídlem. Nesmí jí být ani málo, ani moc

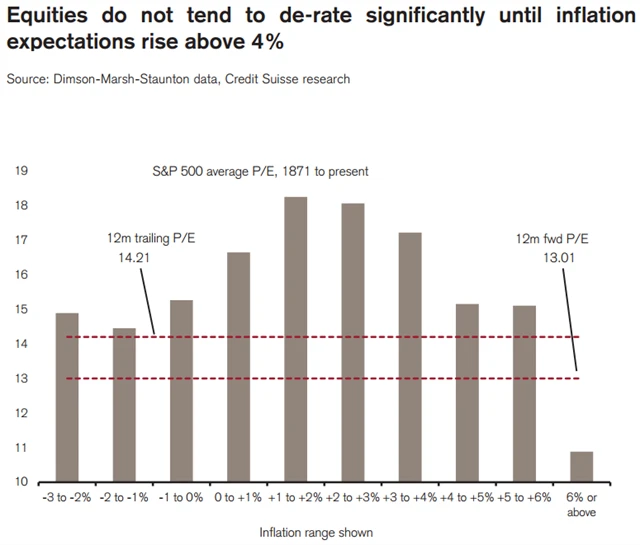

Z historických zkušeností vyplývá, že když se přesouváme od prostředí deflace k mírné inflaci, vede to k růstu ocenění akcií. Když se ovšem mírná inflace přemění na vyšší inflaci, má to na akcie opačný vliv. Z pozorování, které banka provedla na datech zpětně do roku 1871, vyplývá, že se hranice oddělující příznivou a nepříznivou inflaci pro akcie nachází někde mezi 3 až 4 %.

Reálné výnosy a vyšší inflace

Banka rozlišuje dva hlavní scénáře růstu inflace. Hlavním rozdílem je doprovodná reakce dluhopisového trhu.

Pokud vyšší inflace přichází ve formě šoku, a ne jako důsledek finančně-politických opatření (vláda ani centrální banka neprosazují politiku nízkých úroků), následuje zpravidla dramatický růst reálných výnosů dluhopisů. Z historie je patrné, že tento vývoj bývá pro aktiva negativní.

Pokud je vyšší inflace spojena s uvolněnou finanční politikou, vedou rostoucí inflační očekávání k nižším reálným výnosům z dluhopisů a dopad na aktiva je pozitivní.

Jak jsme na tom s "žádoucí" inflací dnes?

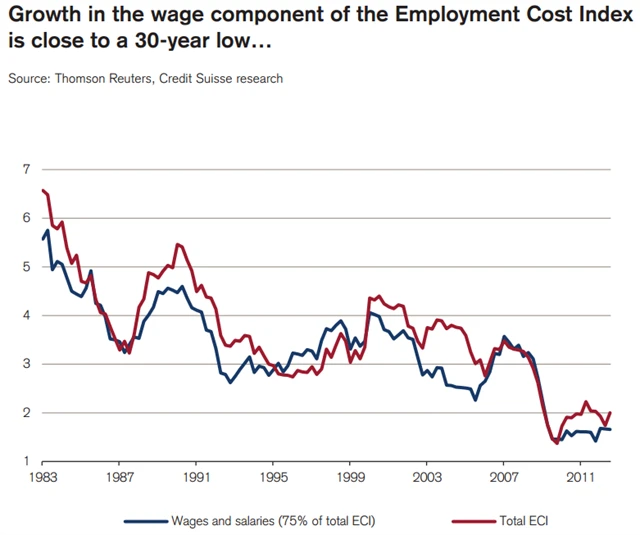

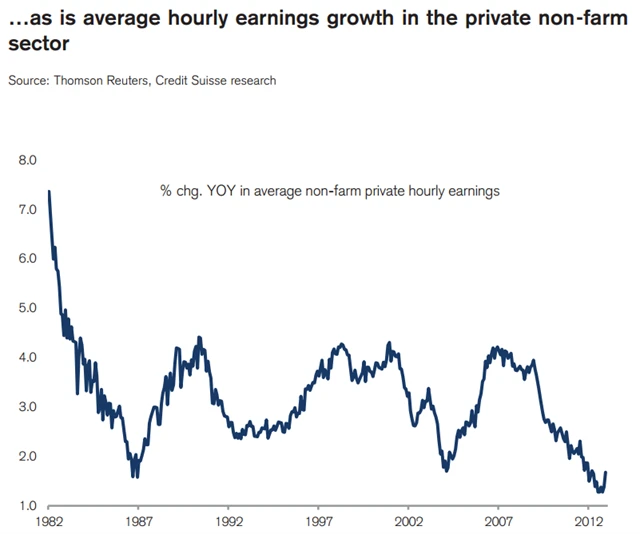

Nejlepším ukazatelem inflačního tlaku je mzdový růst (nebo přesněji vývoj jednotkových pracovních nákladů), protože zhruba dvě třetiny korporátních nákladů plynou z pracovního trhu. Vyšší mzdy jsou spojeny se zlepšením spotřebitelských příjmů, což firmám umožňuje částečně přenést vyšší náklady na zákazníky.

Současný vývoj v USA inflačním tlakům založeným na mzdovém růstu příliš nenasvědčuje - míry růstu mzdových nákladů a korporátních zisků jsou poblíž historických minim. Podle odhadů je zapotřebí silnější oživení a minimálně 3,5% růst HDP po dobu delší než rok, než začnou mzdy opět růst.

Silné zůstávají také vnější dezinflační tlaky. Patří mezi ně:

- zlepšení v průmyslové automatizaci (míra robotizace je na rozvíjejících se trzích jen na 5 % průměru rozvinutých trhů);

- rozmach internetu (dopadá na marže maloobchodníků);

- menší omezení nabídky na komoditních trzích.

Nabídkově tažená inflace jako nezvaný host

Nepříznivá pro aktiva je komoditně tažená inflace. Vzniká krátkodobými výkyvy vlivem růstu cen základního zboží (potraviny a energie představují třetinu indexů spotřebitelských cen v mladých ekonomikách). Pokud s cenami komodit nerostou také mzdy, kupní síla spotřebitelů klesá, což působí dezinflačně. Komoditně tažená inflace je tak udržitelná jedině za předpokladu, že s ní drží krok mzdy, potažmo příjmy domácností.

I přes zpomalující inflaci v minulých letech rostla inflační očekávání. Trhy podle Credit Suisse začaly zaceňovat pravděpodobnost politického omylu (pokud bylo kvantitativní uvolňování přehnané, mělo by se to projevit v 5- až 10letém horizontu růstem inflace). Banka věří, že s největší pravděpodobností centrální bankéři "přestřelí" s příliš holubičí politikou vzhledem ke zkušenostem z Velké recese a měnovou politiku utáhnou raději později než dříve.

Dopady na ceny aktiv

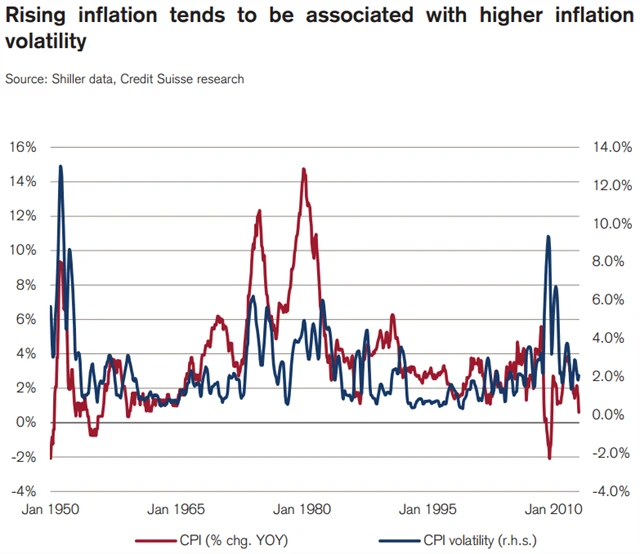

Dopad na ceny akcií vystihuje binomické rozdělení mezi P/E a inflací. Když inflace v minulosti klesala pod 2 %, valuace akcií měly tendenci klesat. Důvodem bylo zhoršování kupní síly (období deflace, obzvláště v 30. letech, byla zpravidla spojena s velmi slabým růstem). Podobně negativní dopad na akciové valuace měl také růst inflace nad 4 % (viz první graf).

Vyšší inflace byla spojena s těmito dvěma jevy:

- růstem reálných dluhopisových výnosů;

- zvýšením krátkodobých úrokových sazeb (dopad přehřívání ekonomiky).

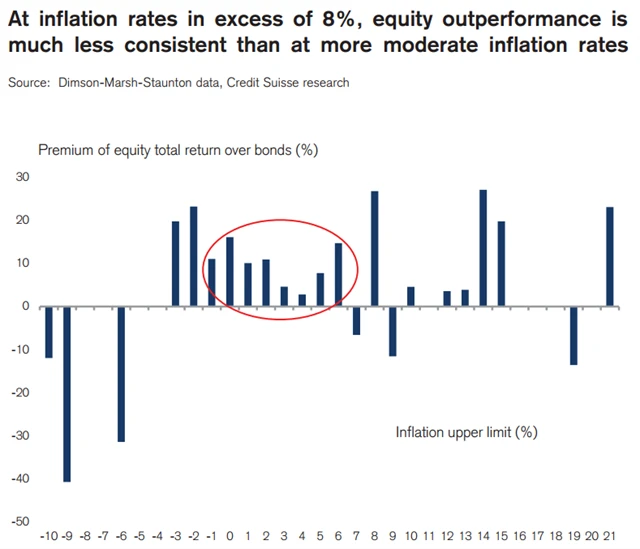

Vyšší krátkodobé úrokové sazby vedou sice k růstu diskontní míry pro akcie, nicméně pokud se ekonomika přehřívá, lze očekávat obrat trendu a období podprůměrného hospodářského růstu (potažmo pokles zisků). V určitém bodu růstu inflace se proto začne akciím dařit hůře ve vztahu k dluhopisům (akcie jsou brána jako aktiva s dlouhou durací). Obvykle k tomu dochází při inflaci nad 8 %.

Stratégové z Credit Suisse dále vysledovali, že čím rychlejší je růst inflace, tím nejistější je její budoucí vývoj (vyplývá to z pozorování inflační volatility), a tudíž reálné výnosy dluhopisů.

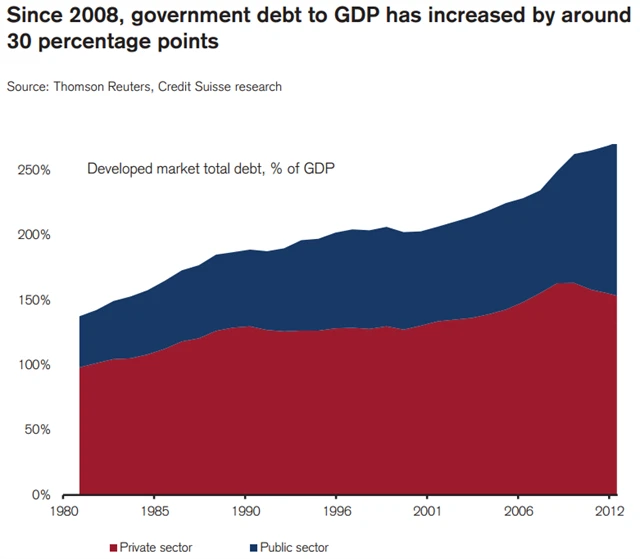

Vysoké reálné výnosy dluhopisů jsou podle banky pro akcie nepříznivé. Nejenže zvyšují diskontní sazbu, ale navíc znesnadňují financování vládních deficitů. Pokud by výnos vzrostl o 2 procentní body, znamenalo by to pro zemi s vládním dluhem k HDP 100 % ročně 2 % HDP dodatečných nákladů dluhové služby. Platí navíc pravidlo, že čím méně udržitelné se jeví vládní financování trhům, tím větší tendenci růst mají reálné výnosy z dluhopisů.

V postkrizovém období počítejte se scénářem číslo 2

Protože za posledních pět let byly očekávané P/E valuace S&P 500 silně korelované s inflačními očekáváními, Credit Suisse věří, že růst inflačních očekávání bude v aktuální situaci spojen s poklesem reálných výnosů dluhopisů (nominální mohou mírně stoupat). Na ocenění akcií by to mělo mít pozitivní vliv.

Největším aktuálním problémem je podle Credit Suisse 8 bilionů USD přebytečného zadlužení vyspělých zemí a jeho další růst od roku 2008. V dlouhodobém horizontu vlády musejí stabilizovat zadlužení a nezaměstnanost.

Existují jen 4 způsoby, jak omezit dluh:

- nastartovat hospodářský růst;

- vyhlásit bankrot;

- utáhnout fiskální politiku;

- stlačit reálné výnosy.

Pokud státy využijí poslední varianty, reálné výnosy z dluhopisů budou muset klesnout až k -1,5 až -2 %. Centrální banky se budou snažit zabránit jejich růstu prostřednictvím dalších nákupů aktiv. Vyšší inflace a inflační očekávání budou podle všeho součástí tohoto procesu.

Případná 1% úleva v reálných sazbách snižuje podle propočtů banky potřebu utahování fiskální politiky o 1 % a poskytne stimul ekonomice.

Ke stabilizaci poměru vládního dluhu k HDP a situace na pracovním trhu by podle propočtů banky potřebovaly Spojené státy reálné míry -1,6 %, Spojené království a Japonsko dokonce ještě nižší.

Hedging proti inflaci

Nejlepší zajištěním podle Credit Suisse ve vyspělých zemích:

1. Výhodně oceněná reálná aktiva

Podle OECD jsou jimi americké, německé a japonské nemovitosti. Atraktivně působí i realitní trh ve Spojeném království.

2. Firmy s cenovou politikou vázanou na vývoj inflace

3. Růst

Čím hlubší pokles reálných výnosů, tím více by měli investoři poptávat aktiva s dlouhou durací, aby vytěžili z nízké diskontní míry.

4. Zlato

Akcie těžařů zlata zaostaly v roce 2012 výrazně za výkonem zlata. Navíc čím více reálné výnosy klesají, tím více cena zlata roste.

Co když inflace poroste moc?

Pokud by růst nominálních výnosů dluhopisů předčil inflaci (rostly by reálné výnosy), Credit Suisse radí poohlédnout se po akciích s krátkou durací (s vysokým dividendovým výnosem) a negativním pracovním kapitálem (firmy dostávají zaplaceno předtím, než platí svým věřitelům). Jedná se zejména o sektory rychloobrátkového zboží (potravin), maloobchodu a telekomunikací.

A co komodity?

V jejich případě banka odhalila volnější pozitivní korelaci mezi inflací a relativní výkonností komoditních akcií. Je to tak trochu příběh o slepici a vejci.

Rostoucí cena ropy způsobuje inflaci a růst cen akcií ropných společností. Integrované ropné společnosti podávají ale nadprůměrný výkon jedině v případě velkého skoku v ceně ropy. V případě jen mírného zvýšení ceny naopak zaostávají, protože jde o defenzivní sektor (daří se jim paradoxně ve chvíli, kdy akciový trh klesá spolu s cenou ropy, jako například v roce 2008). Další nevýhodou je, že zpravidla produkují s vysokými náklady a jsou velmi citlivé na změny vládních politik, zejména daní.

Z globální perspektivy Credit Suisse neshledává v komoditách dobrý hedging proti rostoucí inflaci. Zdůvodňuje to výrazným růstem CAPEX (kapitálových výdajů), který je extrémní v porovnání s minulostí, ale i ostatními sektory v současnosti. Podstatně zvýšené CAPEX nejsou příznivé pro ceny aktiv, protože znamenají vyšší náklady a omezenou tvorbu volného cash flow.

Zdroj: Credit Suisse