Bublina, nebo je všechno jinak?

Máme mít ze současné akciové rally obavy? Je již bublina zralá na splasknutí? Akciový trh je oproti dlouhodobému trendu hodně vysoko, důvody pro obavy ale zatím podle všeho nejsou na místě.

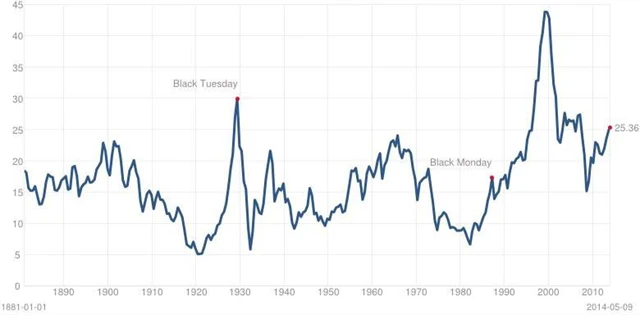

David Leonhardt z New York Times varuje, že P/E poměry jsou podstatně výše než dlouhodobé průměry. Odkazuje například na Shillerovo P/E, které je nyní zhruba 25. "Průměrný inflačně očištěný výnos od roku 1871 po pěti letech od okamžiku, kdy poměr dosáhl hodnoty 25, je -12 %," varuje Leonhardt s tím, že tentokrát to nebude jinak a investoři by měli očekávat v následujících letech negativní výnosy z držení akcií.

V posledních dvou dekádách akciový trh dvakrát překročil hodnotu Shillerova P/E 25. Poprvé to bylo v roce 1997, kdy se na konci roku dostalo až na 27,5. Průměrný reálný výnos v následujících pěti letech byl pak -0,7 %. Data by ale vypadala úplně jinak, pokud bychom začali o rok dříve, kdy se poměr k 25 teprve přibližoval. 10letý poměr P/E byl koncem roku 1996 na hodnotě 24,4. Průměrný reálný výnos za následujících pět let pak dosáhl 8,9 %.

Hraniční hodnotu 25 poměr překročil i v roce 2004, kdy vystoupal na 27. Reálná výnosová míra v následujících pěti letech dosáhla 1,1 %, což sice není žádná sláva, ale je to stále lepší, než výnosy na peněžním trhu a Leonhardtových -12 %.

Trh překonal magické P/E 25 dvakrát, investor by se ale poté dlouhého období negativních reálných výnosů nedočkal. A navíc jde jen o pouhé dva případy, kdy P/E přesáhlo tuto hodnotu v posledních 80 letech. Proto jej nelze dost dobře využít pro predikce budoucnosti.

Pokud předpokládáme, že ceny akcií rostou v průměru stejným tempem jako ekonomika (nelze pozorovat permanentní růst P/E nebo zisků), výnosovou míru lze odhadnout jako růst ekonomiky plus podíl na zisku vyplácený akcionářům - buď ve formě dividend, nebo zpětných odkupů.

Podíl vyplácených zisků firem je v posledních desetiletích v pásmu 60 až 70 %. To znamená, že pokud je poměr cen akcií k současným ziskům kolem 20 a míra růstu mezi 2 a 2,5 %, pak lze na základě dlouhodobého průměru očekávat reálné výnosy v průměru mezi 5 a 6 % (na spodní hranici odhadu jsou započteny výplaty 3 % a reálný růst 2 % a na horní výplaty 3,5 % a reálný růst 2,5 %). To pro akciové investory nevyznívá tak špatně.

Zdroj: Center for Economic and Policy Research (CEPR)