Mají ještě americké akciové trhy sílu růst?

Schizofrenická situace na trzích pokračuje, s postupujícím časem dokonce nabývá na významu. Investoři, kteří věří v dlouhodobý růst cen akcií (býci), tuší, že je korekce po zhruba 70 nových rekordech širokého akciového indexu S&P 500 za poslední rok a půl doslova na spadnutí. Na jedné straně věří v silnější růst ekonomiky, na druhé straně ale musejí v důsledku toho počítat s omezováním podpory hospodářství i trhu ze strany americké centrální banky.

Býčí naděje se tak vedle pilíře v podobě výběru konkrétních titulů s růstovým potenciálem opírají v podstatě o to, že oba související, ale proti sobě působící faktory (konec kvantitativního uvolňování a postupné zvyšování sazeb Fedu na straně jedné, růst ekonomiky na straně druhé) nabídnou nějaký průsečík, skulinu, do které se býčí stádo dokáže nacpat a přečkat v ní do doby, než očekávaný silnější růst ekonomiky v USA i jinde ve světě "zapustí kořeny" (globální růst je pro velké americké firmy s podstatným podílem tržeb ze zahraničí velice důležitý).

Riziko vyšších sazeb

"Aktuální tempo tvorby pracovních míst v USA připomíná období před rokem 1994, kdy Fed začal zvyšovat sazby. Vedlo to pak k rozšíření kreditních přirážek a k přibrzdění růstu cen akcií," upozorňuje Hans Mikkelsen, globální stratég Bank of America Merrill Lynch. "Tehdy se ekonomika odrazila k růstu a centrální banka musela sazby zvyšovat celkem agresivně. Banky ale tehdy díky svým bilancím mohly uspokojit všechny, kdo prodávali dluhopisy, podílové fondy byly v daleko menší míře zainvestovány ve firemních dluhopisech a trh za sebou neměl více než pětiletou honbu za výnosy způsobenou extrémně uvolněnou měnovou politikou. Současná situace je tedy mnohem rizikovější, trh může reagovat mnohem silnějším výprodejem." V důsledku toho doporučuje omezit riziko v portfoliích, především dlouhé pozice v amerických akciích, tedy spekulace na růst. Uznává ovšem, že vývoj v dalších letech nemusí být podle podobného scénáře jako před dvaceti lety.

V posledních týdnech na nečekaně lepší data z americké ekonomiky poukazují i představitelé Fedu včetně Janet Yellenové. Možnost, že by se sazby začaly zvedat dříve než hluboko v roce 2015, zatím trh pouze zvažuje, případné utvrzení v tomto výhledu by ale pro akcie nebylo příznivou zprávou. Obzvláště v době, kdy se hlavní indexy cen amerických akcií s výjimkou Nasdaqu pohybují na dohled historických rekordů.

Na straně medvědů, tedy těch, kdo považují současný americký akciový trh loď zmítající se ve vlnách obrovské spekulativní bubliny živené Fedem, tedy obecně panuje přesvědčení, že levnými penězi koupený mírný nominální růst ekonomiky v okamžiku, kdy centrální banka začne utahovat měnové kohouty, nevydrží a akciový trh se zřítí o desítky procent. Připomeňme například Marca Fabera, ale také hlavního ekonoma Saxo Bank Steena Jakobsena, který si umí představit pokles indexu S&P 500 až o 30 %.

Sebeuspokojení

Důležitou roli při obchodování hraje psychologie. Analytici upozorňují na to, že uplynulý týden ukázal přehnanou sebejistotu investorů, kteří sice ve čtvrtek reagovali citlivě na geopolitická rizika (sestřelené letadlo, Izrael a další), ale hned v pátek jako kdyby na ně zapomněli.

"Volatilita pravděpodobně poroste, pokud bude geopolitické napětí sílit," míní stratég Evan Lucas z IG. "Větší tlak na Rusko bude znamenat větší volatilitu na trzích, především v Evropě, která má s Ruskem zásadní obchodní vazby. Akciové indexy na starém kontinentu tak mohou zaznamenat výraznější vybírání zisků z posledních měsíců."

Naděje na rychlejší růst ekonomiky

Z tábora optimistů je tradičně hodně slyšet hlas investiční banky Goldman Sachs. Ta počítá s pokračováním růstu americké ekonomiky, ale nepovažuje ho za riziko. Inflace, důležitá jak z pohledu spotřebitelů, tak nastavení měnové politiky Fedu, podle "Goldmanů" jen postupně dosáhne 2% cíle centrální banky. "Na pracovním trhu v USA vidíme problémy, které nelze vyčíst ze samotné míry nezaměstnanosti," říká Dominic Wilson, stratég z Goldman Sachs. Zmiňuje především sice stabilní, ale velice pomalý růst mezd.

Banka aktuálně předpokládá, že Fed začne zvyšovat sazby ve třetím kvartálu 2015, tedy zhruba za rok. "V prostředí nižších reálných výnosů z dluhopisů, které trvá déle, než je běžné, jsou podle nás valuace akcií stále pro řadu investorů příslibem, a mohou proto dále růst," míní Wilson. Jako možné zajištění proti případnému dřívějšímu zvyšování sazeb v USA doporučuje například sázku na dolar v páru s eurem, protože v eurozóně centrální banka aktuálně naopak politiku uvolňuje, což tlačí na kurz evropské měny.

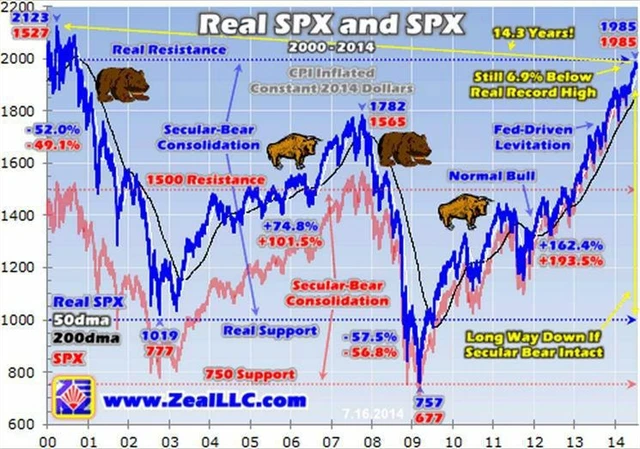

Pomalu s těmi rekordy

Na závěr krátce k tomu, jaký je vztah rekordních cen akcií a amerických spotřebitelů, od kterých se čeká, že svými nákupy roztočí kola rychlejšího hospodářského oživení. Graf hovoří celkem jasně - od maxim z roku 2000 došlo k výraznému poklesu kupní síly dolaru. Index S&P 500 přepočítaný na dolary z roku 2014 podle indexu spotřebitelských cen (CPI) ukazuje tehdejší rekordní úrovně jako daleko vyšší, než jsou současné hodnoty okolo 1 980 bodů.

Je navíc velice problematické hodnotit ztrátu kupní síly dolaru jen podle CPI. Zatímco tento široký index cen roste v USA relativně pomalu, stejně jako v jiných zemích náklady na "běžný" život rostou rychleji. Čím hlouběji do minulosti se ohlédneme, tím patrnější to je. Někdejší sílu dolaru ilustrují třeba ceny z roku 1980. Tehdy medián příjmů domácnosti v USA dosahoval necelých 18 tisíc USD ročně (V roce 2012 zhruba 51 tisíc, ani ne 3násobek), auto stálo 6 tisíc USD (nyní přes 30 tisíc USD, více než 5násobek) a nový dům necelých 80 tisíc USD (dnes čtyřnásobek okolo 320 tisíc USD).

V březnu 2000, kdy S&P 500 byl na maximu, se nabídka peněz M1 amerického Fedu (oběživo, vklady na běžných účtech) pohybovala na 1,109 bilionu USD a ukazatel MZM (M1, peněžní fondy, ostatní vklady, ale bez termínovaných vkladů) byl na 4,463 bilionu USD. Greenspan, Bernanke a Yellenová v čele Fedu dokázali peněžní zásobu vyhnat na 2,823 bilionu, respektive 12,484 bilionu USD. Růst na 2,5násobek, respektive 2,8násobek významně převyšuje růst americké ekonomiky v období od března 2000.

To vše podtrhuje irelevantnost sledování současného závodu o nové rekordy a psychologickou metu 2 000 bodů indexu S&P 500. Ale pozor - investoři a obchodníci psychologické faktory neumějí vytěsnit a elektronické obchodní systémy a HFT tradeři s tím vesele pracují.

Zdroj: CNBC, Zeal LLC