Největší současná rizika pro akciové trhy

Nový hlavní stratég BMO Capital Markets Brian Belski zveřejnil svůj akciový výhled. Předpokládá, že by růst amerických akcií mohl vytrvat a vytvořit dlouhodobější býčí trend. V krátkodobém horizontu na investory číhají mnohá rizika. Index S&P 500 vidí Belski koncem roku na 1 425 bodech. Ve své analýze označil několik příležitostí, ale více rizik pro akciové trhy.

Silná pozitivní překvapení výsledkové sezóny

Většina analytiků očekává, že firmy během výsledkové sezóny investory pozitivně překvapí. Pokud mnoho firem předčí odhady analytiků výrazněji, může to ohrozit defenzivní portfolia a vyvolat opětovnou poptávku po cyklických titulech. I růst může být pro někoho rizikem.

Mír a diplomatické řešení situace na Blízkém východě

I když se dosažení diplomatického urovnání situace na Blízkém východě (zejména mezi Íránem a Izraelem) zdá být nedosažitelné, mohlo by případně znamenat silný impulz k růstu akcií.

Čínské přistání nebude tvrdé

Klíčová pro Čínu bude udržitelnost, ne pouze rychlost ekonomického růstu. Pozitivní vývoj inflace a ekonomiky by proto mohl být pro akcie stejně silným impulzem jako případný mír na Blízkém východě.

Daňová reforma v USA

Nikdo od současné Obamovy vlády nečeká daňovou reformu zaměřenou na firmy, podporu zaměstnanosti a zjednodušení daňových zákonů. Pokud by ovšem přišla, mohl by nastat dlouhodobý býčí trh.

Tolik faktory, které by mohly akcie poslat nahoru. A nyní k rizikům:

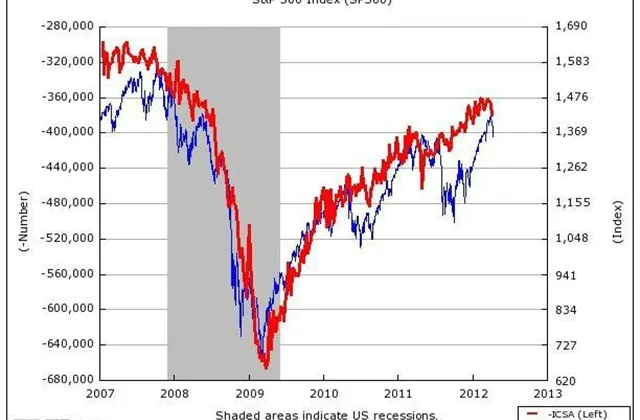

Situace na americkém pracovním trhu se zhorší

Ačkoli je všeobecný růst počtu pracovních míst pomalý, zůstává pozitivní. Obrat k negativním číslům se neočekává, ale pokud by k němu došlo, vzbudilo by to nejistotu a obavy amerických domácností i firem. Pravděpodobně by následovalo "ochlazení" ve stylu letních propadů z let 2010 a 2011.

Malý objem obchodů a odliv kapitálu z akciových trhů

Očekává se, že obchodování akcií v roce 2012 bude "institucionální hrou", která vystřídá období podprůměrné výkonnosti v loňském roce. Jakýkoli signál problémů ovšem může chatrnou důvěru investorů narušit a nakupující se opět stáhnou z trhu. Následný propad cen by byl rychlý a výrazný.

Evropská dluhová krize bude gradovat

Nejistota dnes obchází hlavně slabou španělskou a italskou ekonomiku. Můžou se objevit problémy i v dalších evropských zemích. Mnoho států eurozóny má vysoké zadlužení, jistí si proto nemůžeme být ani u nejvyspělejších zemí.

Ropa delší dobu nad 100 USD

Poptávka po produktech dlouhodobé spotřeby bude muset ustoupit, protože se kvůli rostoucí ceně ropy spotřebitelům zdraží nákupy rychloobrátkového zboží. To může investory přimět všeobecně k defenzivnějšímu uvažování a redukci spotřeby.

Válka na Blízkém východě

Dlouhodobější válečný konflikt by omezil produkci a vyvolal extrémní vzestup ceny ropy. Dopady na křehké oživení vyspělých ekonomik by byly nevyhnutelné.

6. Negativní růst zisku firem

Některé firmy mají vážné problémy s udržením nastolených temp růstu zisku. Několik po sobě jdoucích kvartálů, v nichž by zisky klesaly, by mohlo vyvolat přehodnocení cen akcií. Polovinu pozitivních překvapení ve výsledkové sezóně v USA má na svědomí pouhých 5 firem v čele s Applem a Googlem.

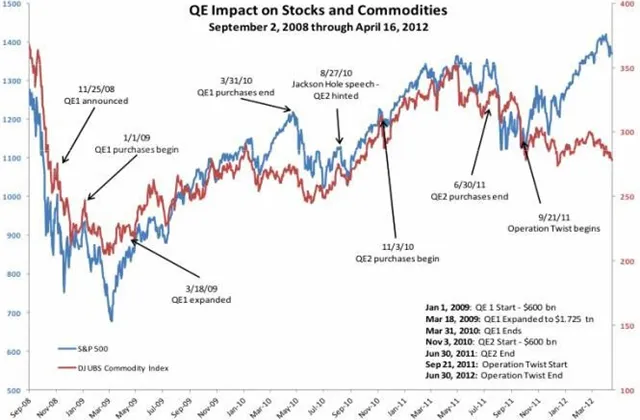

QE3

QE3, které by bylo spuštěno v reakci na nepříznivou situaci americké ekonomiky, by vyvolalo znovu jen falešnou rally. Růst cen aktiv by stejně jako v předešlých kolech byl jen dočasný a posunul by do popředí problém s nafouklou rozvahou Fedu. Potřeba zredukovat rozvahu by tlačila na zvýšení úrokových sazeb. Následný nástup medvědího trhu by byl nevyhnutelný.

Humbuk kolem prezidentských voleb

Soudě podle primárek se nedá očekávat, že by prezidentská kampaň v USA proběhla v klidu. Dobrá zpráva pro média a reklamní průmysl, ale špatná pro Američany, jejichž vnímání politické garnitury se stále zhoršuje.

Další snížení amerického ratingu

Downgrade z léta 2011 byl úderem do tváře neohrožené Ameriky. Další snížení by "nasadilo brouka do hlavy" investorům, kteří dosud považují americká aktiva za bezpečná.

Zdroj: BMO Capital Markets

Aktualita pro rok 2026

Doporučujeme

Aktuality