Burzovní kalendář (6. 12. - 10. 12. 2021)

Světové finanční trhy za sebou mají další volatilní týden, kdy růsty i poklesy ovlivňovaly primárně zprávy týkající se nové varianty koronaviru omikron. O pozornost si ale řekl i guvernér americké centrální banky Jerome Powell, který hovořil o pravděpodobně rychlejším utlumování monetárního stimulu v podobě skupování aktiv. Také v dalším týdnu budou důležité zprávy o omikronu, vyhodnocovat ale budou investoři i sérii dat v čele s americkou, německou a čínskou inflací.

Ohlédnutí

Trhy v uplynulém týdnu reagovaly hlavně na novou variantu koronaviru omikron. "V Evropě data ukázala další nárůst inflačních tlaků, v USA vystoupení šéfa Fedu Jeromea Powella v Kongresu vyznělo nečekaně v jestřábím tónu. Podle Powella už nazrál čas přestat používat u zvýšené inflace přídomek dočasně, a šéf Fedu se dokonce přiklání k rychlejšímu ukončení programu kvantitativního uvolňování. Trhy začínají spekulovat, že první zvýšení sazeb přijde už na zasedání v březnu," napsal analytik z J&T Banky Milan Lávička.

"V tuto chvíli je ekonomika velice silná a inflační tlaky vysoké, a je proto podle mého názoru vhodné zvážit ukončení snižování nákupů aktiv, které jsme oznámili na listopadovém zasedání, možná o několik měsíců dříve. Předpokládám, že o tom budeme jednat na nadcházejícím zasedání," prohlásil v Kongresu Powell. Fed začal snižovat podporu ekonomice minulý měsíc. V současnosti je na cestě k úplnému zastavení měsíčních nákupů státních dluhopisů a cenných papírů krytých hypotékami do června příštího roku. Tento program byl zaveden na začátku roku 2020, aby pomohl dostat ekonomiku z krize vyvolané pandemií nemoci covid-19.

Ve Spojených státech index Dow za celý týden ztratil 0,9 %, širší S&P 500 se snížil o 1,2 % a index technologického trhu Nasdaq Composite přišel o 2,6 %. Panevropský index STOXX Europe 600 klesl o 0,3 %, britský FTSE 100 zpevnil o 1,1 %, německý DAX přišel o 0,6 % a francouzský CAC 40 se zvýšil o 0,4 %. Akcie na pražské burze v týdenním horizontu podle indexu PX zdražily o 0,8 %.

Týden do 3. prosince na amerických trzích

Týden do 3. prosince na evropských trzích

Týden do 3. prosince na pražské burze

Z makroekonomických dat se investoři zaměřili na sérii indexů důvěry v eurozóně, německou inflaci a nezaměstnanost, index spotřebitelských cen v eurozóně, americké indexy cen nemovitostí, finální listopadové indexy nákupních manažerů nebo na americkou nezaměstnanost.

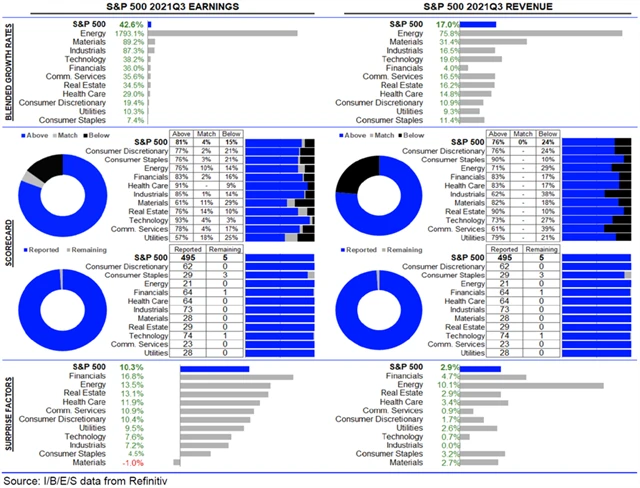

Výsledky hospodaření za uplynulé čtvrtletí představily ve Spojených státech mimo jiné společnosti salesforce.com, Hewlett Packard Enterprise, Snowflake, Dollar General či Kroger. Hospodářská čísla v indexu S&P 500 má zveřejnit posledních pět firem, výsledkovou sezónu tak lze považovat za skončenou. Zisk nad odhady analytiků reportovalo 81 % společností a tržby nad odhady vykázalo 76 % firem. Nejvýraznější růst zisků vykázaly podniky v sektorech energetiky, základních materiálů a průmyslu.

Výhled

Také v nadcházejícím týdnu by trhy měly reagovat hlavně na zprávy týkající se nové varianty koronaviru. V závěru týdne pak ve Spojených státech vyjdou data o listopadové inflaci. V říjnu meziroční růst cen zrychlil na téměř 31leté maximum 6,2 %, listopadová hodnota by ale měla být ještě vyšší, analytici čekají 6,7 %.

"Toto číslo podle nás utvrdí Fed v tom, že je potřeba rychleji ukončit nákupy aktiv a začít v příštím roce zvyšovat úrokové sazby. Na to akciové trhy už reagují negativně a jsme názoru, že nervozita z rychlejšího zpřísňování měnové politiky bude na trhu přetrvávat. Proto máme na příští týden spíše mírně negativní výhled a očekáváme pokračující volatilitu akciových indexů," napsal Milan Lávička.

Na poli makrodat budou investoři vyhodnocovat mimo jiné čínskou obchodní bilanci a inflaci, německou průmyslovou výrobu, obchodní bilanci a inflaci, finální zprávu o HDP eurozóny za třetí čtvrtletí, indexy ZEW pro Německo a celou eurozónu, obchodní bilanci USA se zbožím, japonský HDP, britskou průmyslovou výrobu či americkou inflaci a index spotřebitelské důvěry v USA sestavovaný Michiganskou univerzitou.

"V USA i v ČR budou na konci týdne zveřejněna nová data o vývoji inflace. V obou případech se čekají významné cenové nárůsty, které mohou dále podpořit spekulace na zvyšování úrokových sazeb centrálních bank. Nejistota odhadů je tentokrát zvýšená zejména v případě ČR kvůli energiím a změnám v DPH. Kromě makroekonomických dat budou globální finanční trhy nadále sledovat vývoj pandemie, která s variantou omikron dostala další prvek nejistoty a povzbudila zvýšení volatility na trzích. V USA se můžeme dočkat výroků ohledně blížícího se naplnění dluhového stropu," shrnuli výhled analytici z Komerční banky.

Hospodářské výsledky zveřejní ve Spojených státech mimo jiné společnosti AutoZone, Campbell Soup, Brown-Forman, GameStop, Costco Wholesale, RH, Hormel Foods nebo Broadcom a Oracle a v Evropě firmy TUI nebo Carl Zeiss Meditec.

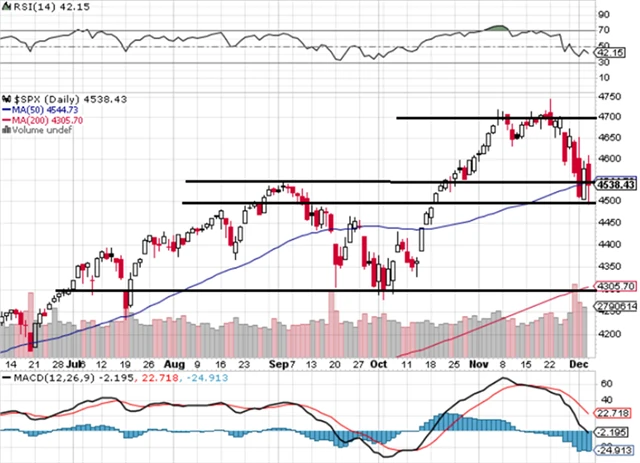

"Index S&P 500 je na důležitém supportu, od maxim necelých 5 %. Zisk indexu je od začátku roku hodně vysoký (zhruba 23 %). Trhy vstoupily do závěrečné fáze roku, která je historicky jasně růstová. Stále je ve hře i růstový scénář, i kdyby se mělo jednat jen o protireakci na aktuální poklesy," napsal v pravidelném technickém komentáři k dění na americkém akciovém trhu opční obchodník Josef Košťál.

Výhled pro jednotlivé dny

Makroekonomický kalendář v pondělí ráno otevřou německé tovární objednávky. V Česku vyjdou maloobchodní tržby, Británie zveřejní index nákupních manažerů ve stavebnictví a společnost Sentix přidá index důvěry investorů v eurozóně. Ve Spojených státech se pak večer investoři zaměří na zprávu o prodejích aut.

V noci na úterý budou investoři vyhodnocovat čínskou obchodní bilanci a výsledek zasedání australské centrální banky. Německo dopoledne přidá statistiku průmyslové výroby a index ekonomického sentimentu ZEW a eurozóna finální zprávu o HDP za třetí čtvrtletí. Série dat vyjde i v Česku, zveřejněny budou údaje ze stavebnictví, průmyslu a mezinárodního obchodu. Ve Spojených státech se poté investoři odpoledne zaměří na výsledek obchodní bilance se zbožím a statistiku produktivity práce.

Ve středu nad ránem na trh Japonsko pošle zprávu o HDP a v Česku dojde dopoledne na nezaměstnanost a devizové rezervy.

Noc na čtvrtek bude patřit čínské inflaci, dopoledne Německo zveřejní výsledek obchodní bilance a běžného účtu a v Americe vyjdou odpoledne vedle pravidelné týdenní zprávy o počtu žádostí o podporu v nezaměstnanosti ještě údaje o velkoobchodních zásobách.

Pátek nabídne v Evropě britskou průmyslovou výrobu a obchodní bilanci a německou a českou inflaci. Odpoledne vyjde inflační statistika i ve Spojených státech a vyhodnocovat budou investoři v zámoří ještě předběžný prosincový index spotřebitelské důvěry Michiganské univerzity a bilanci federálního rozpočtu.

Ekonomický kalendář

Z makroekonomického výhledu Komerční banky:

- Zprávy o šíření pandemie jistě zůstanou v popředí zájmu. V Evropě visí ve vzduchu další možnosti zpřísnění opatření v mnoha zemích. Ostře sledovány jsou informace o šíření a vlastnostech varianty omikron.

- Z hlediska makroekonomického kalendáře bude nejsledovanější jeho závěr, kdy v USA bude zveřejněna inflace za listopad. Od spotřebitelských cen čekáme další významný nárůst o 0,7 % meziměsíčně, což by znamenalo zrychlení meziroční míry inflace na 6,7 %. Ceny energií tentokrát ještě budou působit vzestupně, ale v příštích měsících by se s klesajícími cenami ropy mohla situace otočit. Nicméně důležitější je, jak se bude vyvíjet jádrová inflace, která ceny energií nezahrnuje. I zde pro listopad počítáme se zrychleným růstem o 0,4 % meziměsíčně a 4,8 % za rok, přičemž tahounem budou pravděpodobně ceny aut, ve zdravotnictví a bydlení. Posledně jmenované je obzvláště bedlivě sledováno, neboť jeho zrychlení by mohlo mít trvalejší charakter.

- Vedle toho bude sledovaný vývoj jednání o dluhovém stropu, kterého bude dosaženo v půlce prosince. Zde Société Générale počítá s dalším odsunutím tohoto technicko-politického problému do roku 2022.

- V Evropě budeme sledovat zejména vývoj v průmyslu za říjen v Německu. Po výrazných poklesech v předchozích měsících pravděpodobně došlo ke zlepšení subdodávek a meziměsíčnímu zvýšení produkce.

- V České republice bude vývoj inflace za listopad rovněž nejsledovanějším údajem. O silné nejistotě prognóz svědčí široký rozptyl odhadů analytiků (od 5,2 % do 6,4 % meziročně). Tato nejistota je tentokrát značně navýšena souběžným zvýšením cen energií kvůli krachu některých dodavatelů energií a také odpuštěním plateb DPH. Počítáme se zvýšením meziroční míry inflace na 5,9 % z říjnových 5,8 %. Z hlediska vlivu na měnovou politiku bude ale důležitější sledovat vývoj cen bez dopadu započtení energií. Nadále počítáme se zvýšením hlavní úrokové sazby ČNB před Vánocemi o 50 bazických bodů na 3,25 % a v prvním čtvrtletí 2022 dále na 3,75 %.

- Dále budou v ČR zveřejněna říjnová data z průmyslu a maloobchodu. V obou případech očekáváme společně s trhem spíše slabší údaje.

- Ve středoevropském regionu bude sledované zasedání polské centrální banky, která se již vydala cestou utahování měnové politiky a v prosinci v tom pravděpodobně bude pokračovat.