Tipy od manažera: Portfolio během medvědího trendu pomohou ochránit tyto akcie firem se silným cash flow

Energetický sektor v USA byl na začátku roku hvězdou burzy, v posledních dvou měsících ale prodělává drsnou korekci a technicky je již také v sestupném trendu. Jde nicméně o oblast, ve které není nouze o štědré dividendy a zajímavé výnosy z volného cash flow. A podle Roba Thummela, portfoliomanažera ze společnosti Tortoise Capital, jde o firmy se solidním výhledem.

"Uplynulá dekáda byla pro energetický sektor velice nepříznivá. Byl tlak na růst produkce, ne na dodávání hotovosti investorům. To se ale v uplynulých dvou letech začalo výrazně měnit s tím, jak pandemie prudce srazila poptávku. Ropné a plynárenské firmy tak omezily kapitálové výdaje a začaly ve větší míře vyplácet peníze investorům," říká Rob Thummel.

Z dlouhodobého hlediska je omezení průzkumu a produkce nepochybně rizikem, v současnosti jsou nicméně vysoké výnosy z volného cash flow velkým lákadlem. V sektoru energetiky jsou totiž čtyřikrát až pětkrát vyšší než průměr firem z indexu S&P 500. Dividendy jsou pak v tomto odvětví zhruba dvojnásobné než průměr.

"Produkce i investice samozřejmě postupně porostou, nepůjde ale o tak výraznou expanzi jako po finanční krizi," věří Thummel. "Pro nákup akcií energetických společností navíc v současnosti hovoří i další argumenty, nejen vysoké dividendy a vysoké výnosy z volného cash flow." Které?

- Komodity obecně jsou dobrým zajištěním proti inflaci. Korekce jejich cen po prudkém růstu je spojená s obavami z inflace a podle Thumella je logické, že investoři v době nejistoty realizovali část zisků v energetickém sektoru.

- Snaha o nezávislost Západu na plynu a ropě z Ruska kulminuje v době, kdy pokračuje také tlak na obecnou dekarbonizaci. Poptávka po obou surovinách je na úrovni z doby před pandemií, ale dodávek se nedostává. To vedlo k prudkému růstu cen. Podle Thummela se na tom nemůže v nejbližší době mnoho změnit. Zejména Evropa se snaží nahradit ruský plyn z jiných zdrojů, a to včetně amerického zkapalněného plynu. Pro americké producenty to proto může být pozitivní i v dlouhodobějším horizontu.

Krátkodobě čeká Thummel cenu barelu ropy od 90 do 150 USD, v delším výhledu pak spíše v pásmu 80 až 100 USD. "Tyto cenové úrovně jsou přitom pro americké producenty velice příznivé, protože jim umožňují generovat solidní zisky a objemy hotovosti," říká portfoliomanažer z Tortoise Capital. A uvádí deset konkrétních tipů na firmy, které by měly z dalšího očekávaného vývoje v sektoru energií těžit.

EQT, Valero, ExxonMobil, Chevron, Cheniere

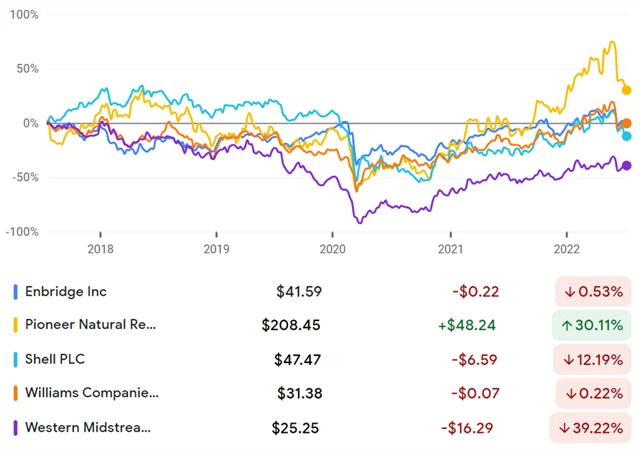

Enbridge, Pioneer Natural Resources, Shell, Williams, Western Midstream

Zdroj: Tortoise Capital, Insider

Aktualita pro rok 2026

Aktuality