Začíná historicky nejsilnější období pro americké akcie. Jak (ne)naletět?

Od listopadu do dubna mají americké akcie historicky tendenci svou výkonností výrazně překonávat své zhodnocení ve zbytku roku. Končí říjen, má tedy smysl nyní naplno "nastoupit" do pozic v amerických akciích? Letošní rok je mimořádně specifický (jakkoli "neprůměrný" je prakticky každý rok), a tak jsme si zvykli, že burzovní almanach "nefunguje" zrovna nejlépe.

Býci se evidentně nechtějí vzdát a svými obchody tlačí akciový trh vzhůru. Index Dow má za sebou již čtvrtý týdenní růst v řadě a před víkendem prolomil svůj 200denní klouzavý průměr. Index S&P 500 na tom tak dobře ještě není, nicméně rally od poloviny října je impozantní. Zda říjen potvrdí svou pověst zabijáka medvědích trendů, se teprve ukáže, vývoj v posledních týdnech je nicméně jednoznačně pozitivní. S&P 500 prolomil velice přesvědčivě hladinu 3 800 a po neúspěšném otestování nakonec prorazil nad svůj 50denní klouzavý průměr. Dokud se benchmark udrží nad 3 800, je krátkodobý výhled pro akciový trh optimistický. V pátek index dokonce uzavřel na důležité úrovni 3 900, která by se v případě dalšího růstu cen akcií změnila v důležitý support. Pokud by S&P 500 nad 3 900 vydržel, mohlo by to medvědy minimálně dále znervóznit.

Zda a jak investovat, se musí rozhodnout každý investor sám za sebe. Podívejme se ale na grafy hovořící pro a proti dalšímu růstu cen amerických akcií. Nejprve některé argumenty podporující býčí scénář (mnohé další zde chybí, na Investičním webu je ale popisujeme opakovaně).

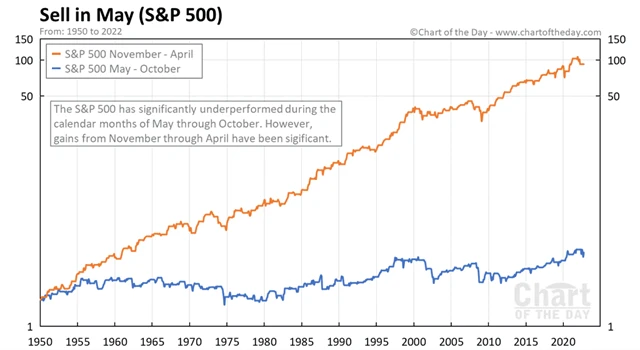

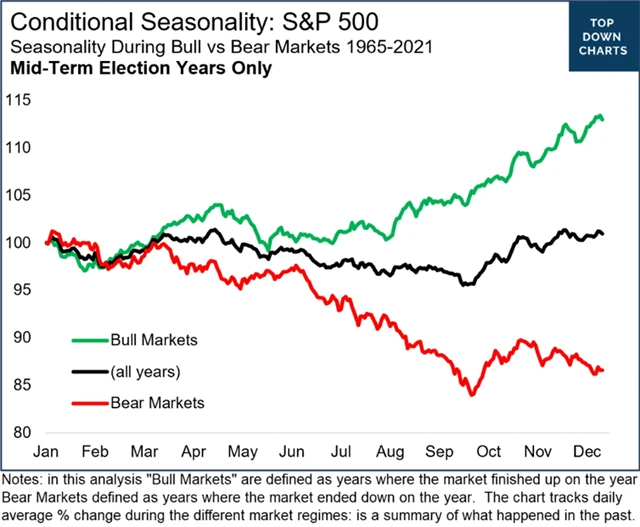

Od listopadu do dubna vykazuje americký akciový trh výrazně lepší výkonnost než ve zbytku roku.

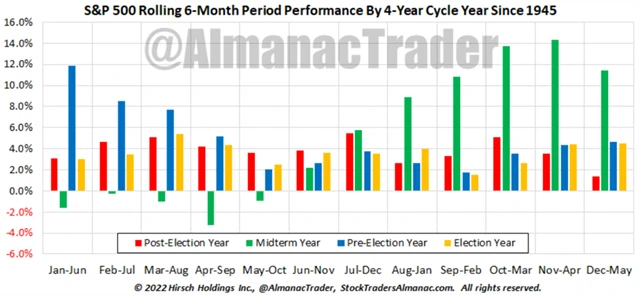

Platí to také (a dokonce ještě výrazněji) v letech doplňovacích voleb do amerického Kongresu.

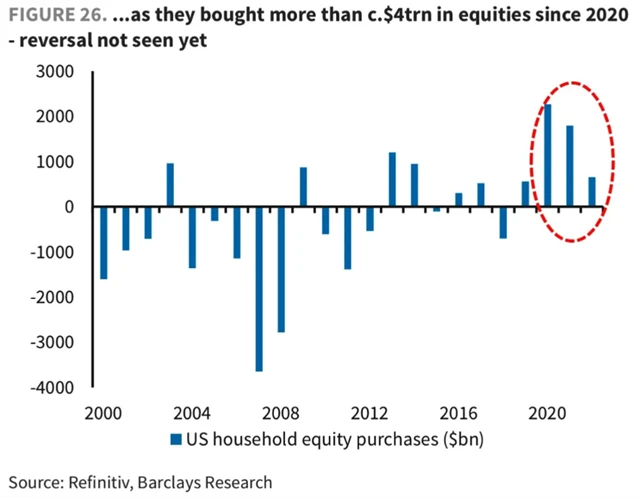

Americké domácnosti, které patří k významným držitelům akcií v USA, letos stále celkově navyšují pozice v akciích.

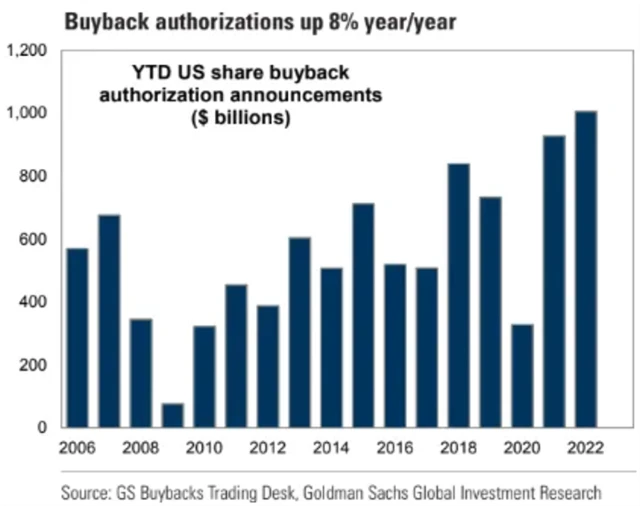

Zpětné odkupy akcií ze strany amerických firem budou letos opět dosahovat obrovského objemu. A nyní, když končí výsledková sezóna, končí také období, kdy jsou tyto odkupy regulatorně omezeny. Poptávka po akciích by tak v dalších týdnech měla dostat impulz právě od samotných firem.

Akcie jsou rizikové aktivum a takzvané "prašivé" dluhopisy (JUNK) jakbysmet. V posledních týdnech ETF sledující právě americké JUNK bondy naznačuje odraz ode dna. Jeho pokračování by bylo dobrým znamením i pro americké akcie.

Medvědí trend na akciovém trhu probíhá zároveň s propady na trhu s vládními dluhopisy USA. Ten je inverzně vyjádřen růstem výnosů bondů. Právě ty přitom možná trochu "přestřelily", jak ukazuje srovnání s poměrem cen mědi a zlata. Kurz mědi je tradičním ukazatelem kondice ekonomiky, cena zlata pak má tendenci klesat společně s výnosy dluhopisů. Tento poměr v posledních letech pozitivně koreloval s výnosy 10letých vládních dluhopisů USA, jejich spread ale v poslední době extrémně narostl. Poklesnou výnosy bondů, nebo snad začne relativně posilovat měď vůči zlatu? V obou případech by šlo o pozitivní signál pro akcie.

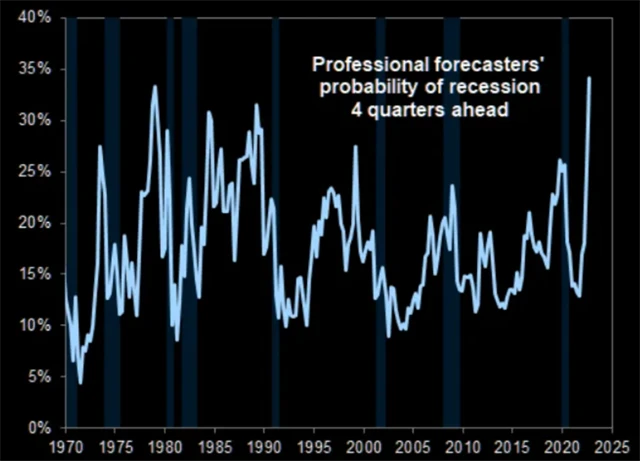

Než přejdeme k medvědím argumentům, připomeňme, že v USA výrazně narostla očekávání recese. Intuice by velela, že pro akcie by recese byla jednoznačně nepříznivý faktor, ovšem v době, kdy má na trzích velké slovo americká centrální banka a její měnová politika, by naopak začátek recese mohl být katalyzátorem konce zpřísňování monetární politiky.

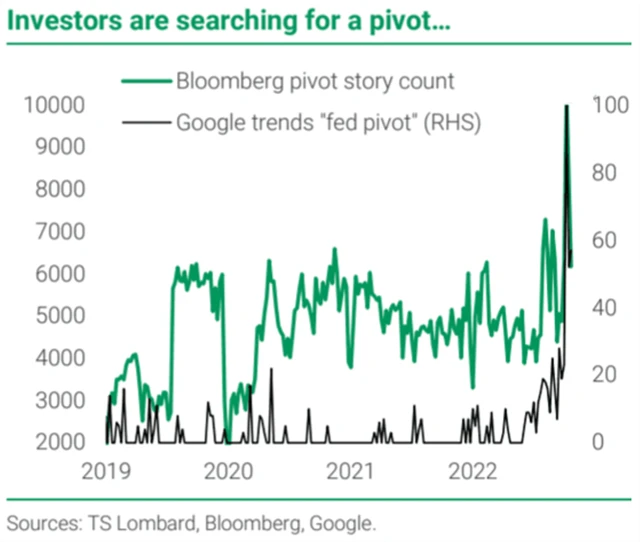

O konci zpřísňování měnové politiky v USA se v posledních týdnech mnohem více píše a debatuje v médiích. Roste také míra vyhledávání pojmů souvisejících se změnou měnové politiky Fedu (konkrétně vyhledávání výrazu "Fed pivot", tedy toho, kdy centrální banka začne opět podporovat trh; aktuálně drží linii růstu sazeb a komentářů ve smyslu "recese nám nevadí, je potřebná, poklesy na akciovém trhu neřešíme").

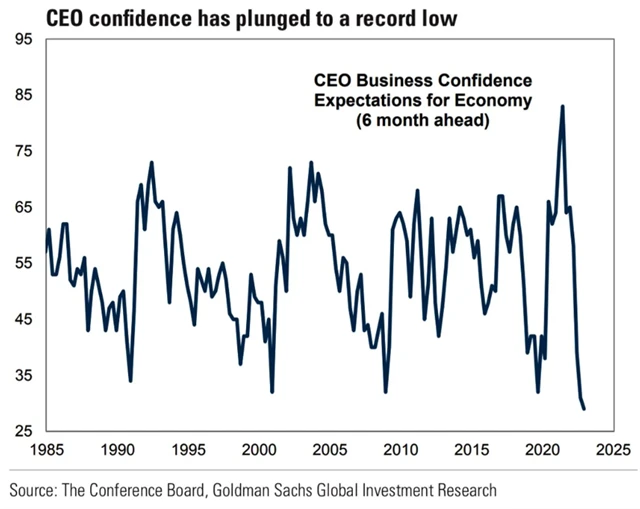

Mimochodem, mezi řediteli amerických firem je důvěra v další vývoj hospodářství extrémně nízká. Pro někoho snad kontrariánský signál, chce to ale velké odhodlání.

Burzovní almanach pro 21. století nabízí navíc jedno velké varování. Propady cen akcií pokračovaly v obou dlouhodobých medvědích trendech (ten z roku 2020 se svým charakterem ze statistik hodně vymyká) ještě dlouho poté, co Fed začal uvolňovat měnovou politiku.

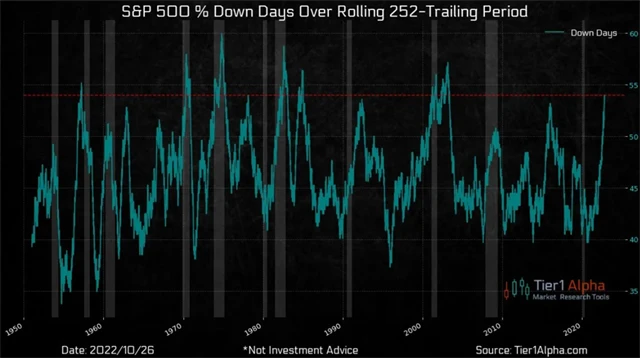

Letošní medvědí trend na akciovém trhu je nicméně zatím velice silný a přesvědčivý. Jasně to ilustruje podíl ztrátových obchodních dnů za uplynulý rok.

O pár grafů výše vidíte, že v letech doplňovacích voleb do amerického Kongresu mají akcie v USA tendenci ke konci roku předvádět prakticky nejlepší výkony v rámci celého volebního cyklu. Ale pozor, v kalendářních letech celkově ztrátových nejsou závěry roku po doplňovacích volbách nic moc.

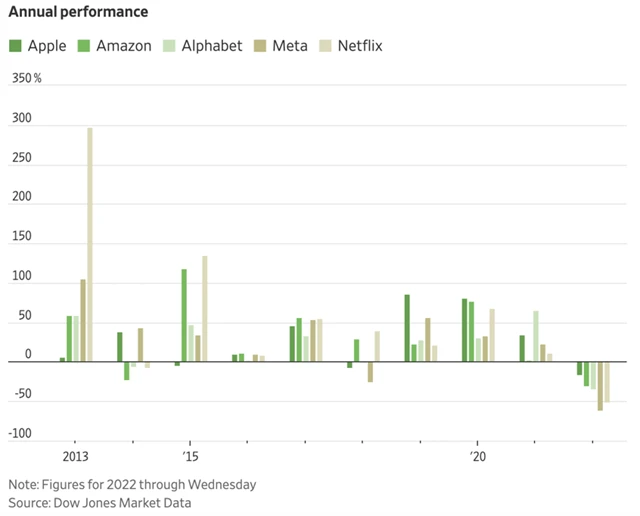

A nakonec faktor, který může, ale i nemusí být podstatný. Éra FAANG je možná u konce, relativně důstojný odstup od historických maxim aktuálně drží pouze Apple. Tato skupina největších firem přitom táhla trh vzhůru po několik let.

Zdroj: TOPDOWN CHARTS, Kimble Charting Solutions, Stock Trader's Almanac, Phoenix Capital Research, Chartoftheday.com, Wall Street Journal, TS Lombard, Goldman Sachs, Barclays, Tier1 Alpha

Aktualita pro rok 2026

Aktuality