S&P 500: Silná tři čtvrtletí slibují pro americké akcie solidní závěr roku, sezónnost ale letos příliš nefunguje

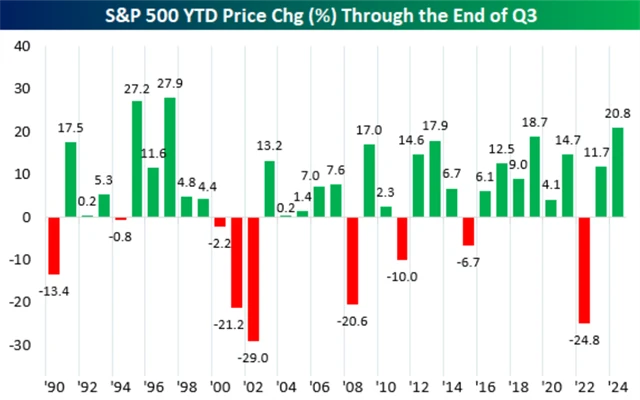

Americký akciový index S&P 500 v září vzrostl o dvě procenta, za třetí kvartál se posunul výše o pět a půl procenta a od začátku roku má k dobru téměř 21 %. Prvních devět měsíců roku bylo pro index nejlepších od roku 1997. A závěr roku nemusí být o nic horší.

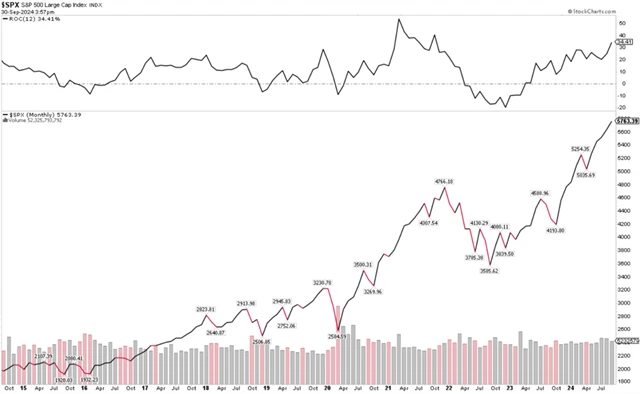

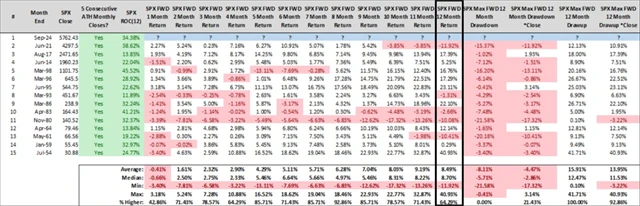

Index S&P 500 vzrostl nejen v osmi z posledních devíti měsíců, ale dokonce desetkrát z posledních jedenácti. Za rok přidává přes 34 %.

Září bylo pátým měsícem, kdy S&P 500 uzavřel na novém závěrečném měsíčním maximu. V historii v ročním výhledu převažují v takovém případě růsty, ale nastaly v necelých dvou třetinách případů.

Letošní rok je zatím pro index S&P 500 nejlepší od roku 1997.

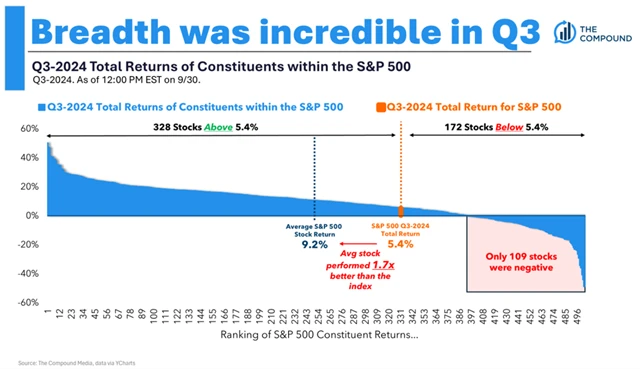

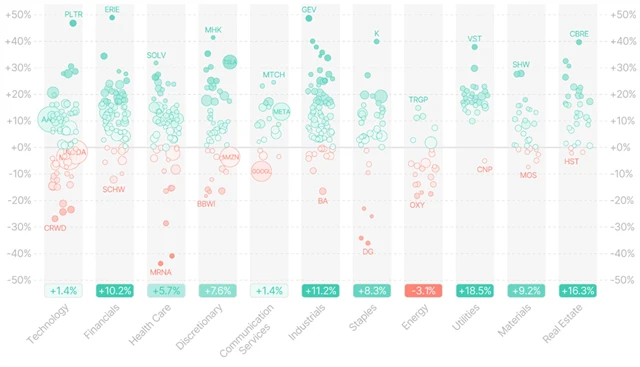

V samotném třetím kvartálu index S&P 500 rostl mimořádně "zdravě". Nadvýkonnost úzké skupiny titulů je pro tuto chvíli minulostí, lepší výkon než samotný index podalo (po zohlednění dividend) 328 titulů v něm zahrnutých, pouze 109 akcií za tři měsíce zlevnilo a průměrná akcie přidala 9,2 % (data jsou z poledne 30. září, a tedy ne dokonale přesná).

Jediným ztrátovým odvětvím z jedenácti hlavních byla ve třetím čtvrtletí energetika. V čele růstu byla odvětví veřejných služeb a realit, jen v těsném plusu naopak zůstaly sektory technologií a komunikačních služeb.

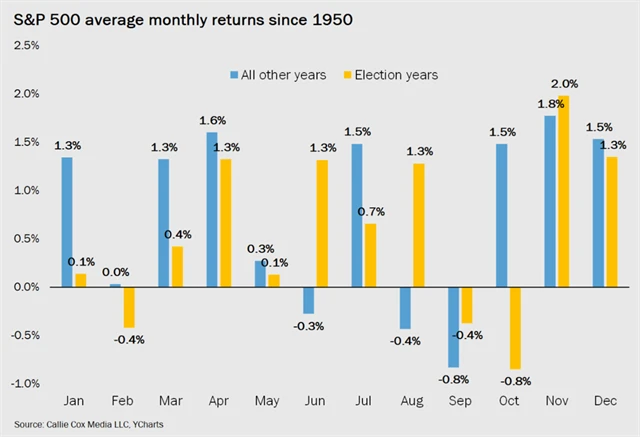

V září se trh vzepřel nepříznivému sezónnímu patternu. Začíná říjen, pro akcie celkově solidní měsíc, v letech prezidentských voleb ale zpravidla velice nervózní. Jak jsme si už ale zvykli, sezónní vzorce letos nefungují. Stačí si představit, že jste třeba zkraje května prodali všechny akcie a teď stále čekáte, až skončí "ten horší půlrok pro americký akciový trh".

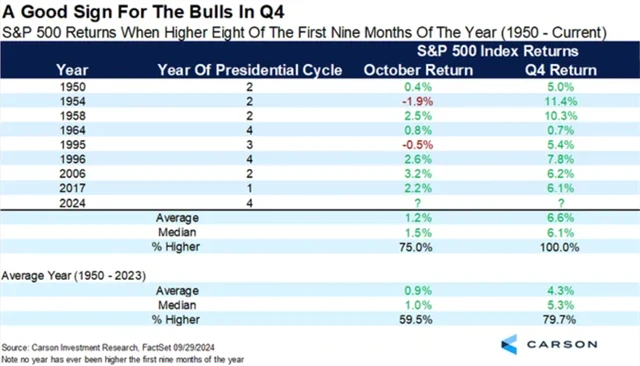

Ale když už jsme s těmi statistikami začali - po osmi růstových z devíti prvních měsíců roku (jako letos) index S&P 500 předvádí zpravidla v říjnu a (zatím) do konce roku vždy další růst.

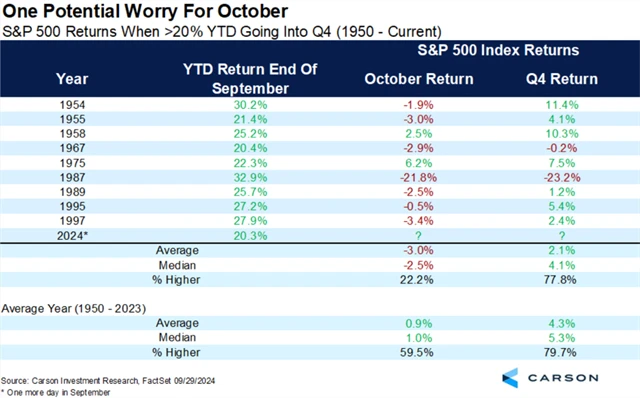

Po růstu o alespoň 20 % v prvních třech čtvrtletích (jako letos) S&P 500 má ale tendenci v říjnu zakolísat.

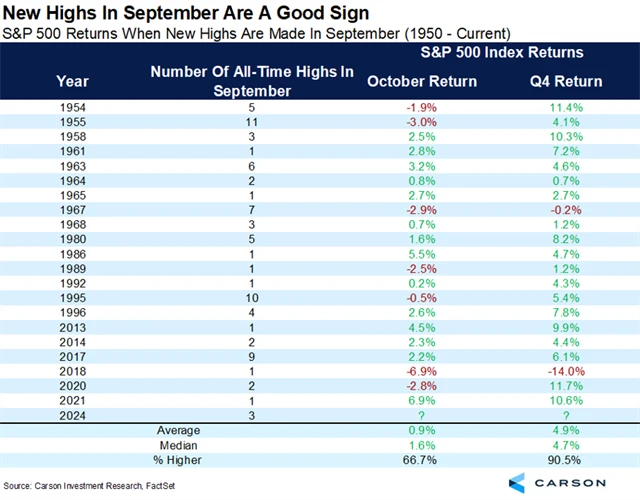

Když ale říjnu předcházejí v září historická maxima (jako letos), říjen i zbytek roku jsou v drtivé většině případů na burze býčí. Tak si vyberte.

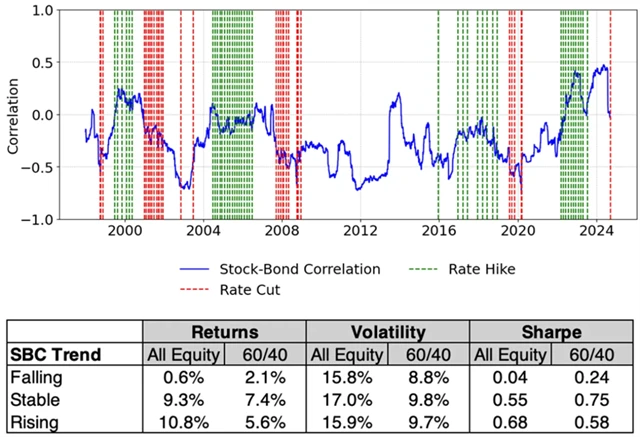

Dobrou zprávou v prostředí klesajících úrokových sazeb v USA je to, že společně s nimi mají tendenci stoupat ceny amerických vládních bondů. Alespoň dlouhodobě. Korelace akciového a dluhopisového trhu v Americe v poslední době výrazně klesla, a tak opět začíná mít smysl klasická diverzifikace. Kdyby se třeba (již tolik) nedařilo akciím, lze zkrátka po delší době vzít "na milost" dluhopisy.

Zdroj: Carson Group, Ritholtz Wealth Management, Duality Research, Bespoke Investment Group, Nerad + Deppe Wealth Management, VERDAD

Aktuality