Pět grafů na prosinec: Jak americké akcie zakončí letošní rok?

Listopad bývá pro americké akcie silný měsíc, letos to ale tak docela neplatilo. Po říjnových rekordech vstoupily indexy do posledního podzimního měsíce sérií poklesů, tlak byl hlavně na cenné papíry firem spojených s AI. Skloňovaly se obavy z vysokých valuací a prudkého tempa investic do datových center a narůstala nejistota ohledně toho, zda Fed v prosinci sníží sazby. Až poslední listopadový týden přinesl oživení. Může pokračovat?

Široký americký akciový index S&P 500 v listopadu zaznamenal první 5% pokles od dubna. Ztrácely akcie napříč sektory, největší tlak byl přitom na zmíněné technologické firmy spojené s umělou inteligencí. Postupně tak klesal nejen samotný index, ale také podíl jednotlivých titulů nad 50denním klouzavým průměrem. Trh ale našel podporu nad 6 500 body a posledních pět obchodních seancí měsíce index S&P 500 rostl.

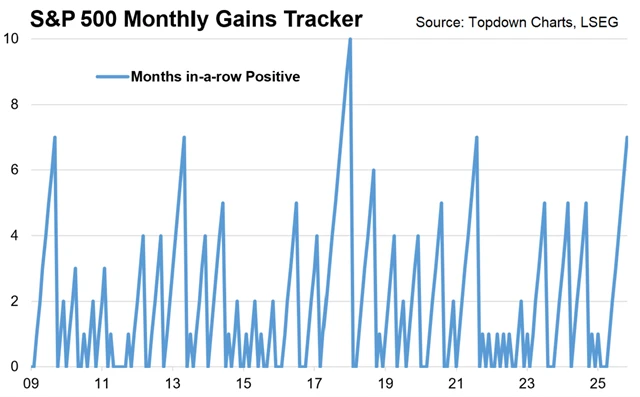

Stejně jako tradiční index Dow tak zaznamenal nejlepší týden okolo Dne díkůvzdání za řadu let a smazal všechny listopadové ztráty (celkem za měsíc přidal nepatrných 0,13 %). Pro S&P 500 tak šlo o sedmý ziskový měsíc za sebou.

Posílil také index akcií malých firem Russell 2000, pouze Nasdaq Composite zakončil uplynulý měsíc v záporu. Spekulativní tituly a kryptoměny v čele s bitcoinem sice snížily ztráty, ale do plusu se nepřehouply (kryptoměny ani zdaleka). Mohou trhy pokračovat v oživení? Naznačit by to mohl už první prosincový týden. A následující grafy mohou napovědět, jaké faktory budou hrát roli a jaká je šance, že býci ovládnou zbytek roku.

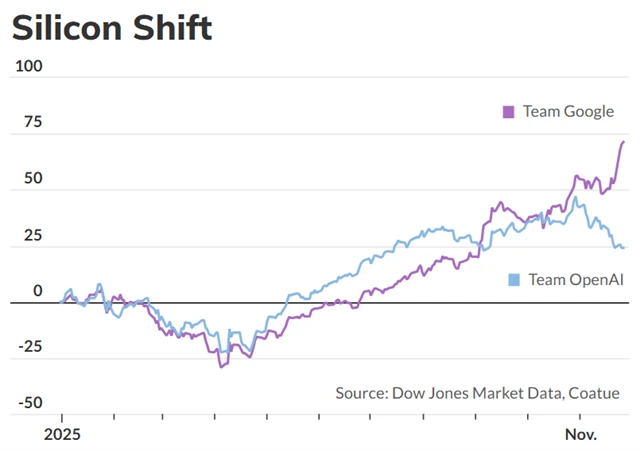

1. Není AI jako AI

Představení modelu Gemini 3 od Googlu ze skupiny Alphabet rozdělilo akcie firem spojených s umělou inteligencí na dva tábory. Lze je nazvat "tým Google" a "tým OpenAI". Na popularitě u investorů získaly firmy spojené s Googlem, zejména Broadcom, který se podílel na vývoji nových TPU (tensor processing unit) pro trénink velkých jazykových modelů. Akcie firem tradičně spojovaných s OpenAI měly naopak tendenci ztrácet.

Podle investiční společnosti Coatue se investoři stále více přiklánějí k těm, kdo mají aktuálně technologický náskok. Google je najednou vnímaný jako lídr nejen v oblasti LLM, ale třeba i v oblasti autonomního řízení díky společnosti Waymo. Jeho vlastní výpočetní čipy jsou navíc považované za potenciálně solidní konkurenci pro Nvidii, respektive za poměrně schopnou alternativu. Neznamená to konec vynikající pozice Nvidie, trh ale oceňuje schopnost a možnost Googlu "pod jednou střechou" propojovat velkou část celého AI řetězce, tedy od paměťových karet přes cloudové služby až po konkrétní aplikace.

Do "týmu Google" patří vedle samotného Alphabetu a Broadcomu také Celestica, Lumentum nebo TTM Technologies. "Tým OpenAI" zahrnuje Nvidii, Microsoft, SoftBank, Oracle, AMD a CoreWeave. Trh dal v posledních týdnech najevo, že růst AI odvětví může pokračovat i v případě, že NVIDIA nebude jediným nebo hlavním tahounem. A že je potřeba rozlišovat a nestačí pouze říkat, že "investujete do AI".

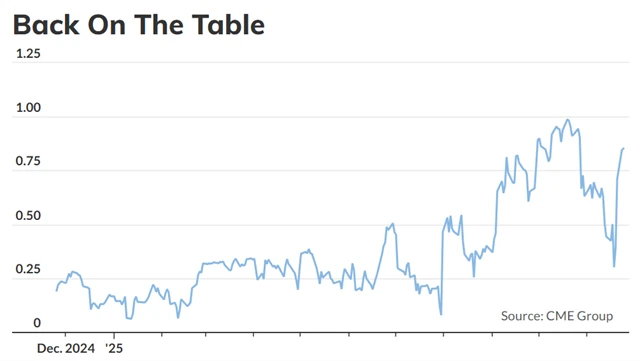

2. Prosincové rozhodnutí Fedu

To, jestli Fed v prosinci znovu sníží úrokové sazby, je pro trhy jedno z hlavních témat. Vyjádření několika vrcholných představitelů centrální banky v posledních dvou týdnech obnovila naděje na uvolnění měnové politiky. Akciový trh podpořily i spekulace o tom, že favoritem na příštího předsedu Fedu je Kevin Hassett, který by mohl tlačit na další pokles sazeb.

Investoři doufají, že Fed začne více podporovat chladnoucí trh práce. Snížení sazeb by mohlo zmírnit riziko hlubšího útlumu zaměstnanosti. Toto očekávání je jedním z důvodů, proč akciový trh koncem listopadu ožil. Nižší sazby také mají pomáhat americkým firmám, a to jak obecně, tak specificky se získáváním kapitálu v době, kdy nadále rostou investice do AI infrastruktury.

Prosincové snížení sazeb je nejisté. Rozhodnou data

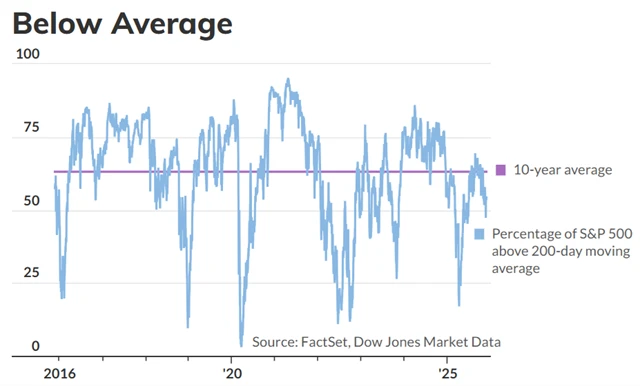

3. Růst se znovu týká většího podílu titulů

Podíl titulů nad 200denním klouzavým průměrem průběžně klesal prakticky od začátku léta. 20. listopadu spadl na 47 %, což byl nejnižší údaj od června. V posledních dnech tento sledovaný indikátor market breadth neboli šíře trhu stoupal a dostal se nad 54 %. Takové oživení je pozitivní pro krátkodobý výhled vývoje cen akcií.

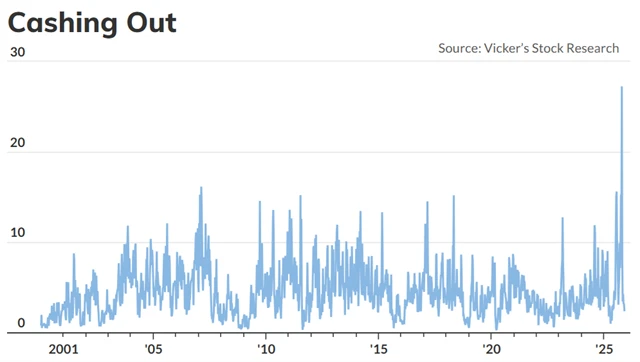

4. Insideři na nákupech

V říjnu prudce narostl poměr objemů prodejů a nákupů akcií ze strany firemních insiderů, a to na rekordních 27:1. Do konce listopadu ale poměr spadl na 2,5:1, tedy na mnohem běžnější úroveň. Tento pokles ukazuje, že insideři začali opět častěji nakupovat akcie.

Zatímco pro prodeje může být řada nesouvisejících důvodů – od daňových povinností po osobní výdaje –, nákup má obvykle celkem jasnou logiku. Tou je očekávání, že cena akcií dané firmy poroste. Analytici u tohoto indikátoru dlouhodobě upozorňují na to, že aktivita insiderů není sama o sobě příliš spolehlivým spolehlivým nástrojem pro predikování vývoje na akciovém trhu. Jde nicméně o známku rostoucí důvěry ve vlastní firmy.

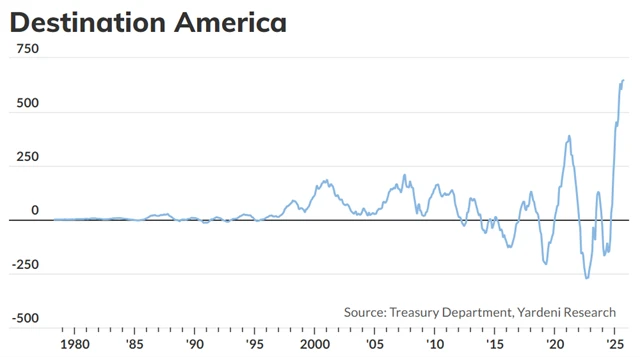

5. Zahraniční investoři kupují americké akcie rekordním tempem

Po jarních obavách z dopadů obchodních válek a prudkého ochlazení na akciových trzích panovala nervozita, že zahraniční investoři začnou trvaleji opouštět americké trhy. Heslo "Sell America" znělo na trhu s akciemi, dluhopisy i měnami.

Ukazuje se ale, že jedna věc jsou slova, druhá činy. Zahraniční kapitál proudí do amerických akcií rekordním tempem. Respektive minimálně proudil, protože za 12 měsíců do konce září dosáhl příliv zahraničních peněz do akcií v USA 646,8 miliardy dolarů. Zahraniční investoři tak i přes volatilitu zůstávali agresivními kupci amerických aktiv.

Tento poslední graf může po aktualizacích o další měsíce vypadat třeba i podstatně jinak a jako argument pro pokračování současného krátkodobého oživení na Wall Street je asi nejslabší. Na druhou stranu ale ukazuje, že převažující (nebo nejhlasitější) komentáře a scénáře nemusejí vždy až tak docela odpovídat tržní realitě.

Zdroj: Bloomberg, MarketWatch, Yardeni Research, Ritholtz Wealth Management