ISČS: Dluhopisy jsou základem portfolia, ale bez akcií by to stálo za starou belu

V žádném správném receptu na portfolio by neměly chybět akcie a dluhopisy. Čím jsou tyto "ingredience" pro investory atraktivní a proč by se i každé konzervativní portfolio mělo dochutit špetkou akcií? Přidáním 10 % akcií do dluhopisového portfolia se zvyšuje výnos a snižuje riziko celého portfolia, říká Radek Urban, náměstek generálního ředitele Investiční společnosti České spořitelny.

Proč mít v portfoliu dluhopisy?

Rekordně nízké úrokové sazby ještě nějaký čas vydrží, a to nejen v hlavních ekonomikách, jako jsou Spojené státy, ale i v České republice. Zvýšení sazeb bychom se mohli dočkat ke konci tohoto roku v reakci centrálních bank na rostoucí inflaci.

Je zajímavé, že po cenové korekci, která se na dluhopisových trzích odehrála v posledních měsících uplynulého roku, vynáší český desetiletý dluhopis asi 4 %. Řada lidí možná ani neví, že tyto dluhopisy vlastní, například prostřednictvím penzijních nebo smíšených fondů.

"Stále tvrdíme, že dluhopisy jsou základním kamenem portfolia téměř každého investora, a to i přes aktuální nižší atraktivitu. Ten, kdo investuje pouze do peněžního trhu, se okrádá o nadvýnos, který může získat prostřednictvím investic právě do dluhopisů," říká Radek Urban.

Portfolio lze také okořenit atraktivními firemními dluhopisy, tzv. High Great dluhopisy, tedy dluhopisy investičního stupně a vysoké kreditní kvality. Komu nevadí vyšší riziko a kdo se žene za vyšším výnosem, ten určitě přijde na chuť firemním dluhopisům investičního stupně, tzv. High Yield dluhopisům s vysokým potenciálem.

Firemní dluhopisy si stále více zamilovávají i podílové fondy. "Je dost možné, že se jednou jako benchmark nebudou používat státní dluhopisy, ale bondy některých velkých korporací," dodává Urban.

Makrovýhled ISČS si můžete přečíst zde

Proč mít v portfoliu akcie?

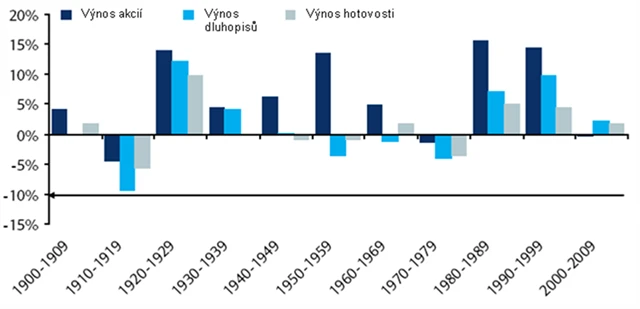

Podíváme-li se do historie, zjistíme, že akcie nabízejí dlouhodobě vyšší výnos než dluhopisy.

Empiricky je dokázáno, že přidáním 10 až 12 % akcií do dluhopisového portfolia se zvyšuje výnos a snižuje riziko celého portfolia. V praxi to funguje takto: Budeme-li mít portfolio sestavené v poměru 90 % dluhopisy a 10 % akcie, bude výkonnější a méně rizikové než portfolio se stoprocentním dluhopisovým obsazením.

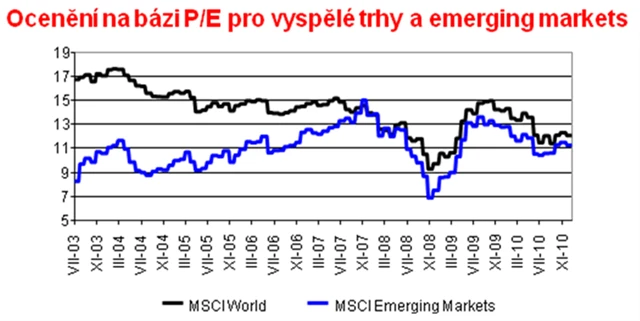

Akcie jsou levné! Růst ziskovosti firem není reflektován v růstu ocenění. Akcie v USA posílily v roce 2010 o 13 %, zato jejich ocenění se snížilo. Ocenění se nadále udržuje v úrovni historicky nejvyšší atraktivity vůči dluhopisům.

Dlouhodobě mají stále dobré vyhlídky emerging markets, a to hlavně z důvodů pozitivního demografického vývoje, zvyšující se spotřeby, zdravích státních financí a "hladu" po komoditách. "Neočekáváme letos tak výraznou nadvýkonnost jako loni, protože bereme v potaz růst inflace a úrokových sazeb. Přesto selektivně velmi věříme například Rusku, Koreji a Brazílii," tvrdí Urban.

Dříve se emerging markets obchodovaly s určitým diskontem oproti rozvinutým trhům kvůli geopolitickým a jiným rizikům. V poslední době se však nůžky pomalu zavírají, valuační diskont se významně snížil.

Jednoznačně největší hrozbou tohoto roku pro akcie emerging markets je inflace a následný růst úrokových sazeb.

Aktualita pro rok 2026

Aktuality