Jak možná přemýšlejí evropští snílci: 7 kroků na cestě k vyřešení evropské krize

ECB bude nepochybně jednou z největších zbraní Evropy v boji s vlastní dluhovou krizí. Se svou troškou do mlýna musejí přispěchat také politici. Ve všem tom mumraji trochu zaniká, že s tím možná všichni unijní Evropané nemusejí souhlasit. Ale co, jízdní řád je jízdní řád, na vítěze a poražené je času dost.

1. Co s Řeckem?

Řeckou v březnu restrukturalizovalo dluh a je po více než 60 letech první vyspělou zemí, která zbankrotovala. Řečtí politici ovšem stále jen velice pomalu plní sliby, za něž země dostala stovky miliard eur zahraniční pomoci, Troika rozhodne o další dávce peněz v září, ale při poslední inspekci pochválila Řecko za "posun". Budiž. Mluví se ovšem celkem veřejně o další restrukturalizaci, bez níž se zemi (při jejím setrvání v eurozóně) nepodaří vyvést z krize.

S "odpisy" řeckých dluhů je spojen i jeden důležitý problém – důvěra. Když se škrtala půlka hodnoty řeckých bondů, netýkala se všech věřitelů, například ECB. Ta společně s dalšími institucemi nakupovala řecké dluhopisy ve snaze udržet jejich výnosy na nižších úrovních. Soukromí investoři v čele s řadou bank ovšem museli škrtat (realizovat ztrátu). Jedině jasná pravidla, koho se bude další případná restrukturalizace řeckého dluhu týkat, může obnovit důvěru bank a přimět je nakupovat dluhopisy problémových zemí v čele se Španělskem a Itálií. Bez toho bude každá další LTRO vypadat jako ty dvě na přelomu roku – banky si vyztužily své rozvahy, ale dluhopisy nakupovaly jen v malé míře.

2. Plány fungování ESM a EFSF tak, aby mohly nakupovat státní dluhopisy

ECB potřebuje, aby se k ní v nákupech problémových dluhopisů (které v posledních měsících zcela zastavila) připojily i evropské země. Záchranné fondy eurozóny by to měly dělat, ale například Finsko a Nizozemsko chtějí záruky (celkem logicky).

ESM i EFSF s kapacitou přes 600 miliard eur ovšem nemají mít za úkol jen nákupy dluhopisů; každá případná záchranná operace (bailout) v zemi eurozóny má být financována z nich. Analytici se shodují, že na Španělsko (spekuluje se o 300 miliardách eur) peníze ještě jsou, na Itálii už ne. Navýšení kapacity ESM není vyloučené, uvažovaný neomezený přístup k penězům z ECB (bankovní licence pro ESM) byl ovšem prozatím vyloučen. Navíc o stálém záchranném fondu eurozóny má smysl mluvit až po 12. září, kdy německý ústavní soud rozhodne o ústavnosti fondu.

3. Odkupy státních dluhopisů ze strany ECB

Odkupy dluhopisů Evropskou centrální bankou fungovaly, alespoň v tom smyslu, že se dařilo snižovat výnosy vládních dluhopisů Španělska a Itálie. Při současných vysokých výnosech těchto cenných papírů je ovšem ECB podle vlastních vyjádření velice omezená v realizaci své monetární politiky.

Mario Draghi má ve vysokých výnosech ovšem i "spojence" – drahé financování tlačí politiky k akci, bez níž ECB – podle řady odborníků jediný reálný soupeř šíření dluhové nákazy – nemůže a nechce efektivně bojovat s krizí. Dlouhodobě jsou ovšem potřeba strukturální ekonomické reformy a je otázkou, zda budou možné pod křídly jednotné měny.

4. Společná evropská bankovní autorita

Na rekapitalizaci evropských bank by měl dohlížet v červnu dohodnutý společný bankovní regulátor. Čím silnější tato autorita bude (pokud bude), tím blíže bude Evropská unie, respektive eurozóna ke společné vládě a oddělení bankovních systémů od státních rozpočtů.

Analytici jsou ovšem ohledně těchto plánů politiků skeptičtí – nový systém bude postrádat transparentnost a sílu. Politická vůle v jednotlivých zemích unie vzdát se suverenity a dohledu nad svým bankovním systémem se bude hledat velice těžko, jakkoli v Bruselu podobné plány stojí za tiskové konference draze tlumočené do desítek jazyků.

5. Společná garance vkladů

Po případném splnění čtvrtého bodu by jedním z prvních úkolů nové společné evropské bankovní autority (neplést se současnou European Banking Authority) byla příprava schématu, které by zaručovalo centrální evropskou podporu pro vklady v bankách, které se dostanou do problémů. Další krok k odluce jednotlivých států od jejich bankovních systémů by zřejmě mohl obnovit důvěru zahraničních investorů, kteří by mohli začít ochotněji půjčovat (v) Evropě.

6. Vstříc společným evropským dluhopisům

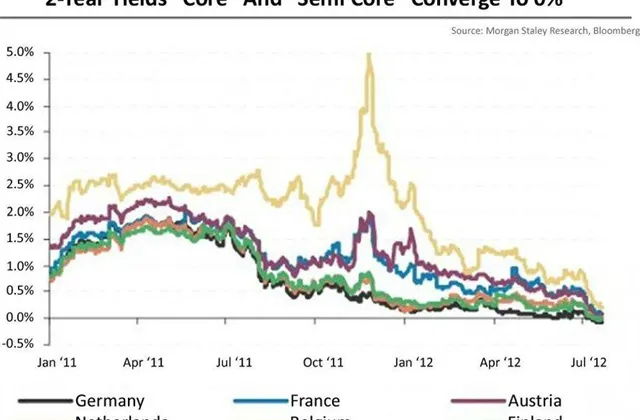

Společné evropské dluhopisy – už samotná myšlenka na ně spolehlivě otráví debatu Němce, Fina, Nizozemce a (zřejmě i) Francouze. Ti si totiž na trhu mohou půjčovat krátkodobě dokonce s negativním úrokem (ano, vydělají na tom, že jim někdo půjčí – naposledy v pondělí v aukci Francie). Španěl a Ital (o ty jde především) si půjčují na 10 let za 6 až 7 %.

Pokud by se podařilo přiblížit k sobě výnosy například německých a španělských dluhopisů (odkupy ECB a ESM, například i "cílováním" výnosů), mizela by postupně jedna z hlavních překážek na cestě k alespoň částečnému "společnému zadlužování", tedy v podstatě k evropským dluhopisům. Je potřeba říci, že se bavíme o horizontu několika let – v současnosti je představa Německa, jež se zaručí například za portugalský dluh, naprostou utopií.

7. Politická unie

Výsledkem mnohaletého procesu, možná snu některých evropských politiků, je politická a fiskální unie, v podstatě federace podobného typu jako USA. Myšlenku na omezení státní svrchovanosti si ovšem nynější politická reprezentace v jednotlivých zemích ani nedovolí vyslovit nahlas. Ekonomicky silnější země by vzhledem k tomu, v jakých podmínkách by "federace" vznikala, pravděpodobně požadovaly politické výhody a moc. Souhlas těch "slabších" je jen sotva představitelný.

Zdroje: Bloomberg, MarketWatch, Business Insider, Zero Hedge, Goldman Sachs, ECB

Aktualita pro rok 2026

Aktuality