Jak teď vnímat americkou ekonomiku a dolar

Řada optimistických makrodat, ale nepříliš povedená revize HDP za čtvrtý kvartál 2012. Akciové indexy poblíž historických rekordů, ale silná kritika na adresu veřejných financí a závislosti všech na poslední instanci - centrální bance.

HDP za čtvrté čtvrtletí 2012 byl i podle první revize slabý

Růst o 0,1 % je opravdu zanedbatelný. Pro trh jde však o historický údaj, zajímavější je současnost a budoucnost. Nyní převládá očekávání solidní výkonnosti ekonomiky v prvním čtvrtletí letošního roku. Za pozitivní lze označit především nečekaně silný růst investic, jak ho indikují objednávky kapitálového zboží očištěné o dopravní a vojenskou techniku (součást statistiky o objednávkách zboží dlouhodobé spotřeby). Tento pozitivní vývoj se naplno projeví až v dalších měsících.

Data také převážně potvrzují pokračování a zesilování oživení na trhu s rezidenčními nemovitostmi. Tento sektor by měl být jedním z nejsilnějších zdrojů růstu. Měl by především přispět ke snížení míry nezaměstnanosti. Vyhlídky ekonomiky tak momentálně vypadají poměrně příznivě, hlavním rizikem zůstává fiskální restrikce.

Fed bude pokračovat v kvantitativním uvolňování

Finanční trhy reagovaly poměrně prudce na zveřejnění záznamu z jednání FOMC, ve kterém se opakovaně objevily obavy části členů z negativních důsledků kvantitativního uvolňování. Jde o tři okruhy problémů: nadměrný růst inflace v delším časovém horizontu, možnost vzniku bublin na trhu aktiv a riziko masivních ztrát v bilanci Fedu. Všechna tato rizika jsou legitimní (jak uznávají i holubice v FOMC vedené Bernankem), ale všechna jsou zvládnutelná.

Bernanke ve svém pravidelném projevu před Kongresem zdůraznil, že Fed má řadu nástrojů k utažení měnové politiky. Nemusí to být nutně prodej dluhopisů z portfolia, který by eventuálně skutečně mohl vést ke ztrátám.

Předpokládáme, že nadále budou převažovat názory holubic, a že tedy bude kvantitativní uvolňování pokračovat ještě řadu měsíců. Jestřábi pak budou sloužit jako hlídači, kteří zvýší pravděpodobnost, že nedojde k nežádoucímu vývoji.

Od března vstupují v platnost plošné rozpočtové škrty

Republikáni a demokraté se nedokázali dohodnout na plánu na konsolidaci státních financí, takže od začátku března vstupují v platnost plošné rozpočtové škrty, které byly původně naplánovány v rámci jednání o zvýšení stropu zadlužení v roce 2011 na začátek letošního roku a těsně před začátkem platnosti odloženy o dva měsíce. Celkový dopad fiskální konsolidace na HDP se pro letošní rok odhaduje na 1,5 %, loni to bylo zhruba 1 %.

Protože čekáme zhruba stejné tempo růstu jako loni, vychází nám odhad letošního růstu HDP na 1,5 %. Zatímní vývoj ukazuje spíše na rizika směrem k rychlejšímu růstu, především kvůli solidní dynamice v sektoru rezidenčních nemovitostí.

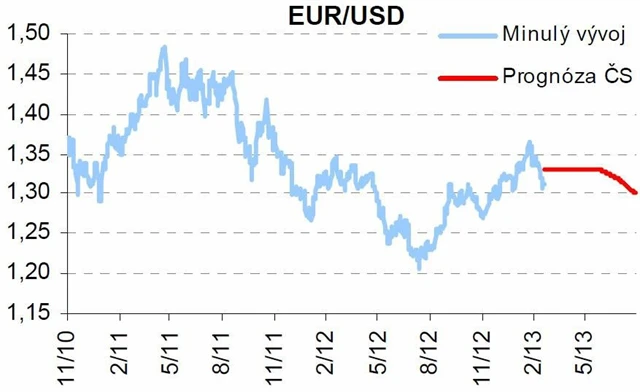

EUR/USD: Jednookým králem bude dolar

Kombinace reakce na poznámky ze zasedání FOMC, slabších dat z EMU (předběžný PMI za únor) a výsledků italských voleb poslala kurz EUR/USD až k psychologické hranici 1,30. Projev Bernankeho před Kongresem eliminoval dopad záznamu z FOMC, takže únor končí kurz mezi 1,31 a 1,32. Očekáváme, že v dohledné budoucnosti by měl kurz kolísat pod vlivem jednotlivých událostí mezi 1,30 a 1,35, riziko je momentálně především ve zvýšení tlaku proti euru, pokud by se komplikovala situace v Itálii.

Naše predikce pro EUR/USD je opatrná, ale spíše favorizujeme americký dolar.

Výnosy 10letých státních dluhopisů se vrátil bezpečně pod 2 %

Vývoj v únoru ukázal, jak křehký je jakýkoli náznak vytvoření růstového trendu u výnosů státních dluhopisů. Kombinace nečekaně špatného výsledku italských voleb (globálně vyšší riziková averze) a holubičího Bernankeho vystoupení (pokračování kvantitativního uvolňování) mírně stlačila výnos pod 1,90 %. V dalších měsících čekáme pokračování současného stavu, tedy postupný pomalý a nerovnoměrný růst výnosů ve stylu tři korky vpřed, dva kroky vzad.

Aktualita pro rok 2026

Doporučujeme

Aktuality