Chcete klíč k obchodování se zlatem a stříbrem v dalších měsících? Tady je!

Poslední cenový vývoj u zlata a stříbra musel vyděsit většinu investorů, kteří mají část svých peněz právě v těchto kovech. V pátek negativní vývoj vygradoval a ceny kovů se prolomily pod úrovně, které znamenaly v předcházejících týdnech silnou psychologickou podporu pro investory. Jak se zdá, od pátku je všechno jinak.

Zlato se oficiálně dostalo do fáze medvědího trhu. Technicky jde o situaci, kdy pokles převýší 20 % od cenového vrcholu, což v pátek nastalo. Různí komentátoři uvádějí, že vývoj u zlata je důsledkem zlepšující se ekonomické situace ve světě. Investoři nyní vidí jako perspektivnější investici do akcií než do zlata. Pokud totiž bude silná světová ekonomika, budou z toho těžit americké firmy, bude silná i americká ekonomika a americká centrální banka nebude mít důvod k dalšímu kvantitativnímu uvolňování. To by mohlo posilovat americký dolar (a ublížit cenám akcií), a nebude tedy důvod pro vysoké ceny komodit.

Investoři, kteří věří v růst ceny zlata, argumentují tím, že centrální banky nafukují své rozvahy úplně stejně nyní jako předchozích dvanáct let (spíše ještě více), kdy cena zlata vzrostla více než šestinásobně.

Investiční banka Goldman Sachs minulý týden prohlásila, že cena zlata zřejmě definitivně obrátila trend svého vývoje. Vidí ceny zlata na konci roku 2013 na úrovni 1 450 USD a pro rok 2017 dokonce cenu 1 200 USD. Jako zdůvodnění analytici uvádějí očekávání silnější americké ekonomiky a v reakci na to vyšší úrokové sazby v USA. Podobně redukovaly své cílové ceny další velké banky (Deutsche Bank, Société Générale a UBS).

Naplní se tyto předpovědi? Nevím. Podle současného stavu kapitálových trhů to nemusí být nereálné. Doporučení bank na redukci investic do zlata vzali zřejmě vážně velcí institucionální investoři, protože cena zlata v pátek zkolabovala o (pokles o 4,7 %), objem byl pětinásobně vyšší než 50denní průměr. Podobný zásah dostalo i stříbro (-5,3 %) a další komodity, například ropa (-2,8 %).

Ovšem jedna věc je to, co se píše na serverech, a druhá věc, jak se chovají rozhodující hráči na trzích. Z jejich otevřených pozic na futures trzích lze alespoň částečně usoudit, kde by mohla být pravda.

Zlato

Cena zlata se prolomila pod psychologickou úroveň 1 520 USD a nyní směřuje k 200týdennímu cenovému průměru, tedy k úrovni 1 435 USD. Zda se tam dokáže zachytit, je velice nejisté, páteční výprodej nic dobrého nenaznačuje. V horním panelu grafu jsou pozice obchodníků na trzích. Aby cena byla u střednědobého cenového dna, je většinou potřeba, aby byl splněn jeden předpoklad, totiž aby zlata bylo "relativně málo", protože za stávajících cen již těžební společnosti nemají zájem prodávat, a aby SHORT pozice spekulantů byly naopak na maximech. Obojí je sice již na extrémních úrovních za poslední dva roky, ale ještě ne v úplném extrému roku 2008. Ještě je stále prostor k dalšímu prohloubení extrémů. Pokud by se cena zlata propadla pod úroveň 1 420 USD, pak by mohla jít až k metě 1 200 USD. To ale dost předbíháme, protože stále je šance, že těch zhruba 1 420 až 1 430 USD bude cenovým dnem (alespoň pro příštích pár týdnů).

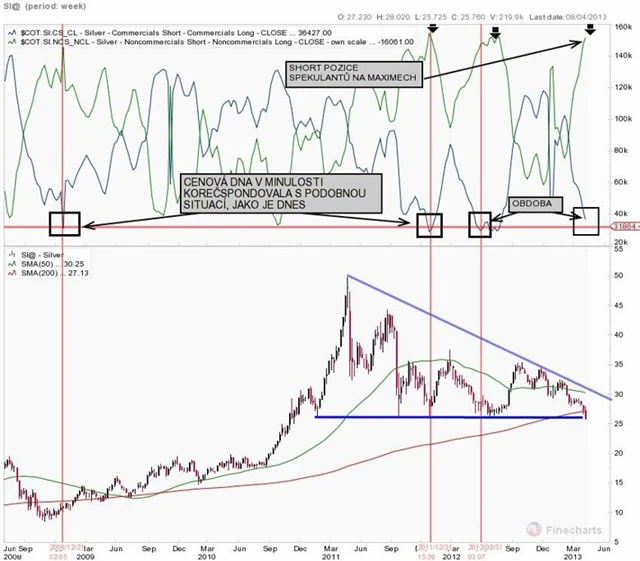

Stříbro

Stříbro je v podobné situaci jako zlato. Jeho cena se již dostala pod psychologickou úroveň 200týdenního klouzavého průměru ceny. V současnosti je obchodování hodně o technických úrovních, takže právě tento pokles může spustit další lavinu prodejních příkazů. Aby člověk mohl být optimistou, muselo by se stříbro dostat zpět nad MA200. Z hlediska pozic velkých obchodníků na futures trzích je stříbro v pozitivní situaci, která odpovídá předchozím cenovým dnům v minulosti. Objem prodejních pozic spekulantů je na historických extrémech a objem Net SHORT pozic těžebních firem a zpracovatelů stříbra je na historických minimech.

Co by mohlo kovům pomoci?

Kde lze hledat příčinu současného stavu? A co by mohlo mít vliv na změnu situace na trhu s kovy k lepšímu? Je to vývoj japonského jenu.

Japonská centrální banka se zřejmě rozhodla, že úplně zničí jen, aby podpořila domácí ekonomiku. Oznámila, že do konce roku 2013 nafoukne svou rozvahu o 40 %. Oslabování jenu má za následek příliv kapitálu na americký trh, posilování akcií i dolaru, což má za důsledek snižování cen kovů. Nevím, jak dlouho může Bank of Japan pokračovat v této politice. Druhá největší asijská ekonomika je závislá na dovozech surovin, takže oslabení jenu o více než 23 % za sedm měsíců velice zdražuje právě dovozy. Zejména ropa je přitom pro Japonsko klíčová. Zde je tedy zřejmě klíč k ceně kovů – pokud jen bude nadále oslabovat, bude zřejmě klesat i cena zlata a dalších kovů.

Třetí graf znázorňuje futures na japonský jen. Pozice jsou opět extrémně negativní pro jen - množství prodaných SHORT kontraktů ze strany spekulantů je na historických mnohaletých maximech, naopak banky se nezajišťují proti dalšímu poklesu jenu. To je normálně situace růstová pro jen. Pokud by začal posilovat, znamenalo by to pro zlato silnou podporu, jak ukazuje korelace mezi jenem a zlatem za 400 týdnů (0,93). Naopak, až jen začne jednoho dne posilovat, bude to znamenat problém pro akciové trhy, korelace za 400 týdnů s ETF certifikátem XLF (bankovní akcie) je -0,84. Tedy růst jenu s velkou pravděpodobností znamená pokles cen akcií, minimálně akcí bank.

Můj výhled pro japonský jen je pro další rok spíše negativní. Nevěřím v rychlý obrat trendu. Japonská měna může na pár měsíců posílit, ale pak zřejmě znovu hodně oslabí. To stále zvýhodňuje akcie oproti kovům v několikaměsíčním výhledu. Takže musím dát analytikům bank za pravdu.

Aktualita pro rok 2026

Aktuality