3 věci, které by měly investory strašit více než Fed

S akciovými indexy poblíž historických maxim se stále více investorů obává postupného ukončení kvantitativního uvolňování Fedu. Michael Santoli na svém blogu ale varuje, že poprask na trzích nemusí způsobit Fed. Rizika se podle něj skrývají jinde.

Fed by v blízké době investory neměl děsit z těchto důvodů:

Poměrně nízká inflace zatím nebrání Fedu dodržovat sliby o udržení uvolněné měnové politiky, přestože rostou obavy z důsledků ultrauvolněné politiky pro finanční trhy.

Bernanke přislíbil, že s omezováním nákupů dluhopisů počká, než bude ekonomické oživení dostatečně silné. Prezident newyorského Fedu William Dudley na toto téma poznamenal, že k tomu budou zapotřebí ještě minimálně tři až čtyři měsíce lepších makročísel.

Investoři potenciální dopady obratu v politice Fedu přeceňují. Zpřísnění monetární politiky se na trzích nepromítne bezprostředně. Dopady přijdou postupně, změna nebude nezvratná a bude očekávaná.

Trh s americkými státními dluhopisy se již pomalu přizpůsobuje. Výnos 10letého dluhopisu roste k 2 %, což vede k strmějšímu sklonu výnosové křivky a rozšíření spreadu mezi krátkodobými a dlouhodobými výnosy.

Snížení úrokových sazeb a tlumení rizik ekonomického zpomalení sice podnítily honbu za výnosy, tedy za rizikovějšími aktivy, nicméně likviditní injekce Fedu nejsou hlavním tahounem akciové rally. Investoři by proto neměli mít strach z obratu politiky Fedu, ale jiných tří potenciálních rizik.

1. Zklamání z ekonomického růstu

Poslední tři roky americká ekonomika na jaře a v létě vykazovala známky oslabení (ekonomický růst zaostával za predikcemi Fedu). Někdy horší vývoj v USA doprovázelo vlnobití na evropských dluhopisových trzích.

Nemovitostní a pracovní trh a prodeje automobilů v USA působí letos lépe než v letech 2011 a 2012. PMI ve výrobě, klíčový předstihový indikátor, je ale slabší. Situace u mezd a odpracovaných hodin a klesající ceny komodit poukazují na světovou stagnaci.

Výraznější zhoršení růstu se nepředpokládá, což reflektují vysoké ceny akcií. Míra úspor domácností v USA poklesla, náznaky zpomalení by ale mohly spustit dramatický úprk investorů.

2. Šok na finančních trzích

Světové výnosy se držely několik let neuvěřitelně nízko a instituce doslova hodovaly na rizikových aktivech. Výnosy spekulativních junk bondů jsou jen kolem 5 %. Stejně tak se daří i některým vládám zemí považovaných za frontier markets (jako jsou například Rwanda nebo Mongolsko) prodávat investorům státní dluhopisy levně, protože poptávka převyšuje nabídku. V určitém okamžiku honba za jakýmkoli sebemenším nadvýnosem může znamenat nebezpečí pro systém.

Kombinace výše uvedených faktorů zvyšuje riziko "záchvatů" zvýšené volatility, které mohou nečekaně vyvolat šok na kapitálových trzích. Něco podobného se stalo i v letech 1994 a 1998, kdy zdánlivě izolované problémy s vládními dluhy a měnové krize překlopily do ztráty obchody velkých hedgeových fondů. Něco podobného, ale ve větší míře, bylo viditelné také při nedávné hypotéční krizi. Například tištění peněz japonské centrální banky vyvolává extrémní skoky na japonských vládních bondech. Jejich výnosy se zdvojnásobily z 0,44 % na 0,9 % během měsíce, což vedlo politiky k rozhodnutí detailněji monitorovat trh.

3. Pocit bezpečí (ale jen naoko)

Prostředí zdánlivé stability působí jako klid před bouří. Bezmezný optimismus na akciových trzích a pocit, že každá sázka na růst vede jednoznačně k ziskům, jsou velkým varováním.

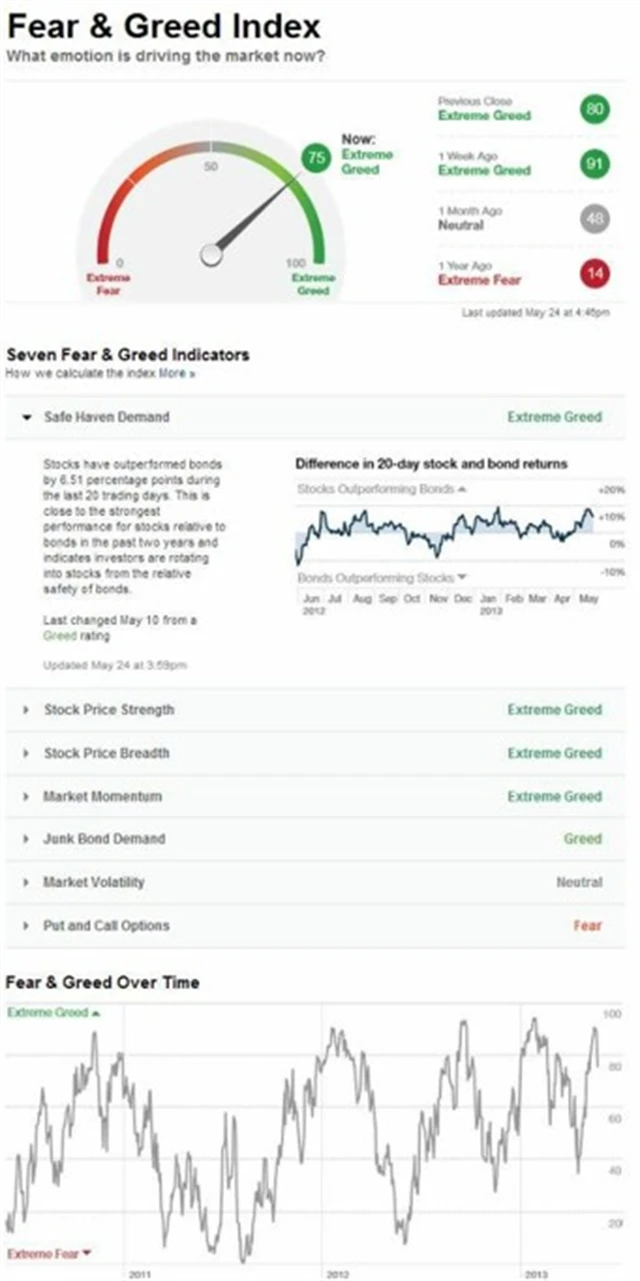

Index strachu a chamtivosti CNN Money Fear & Greed Index se právě nachází v zóně extrémní chamtivosti a průzkum Investors Intelligence mezi finančními poradci poukazuje na nejpokřivenější optimistický výhled od dubna 2011.

Jason Geopfert ze SentimenTrader.com, který monitoruje pomocí různých ukazatelů postoje a chování investorů, píše ve své zprávě klientům: "Růstový trend z posledních několika měsíců byl nejdříve vnímán jako působivý, pak pozoruhodný a historický. Současná rally popírá všechny obavy ohledně fundamentů, technických úrovní nebo sentimentu, které fungovaly jako bariéry během předchozích rally."

Ukazatel vytrvalosti rally indexu S&P 500 postavený na tendenci benchmarku zavírat poblíž denních maxim dosahuje za poslední tři měsíce extrému. To bylo v posledních deseti letech k vidění jen ve čtyřech dalších případech, v drtivé většině krátce před výraznější korekcí. Za 30 let to nevedlo k větší korekci jen jedinkrát, a to koncem roku 1995. Tehdejší rally vykazovala podobné znaky s tou současnou.

Silný rostoucí trend založený na rozumné analýze relativních valuací aktiv se může snadno přeměnit v bublinu. Doufejme, že zatím v tomto druhém stádiu nejsme. Opatrnosti ale není nikdy nazbyt.

Zdroj: Yahoo!

Aktualita pro rok 2026

Aktuality