Lepší Kofola než Metaxa?

Řecké trable jsou posledních pár dnů vděčným plnivem palcovýchtitulků evropského tisku. Problém tamních veřejných financí nevznikl náhle, je dlouhodobý. Řecko je pověstné svou notorickou rozpočtovou "nedisciplínou" a extrémně přebujelým veřejným sektorem již mnoho let.

Ostatně zemi, kde mzdy ve veřejném sektoru dvouapůlnásobně převyšují platy v soukromé sféře, propouštění státních zaměstnanců je v podstatě tabu, nebo kde můžeme najít školu se čtyřiceti učiteli a deseti žáky, asi jinde v Evropě nenajdeme.

Kauza je o to pikantnější, protože Řecko dlouhodobě zkreslovalo skutečnou výši deficitů veřejných financí i dluhu, a vodilo tak Evropskou centrální banku a investory do řeckých státních obligací za nos.

Svízelnou situaci ještě umocňují relativně malé úspory soukromého sektoru, které nutí Řeky spoléhat se z drtivé většiny na financování ze zahraničí. Když k tomu přičteme ještě nevídanou moc ne příliš konstruktivních místních odborů, které jsou schopny své členy zmobilizovat k ochromujícím stávkám při sebemenších náznacích snahy o úspory nebo krácení rozsáhlých a velmi nákladných zaměstnaneckých výhod, manévrovacího prostoru řecké vládě, ani při její nejlepší vůli, příliš nezbývá.

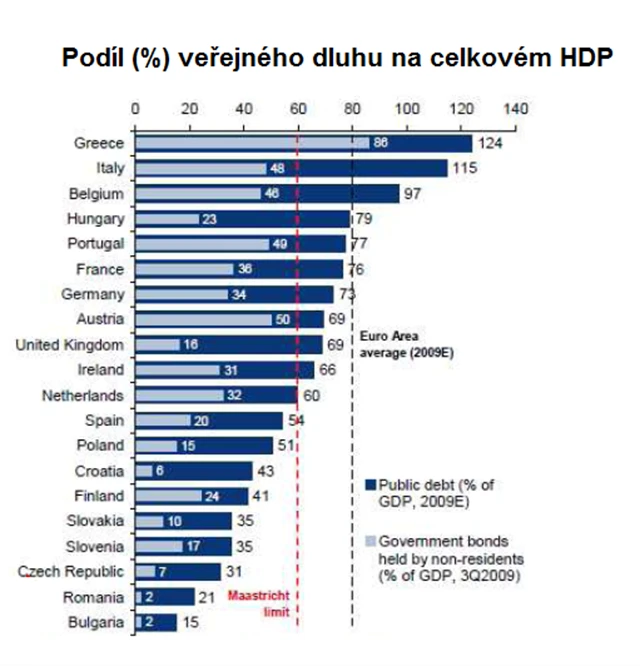

Absolutně však řecký problém není nikterak závratný. Řecko produkuje cca. 3 % hrubého domácího produktu eurozóny a jeho zadlužení tvoří cca. 5 % celkového zadlužení, tedy nic, s čím by si "spojenci" nedokázali poradit.

Řecké konsekvence

Přesto však dokázaly trable tak malé země zahýbat evropskými dluhopisovými trhy. Proč?

Jedním z důvodů je nejistota, co by vlastně případný bankrot udělal s celou měnovou unií. V historii byly tyto události vesměs doprovázeny silným oslabením národní měny, případně kompletní měnovou reformou.

Pro domácí subjekty tak přijde trest v podobě ztráty značné části jejich finančního bohatství. Na druhé straně tím domácí aktiva "zlevní" pro zahraniční investory, což znovu přiláká jejich zájem a pomůže obnovit "důvěru" v konkrétní ekonomiku. V tomto případě je však v sázce stabilita společné měny 15 dalších zemí. Konec konců současné poměrně razantní oslabování eura je dostatečně zdviženým prstem.

Investoři se rovněž dosti nervózně rozhlížejí kolem, zda některé jiné země nebudou v blízké budoucnosti náchylné k podobným problémům. A nemusíme chodit daleko. S podobnými, i když ne tak eskalovanými problémy, se potýkají i další země eurozóny, např. Irsko, Portugalsko nebo Španělsko. Zejména v případě posledního zmíněného by se pro Evropu jednalo o řádově významnější problém, když se Španělsko na evropském produktu podílí více než jednou desetinou a tvoří cca. 8 % zadlužení eurozóny.

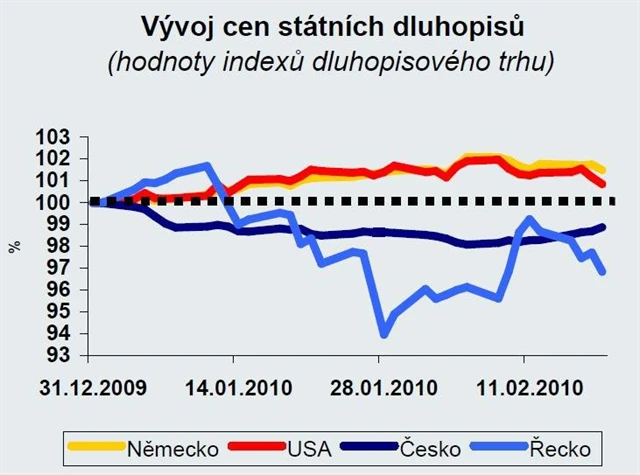

Kupci evropských státních dluhopisů tak opět ztratili část důvěry ve schopnost některých států dostát svým závazkům. Při pořizování obligací tedy zvyšují svůj požadavek na výnos a logicky jsou ochotni platit za dluhopisy nižší ceny. Spíše se uchylují k podle nich bezpečnějším investicím do obligací "zdravějšího" jádra eurozóny, např. Německa nebo Francie.

Investoři rovněž vzali na milost americký dluh, který se jim ve světle řeckých událostí nezdá zas až tak špatný jako dosud.

I když si v relativním vyjádření aktuální americké veřejné deficity s těmi řeckými příliš nezadají, pozice dolaru jako hlavní světové rezervní měny jej staví do trochu jiného světla.

Na dluhopisových trzích jsme tedy v průběhu ledna zažili tzv. "útěk ke kvalitě", kdy investoři upřednostňovali ty země, které jsou na tom z pohledu zadlužení lépe, resp. ne tak špatně jako ty zmíněné.

Atény volají o pomoc

Domníváme se, že nejpravděpodobnějším, i když zdaleka ne nejspravedlivějším nebo nejsprávnějším řešením řecké situace je finanční pomoc z ostatních zemí eurozóny nebo ze strany Mezinárodního měnového fondu.

Lze jen doufat, že řecké varování přinutí evropské politiky intenzivněji řešit stávající neutěšenou situaci veřejných financí. Případná prohlubující se nedůvěra vůči státnímu dluhu postižených zemí by totiž mohla roztočit nebezpečnou spirálu, kdy by růst investory požadovaných přirážek za riziko (resp. nákladů obsluhy veřejných dluhů) dále prohluboval deficity veřejných financí a vytvářel velmi nebezpečnou situaci, jejíž konec si asi všichni dokážeme domyslet.

V jednom pytli

Zmíněné události se samozřejmě dotkly i českých státních dluhopisů, zejména titulů s delší splatností. Přece jen jsme stále vnímáni jako "rozvíjejicí se" země a trochu házeni s Řeky do jednoho pytle. Již tak velký rozdíl mezi výnosy krátkodobých a dlouhodobých českých státních obligací se ještě prohloubil.

Domníváme se však, že paradoxně by se celá situace v dlouhodobějším horizontu mohla obrátit ve prospěch českého dluhu, protože investoři si časem uvědomí, že se Česko absolutními indikátory zadlužení vůči HDP na úrovni cca. 35 % řadí mezi nejméně zadlužené ekonomiky v Evropě, jakkoli se nám to z našeho lokálního pohledu, masírovaného populistickými nesmysly z per předvolebních štábů většiny domácích politických stran, zdá nemožné.

Ačkoli je tedy objektivně situace Česka v kontextu řeckého bolehlavu zatím velmi neškodným "softdrinkem", je potřeba si uvědomit, že i z jeho bublinek nás může co nevidět rozbolet hlava a nastává čas přejít na něco zdravější pití.