Zkrátil se investiční cyklus navždycky?

Zdá se, že se investiční cyklus za posledních pár let zkrátil. Doporučení nakupovat riziková aktiva během několika měsíců střídají doporučení nákupu konzervativnějších aktiv. Navíc jsou tyto býčí a medvědí periody překvapivě intenzivní. Bude stejná nálada na trzích přetrvávat i v následujících letech?

Investiční cyklus se podle našeho názoru přinejmenším pro následujících pár let opravdu změnil. Důvodem se zdá být hlavně změna způsobu, jakým se vlády ve vyspělých ekonomikách snaží bojovat s hospodářskou recesí.

Ve chvíli, kdy se krátkodobé úrokové sazby pohybují kolem nuly, je expanzivní monetární politika (tedy zvýšení peněžní zásoby v ekonomice provedené centrální bankou s cílem snížit úrokové sazby) neefektivní. Tato monetární "léčba" funguje v situaci, kdy se úrokové míry pohybují alespoň nad 2 %. Tam se však v dohledné době pravděpodobně nedostanou.

Dalším možným lékem jsou fiskální stimuly, tedy ovlivňování výše veřejných výdajů a míry zdanění. Tyto nástroje však nejsou v současné době využitelné, protože dluhy států jsou tak vysoké, že například o snižování daňové zátěže není vůbec možné mluvit.

Kvantitativní uvolňování jako inovace centrálních bank

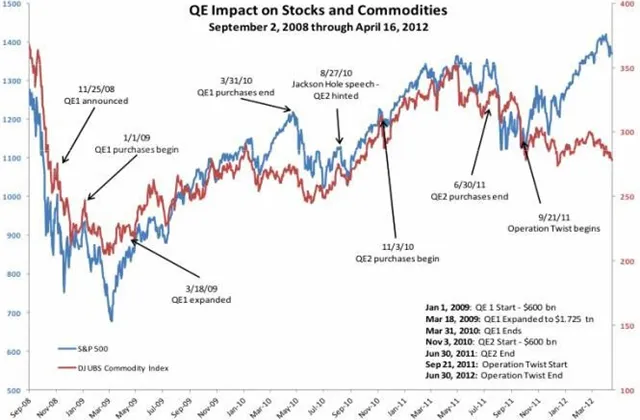

Centrální banky tedy musely nalézt jiný způsob povzbuzení ekonomiky. Je jím takzvané kvantitativní uvolňování, laicky řečeno tištění peněz. Ukázalo se, že se jedná o dobrý způsob, jak popostrčit skomírající národní hospodářství.

Navíc, pokud se tyto uměle vytvořené peníze neutratí přímo v reálné ekonomice (tedy například za zboží a služby), tlak na růst inflace je minimální. Na druhou stranu, efekt kvantitativního uvolňování má značně kratší trvání než například zmíněné monetární stimuly.

Postupné snižování úrokových měr má na ekonomickou aktivitu daleko plynulejší a dlouhodobější efekt než monetární "injekce přímo do žíly". Z tohoto důvodu by se kvantitativní uvolňování dalo považovat spíše za drogu než za lék. Jeho efekt se navíc zmenšuje s každou další injekcí.

Tiskárny peněz se znovu rozjedou

Kvůli nedostatku jiných alternativ je nicméně pravděpodobné, že budou následovat nová kola tištění peněz. S tím budou spojené časté změny preferencí mezi rizikovými a bezpečnějšími aktivy.

Jaký je efekt pro investory? Vidíme dva:

Měli by být ostražití a reagovat pohotově. Jako alternativu by měli preferovat velmi dlouhý investiční horizont (nad 10 let). Tím by mohli velmi pravděpodobně vydělat na rizikových přirážkách, které nabízejí aktiva rozvíjejících se států nebo korporátní dluhopisy.

Měli by si uvědomit, že když na trzích zavládne nejistota, existuje pouze málo míst, kde se dá ukrýt před případným poklesem. Pouze vládní dluhopisy nejstabilnějších států, defenzivní aktiva pokrývající mezinárodní trh a určité komodity se zatím osvědčily jako "bezpečné přístavy".

Jak investovat?

Pokud chce investor v tomto prostředí efektivně diverzifikovat majetek, měl by mít v portfoliu určitý podíl kvalitních státních dluhopisů (s nízkým výnosem). Na druhou stranu, rizikovější aktiva stále nabízejí atraktivní výnosy, tedy určitou ochranu proti inflaci. Odměna za podstoupení rizika je v jejich případě stále dosti vysoká. Je však nutné se připravit na rychle se měnící investiční prostředí.

Aktualita pro rok 2026

Doporučujeme

Aktuality