Americké akcie: Že by přece jen zdravější růst?

Americké akciové indexy v posledních dnech rostou, respektive se v tom celkem ukázněně střídají. Ano, indexy, nikoli pouze S&P 500 a Nasdaq 100, tedy indexy akcií největších firem s velkou váhou technologického sektoru. Sledujeme snad na trhu opravdu začátek něčeho většího?

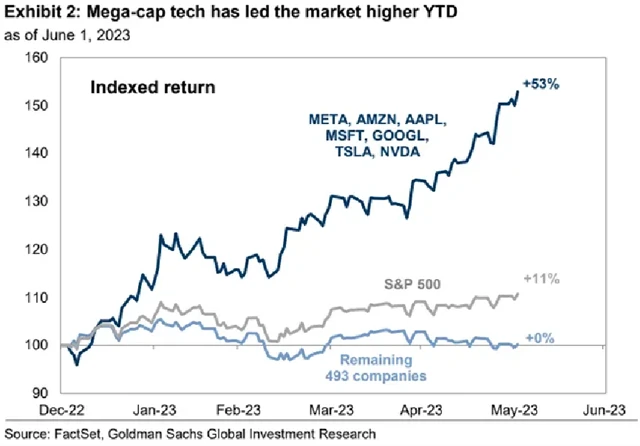

Začněme obrázky, které z posledních týdnů dobře známe. Index S&P 500 je tažen vzhůru největšími tituly.

Ale pozor, jakkoli se nám to může nezdát, od roku 1990 během růstů ze dna medvědího trhu největších pět akcií v průměru tíhlo index vzhůru daleko výrazněji.

Pokud je trh tažen nahoru několika velkými tituly v USA, jak potom vysvětlit poslední proražení globálních akcií na nové více než roční maximum? Ano, i v globálním indexu je zastoupena Amerika a největší firmy ze Spojených států mají celosvětovou působnost, něco ale na té představě tažení trhu pár akciemi na globální úrovni nehraje.

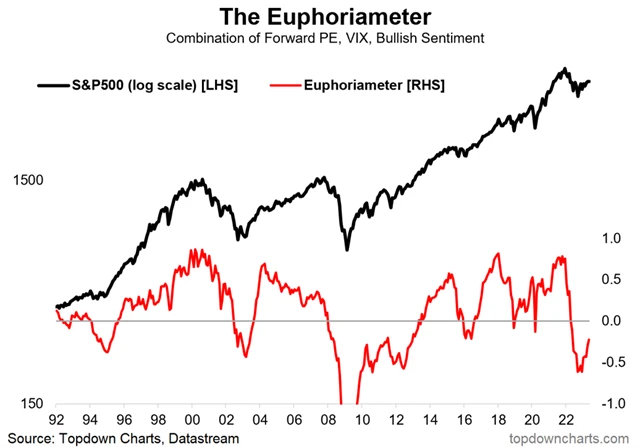

Ocenění indexu S&P 500 je vysoké a býků je mezi investory a obchodníky v průzkumech nadále menšina. I proto ukazatel euforie na trhu ani zdaleka nenaznačuje, že by trh byl v současnosti (po 8 měsících růstu) ve stavu nějakého přehnaného nadšení.

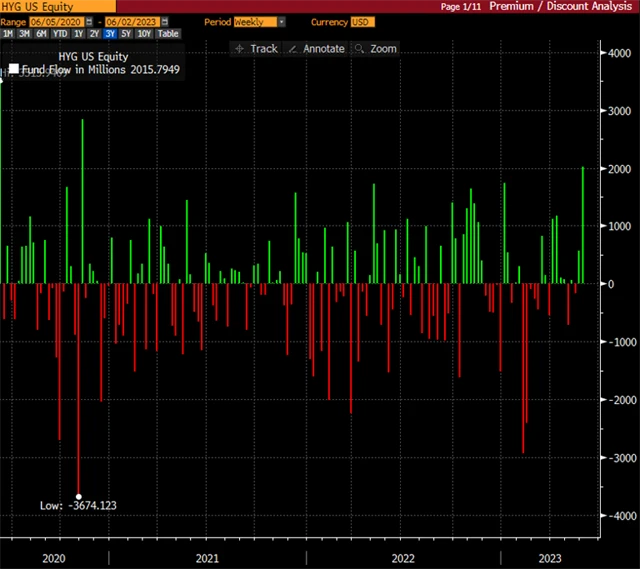

Znamením jistého uvolnění nálady na trzích je obnovený příliv peněz do fondů zaměřených na rizikové dluhopisy.

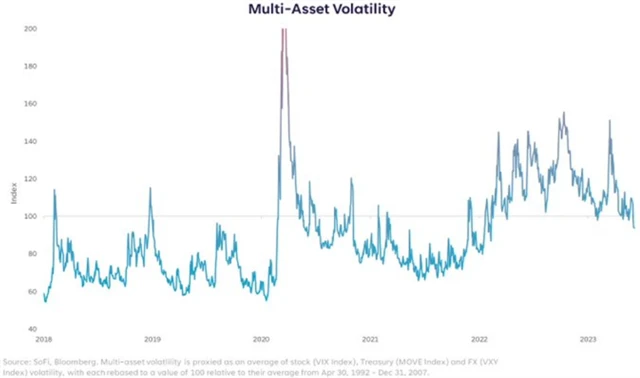

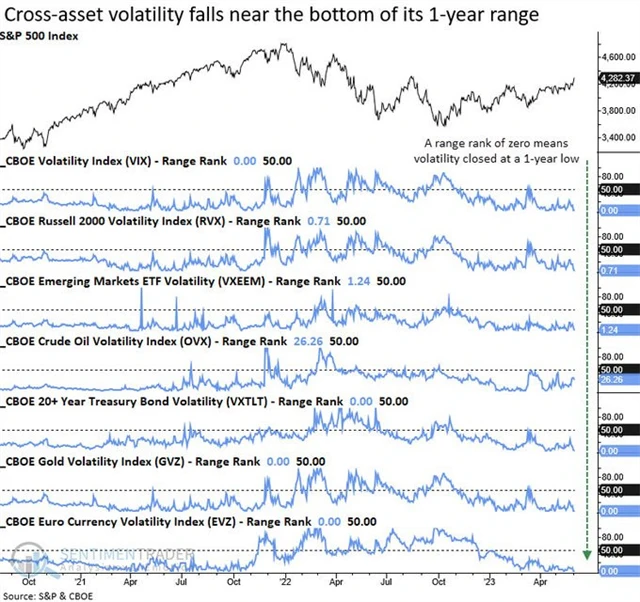

Volatilita v posledních týdnech výrazně klesla, což se obecně děje spíše v růstových fázích na trzích.

Klidnější jsou i další trhy, nejen ten akciový.

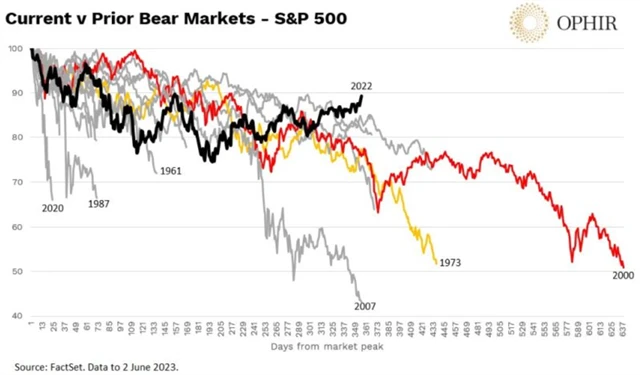

Index S&P 500 je nadále v medvědím trendu, jeho průběh se ale začíná stále více lišit od trendů předchozích.

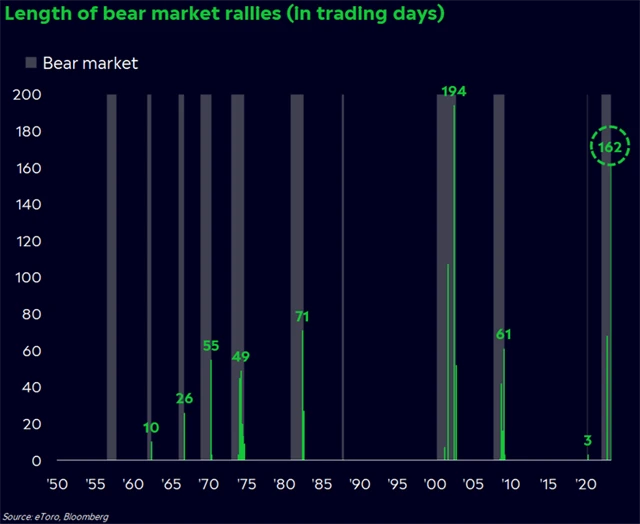

Aktuální růst indexu trvá již téměř osm měsíců. Tak dlouhou "medvědí rally" trh nepamatuje od období technologické bubliny.

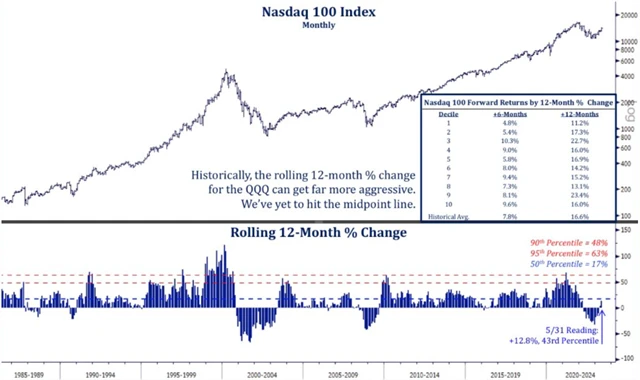

Výrazně nadprůměrně se v uplynulých týdnech dařilo technologickému sektoru. Výsledkem je letošní růst indexu Nasdaq 100 o více než 30 %. Vzhledem k předchozím úrovním má ale k bublině stále poměrně daleko, meziročně se přehoupl do plusu teprve nedávno.

Růst technologického trhu a jeho indexů byl opravdu silný. Investoři až do tohoto týdne dávali Nasdaqu jasnou přednost před indexem akcií firem s malou tržní kapitalizací Russell 2000. Zkraje června ale přišel (zatím samozřejmě krátkodobý) obrat, po kterém mnozí tržní komentátoři volali, a sice rotace z technologického odvětví do dalších sektorů.

Oživení je patrné také u indexů malých a středně velkých firem od S&P.

Podívejme se na krátkodobější vývoj. Je to v úvodu zmíněný sektor technologií, který v rámci indexu S&P 500 jako jediný v červnu ztrácí.

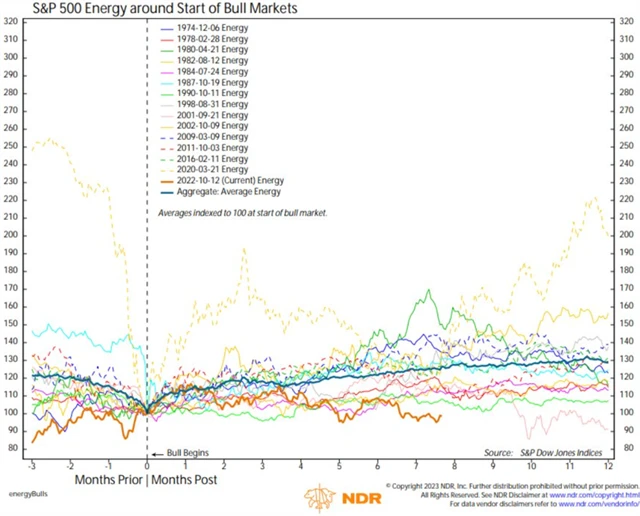

Nic zázračného nepředvádí ani odvětví energetiky. To je na tom dokonce od říjnového dna na trzích po necelých osmi měsících nejhůře ve srovnání se stejnými fázemi předchozích medvědích trendů.

Začali jsme indexem S&P 500, tak jím i skončíme. Nejprve technický pohled - nejbližší hladina rezistence by se mohla nacházet těsně nad 4 300, kde je Fibonacciho úroveň 61,8% návratu z říjnového dna k hodnotě historického maxima.

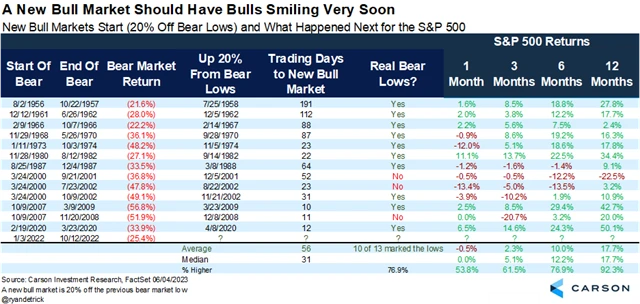

A pak je tu fakt, že od říjnového minima S&P 500 přidal již 20 %. Na býčí trend to podle námi preferované definice ještě nestačí, nicméně spekulace o tom, že z podzimního dna se trh již odrazil do nové dlouhodobější růstové fáze, jsou stále silnější. V ročním výhledu to historicky 12krát ze 13 obdobných případů dopadlo pro americké akcie pozitivně. Býci mohou minimálně doufat.

Zdroj: Carson Group, Bloomberg, TOPDOWN CHARTS, eToro, Adaptiv, Goldman Sachs, OPHIR, EastCoastCharts.com, Ned Davis Research, Raymond James

Aktualita pro rok 2026

Aktuality