Akcie Facebooku optikou hodnotové analýzy aneb Proč (ne)kupovat cenné papíry provozovatele největší sociální sítě

Investičních strategií bylo v historii vyzkoušeno nespočet. Jako skutečně úspěšná se ale v opravdu dlouhodobé perspektivě jeví pouze strategie postavená na investování do podhodnocených akcií, tedy cenných papírů firem, jejichž aktuální tržní cena je nižší než odhadovaná skutečná (vnitřní) hodnota. Jak jsou na tom z tohoto hlediska aktuálně akcie společnosti Facebook?

Strategie investování do podhodnocených firem spočívá na dvou základních předpokladech. Zaprvé, trhy nejsou efektivní. Na trzích dochází k dlouhodobým či krátkodobým výkyvům, které často nelze fundamentálně vysvětlit. Ceny akcií ovlivňuje psychologie, protože investoři často reagují na přijímané informace nepřiměřeně. A zadruhé, v dlouhém období dochází ke sbližování ceny a vnitřní hodnoty. Z toho je zřejmé, že vyhledání podhodnocené investiční příležitosti poskytuje s určitou pravděpodobností vyšší potenciální výnos s nižší mírou rizika.

Stanovit vnitřní hodnotu společnosti lze z mého pohledu jediným způsobem. Použitím rovnice, jejíž kořeny sahají až do 19. století a jež od té doby v zásadě nedoznala větších změn. Jedná se o stanovení čisté současné hodnoty budoucích peněžních toků, které vychází z předpokladu, že hodnota peněz investovaných (obdržených) dnes se nerovná hodnotě peněz investovaných (obdržených) za rok nebo za 10 let.

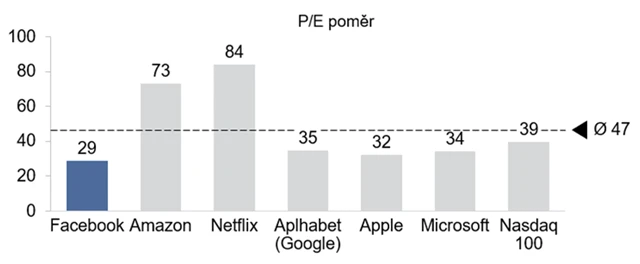

Dost ale bylo teorie, je čas na analýzu samotných akcií Facebooku. Proč zrovna největší sociální síť světa? Využitím jednoduchého porovnání P/E, tedy poměru ceny a čistého zisku napříč FAANGM (Facebook, Apple, Amazon, Netflix, Alphabet, Microsoft), zjistíme, že právě Facebook by teoreticky mohl být v rámci těchto společností poměrně levný.

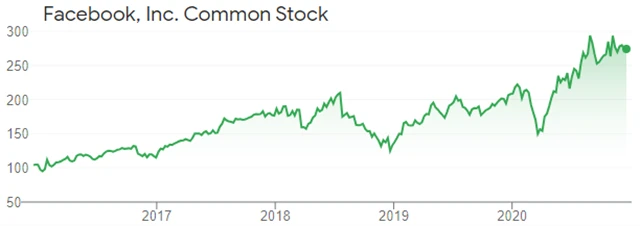

Facebook je celosvětová sociální síť, která byla založena v roce 2004 současným ředitelem Markem Zuckerbergem a jeho spolužáky z Harvardu. Na burzu byla společnost uvedena v roce 2012 při IPO, které oceňovalo společnost na 104 miliard USD. Jako hlavní monetizační strategie byla v roce 2008 zvolena digitální reklamní činnost. První pozitivní cash flow společnost vygenerovala již o rok později.

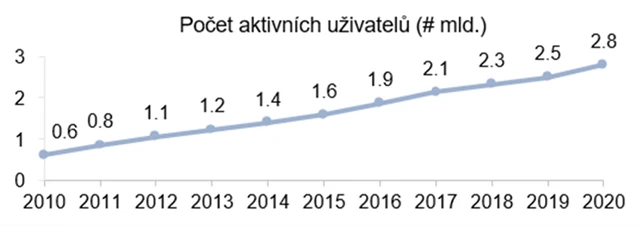

Tržby za rok 2020 dosáhly 86 miliard USD. Společnost tak dosáhla mezi lety 2015 a 2020 anualizovaného průměrného růstu na úrovni 37 %. Za 17 let své historie společnost realizovala několik desítek firemních transakcí, přičemž k nejvýznamnějším patří akvizice Instagramu v hodnotě 1 miliardy USD a akvizice WhatsApp v hodnotě 19 miliard USD. Počet aktivních klientů Facebooku na konci loňského roku přesahoval 2,8 miliardy, tedy 36 % světové populace.

Vedle faktu, že je Facebook fenomén a jedna z nejhodnotnějších firem světa, je nutné zmínit i množství kontroverzních událostí, které jsou se společností spjaty. Soukromí uživatelů, zneužívání uživatelských dat, politické manipulace, šíření dezinformací a konspiračních teorií a jiné psychologické efekty jako závislosti jsou s firmou úzce spojeny a svým způsobem ohrožují její budoucnost. Firma je z uvedených důvodů prakticky neustále vyšetřována a žalována.

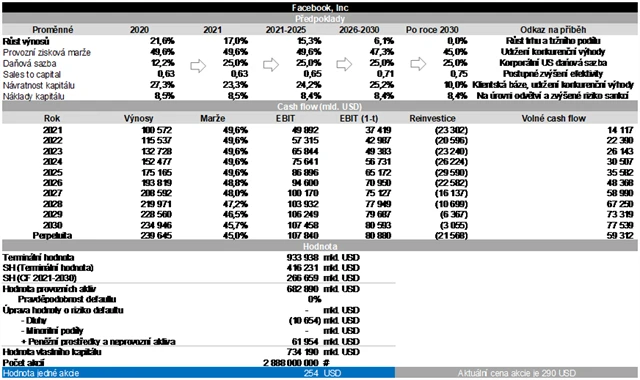

Jak již bylo zmíněno, klíčovou součástí analýzy je predikce vývoje společnosti. Za naprosto stěžejní část ocenění firmy považuji samotný příběh mapující a popisující můj pohled na vývoj dané firmy. Zdůrazňuji, že se jedná o můj subjektivní pohled. Je proto důležité, abyste pro případná investiční rozhodnutí hleděli na danou firmu z vlastní perspektivy a převyprávěli jste svůj vlastní příběh.

1. Tržní potenciál

Výrazná většina tržeb společnosti v současnosti pochází z reklamního byznysu. V rámci svého příběhu nepředpokládám významný odklon od této strategie. Věřím, že i do budoucna bude Facebook růst v daném segmentu, tedy na poli digitální reklamní činnosti. Ač Facebook v nedávné době investoval také do virtuální reality či komunikační aplikace WhatsApp, soudím, že reklama zůstane hlavním zdrojem příjmů.

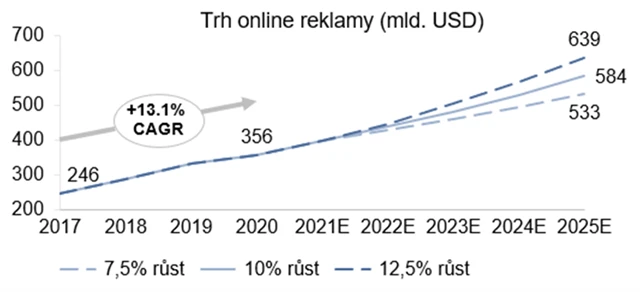

Digitální reklamní byznys představuje v současné době zhruba 69 % celkového reklamního koláče. Trh zaznamenává poměrně výrazný posun od takzvané klasické reklamy k digitální. Výše vyjádřený podíl se v posledních letech významně zvětšuje a roste v průměru tempem 7 procentních bodů ročně.

Pro rok 2021 je odhadována velikost trhu 400 miliard USD. Já odhaduji, že příští čtyři roky bude segment růst v průměru o 10 % ročně. V případě, že celkový reklamní byznys poroste na úrovni hospodářství, tak v roce 2025 dosáhne podíl digitální na celkové reklamě 84 %. Poptávka po digitální formě reklamy poroste, protože její řízení a měření efektivity je v porovnání s klasickou reklamou nesrovnatelně lepší.

Facebook bude schopen udržet a akcelerovat nespornou konkurenční výhodu v podobě počtu uživatelů a vytěžování jejich báze. Cílový tržní podíl společnosti odhaduji na 30 % v roce 2025 ze současného tržního podílu na úrovni 24,1 %. Ač vzniká nespočet sociálních sítí a významně se zvyšuje konkurenční prostředí, Facebook bude schopen díky svému náskoku a ohromné zákaznické bázi nadále zvětšovat svou tržní pozici.

2. Výnosy a provozní zisková marže

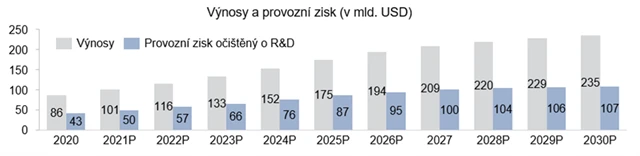

Prostým vynásobením tržního podílu a odhadované velikosti trhu získáme odhad budoucích výnosů pro roky 2021-2025. Odhaduji, že po roce 2025 již Facebook nebude růst tak významně. Zaprvé, dojde k postupné saturaci trhu digitální reklamy. Zadruhé, jak to již u růstových firem bývá, dojde k postupnému zpomalení růstu až na úroveň průměrného růstu hospodářství pro rok 2030.

Společnost dosahuje stabilně provozní ziskové marže, tedy podílu provozního zisku a tržeb, nad 50 % (tato provozní zisková marže je očištěna o vliv nákladů spojených s výzkumem a vývojem). Věřím, že kombinace faktorů úspor z rozsahu a zvyšování konkurence, která bude tlačit ceny poskytovaných služeb níže, bude mít za následek ustálení provozní ziskové marže na úrovni 45 %. Tato provozní zisková marže je významně nad průměrem v technologickém odvětví. Já ale nevěřím, že v budoucnu vznikne na poli sociálních sítí firma podobná Facebooku. Konkurence bude významně sílit, Facebook má ale takový náskok, že je schopen vysokou ziskovou marži udržet i v dlouhém období.

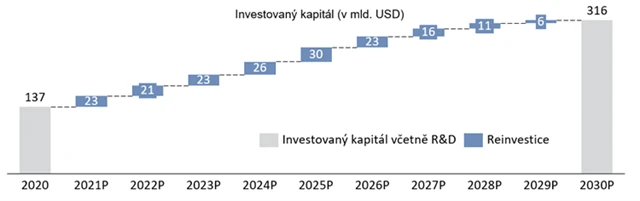

3. Reinvestice

K dosažení predikovaného růstu bude muset Facebook velkou část svých zisků reinvestovat. Bude využívat jak organického, tak anorganického růstu. Společnost postupně zefektivní svou investiční pozici a bude schopna ze současně vygenerovaných 0,6 dolaru na 1 investovaný dolar zvýšit tento poměr až na 0,75 USD. Mám na mysli podíl Sales/Capital, tedy tržeb a investovaného kapitálu. Pro představu, v odvětví, které lze považovat za nejbližší tomu odvětví, ve kterém Facebook působí, tedy software (systém & application), je průměrná výše Sales/Capital 0,93. Investovaný kapitál představuje veškerá aktiva společnosti, tedy jak dlouhodobý majetek, tak pracovní kapitál po odečtení peněžních prostředků.

Významnou část investic nyní pokrývají investice do výzkumu a vývoje, o které je nutné provozní zisk a podíl Sales/Capital očistit, respektive upravit tak, jako kdyby byly tyto výnosy kapitalizovány a standardně odepisovány. Jen tak nahlédneme na reálnou efektivitu společnosti v oblasti nákladů a investic.

4. Riziko

Facebook v zásadě nevyužívá jakéhokoli dlouhodobého úvěrového financování. Z hlediska budoucích peněžních toků a pravděpodobnosti jejich nastání tak (kromě standardního podnikatelského rizika) vnímám riziko v zásadě v jediné oblasti, kterou jsou zmíněná vyšetřování a kontroverzní události, jež jsou s firmou spjaty. Věřím, že společnost dokáže tato rizika ustát, ale je velice pravděpodobné, že v budoucnu dojde k výrazným sankcím zaměřeným proti firmě.

Daný aspekt promítám do diskontní míry, kterou navyšuji o 0,5 procentního bodu. Aktuálně tak činí náklady na kapitál, tedy požadovaná výnosnost akcionářů a věřitelů, úrovně 8,2 %. Default společnosti považuji za nepravděpodobný.

Propojením výše převyprávěného příběhu a čísel získáme aktuální hodnotu Facebooku (data k 23. 3. 2021). Stanovená vnitřní hodnota firmy nedosahuje aktuální tržní ceny. Východiskem analýzy pro mé investiční účely je tedy akcii nepořídit. Jak jsem již ale zmínil, jedná se o můj pohled na firmu. Je možné, že váš příběh bude znít jinak. Například očekáváte, že trh digitální reklamy nebo samotný tržní podíl Facebooku porostou významně rychleji. Nebo se naopak domníváte, že moje úsudky nad nákladovou či investiční efektivitou jsou příliš optimistické a společnost nebude schopna dosahovat takové rentability kapitálu. Případně vnímáte odlišně riziko investigací a případných sankcí.

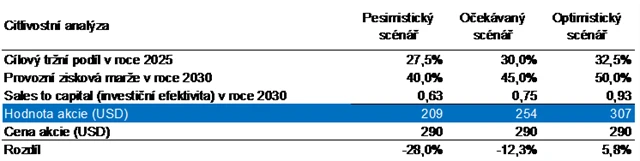

Pro zachycení variability stanovené hodnoty přikládám několik scénářů možného vývoje z pohledu klíčových proměnných. Za klíčové proměnné považuji cílový podíl na trhu digitální reklamy, provozní ziskovou marži a efektivitu investic v podobě podílu tržeb a investovaného kapitálu.

Mnou stanovená hodnota a cena akcie se příliš významně neliší. Na aktuálně silně překoupeném trhu rozhodně nejsou akcie společnosti Facebook špatnou investicí. Myslím si, že při pohledu na technologický sektor je Facebook jednou z mála akcií, které se neobchodují významně nad svou vnitřní hodnotou.

Aktualita pro rok 2026

Aktuality