Akcie jsou extrémně drahé i podle Buffetta

Warren Buffett se nedávno vyjádřil v tom smyslu, že kdyby si měl vybrat mezi akciemi a nějakým jiným nástrojem, vždy to budou akcie, a to i po deseti letech silného růstu jejich cen. Zároveň ale přiznal, že akcie jsou nyní příliš drahé na to, aby investorům slibovaly atraktivní výnosy v krátkodobém a střednědobém horizontu.

Ve své zprávě pro investory Warren Buffett začátkem letošního roku mimo jiné napsal, že by v následujících letech rád investoval většinu z velkého objemu hotovosti, kterou jeho společnost drží, ovšem dodal, že "krátkodobé vyhlídky nejsou dobré, ceny jsou extrémně vysoké, nicméně dlouhodobé vyhlídky jsou pro investory dobré".

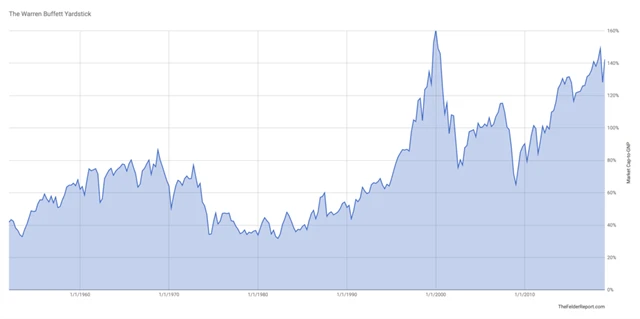

Buffett používá k měření ocenění akcií poměr hodnoty amerických akcií a velikosti americké ekonomiky. V prosinci napsal, že "je to možná ten nejlepší ukazatel toho, jaké je ocenění v každém daném okamžiku". A jak je vidět, ocenění amerických akcií se blíží tomu z období před prasknutím technologické bubliny.

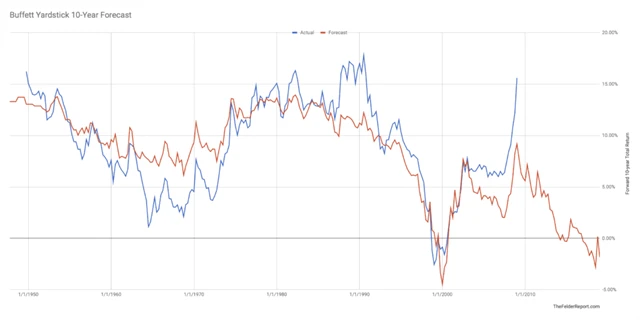

Hodnota ukazatele tkví v tom, že poměrně přesně říká, jaké výnosy lze očekávat v následujících deseti letech. "Cena, kterou zaplatíte, určuje váš výnos," říká Buffett. Ti, kdo mohli v 80. letech zaplatit nízkou cenu, dosáhli na velice zajímavé výnosy. Ale ti, kdo nyní nakupují draze (podobně jako před dvaceti lety), mohou s velkou pravděpodobností očekávat v následujících deseti letech chabý výkon akcií. Z grafu níže je patrné, že ti, kdo nakupují nyní, mohou očekávat výnosy (včetně dividend) okolo -2 % za rok.

Problémem grafu je extrémní rozdíl mezi skutečnými výnosy (modrá linie) a predikcí (červená linie) v posledních deseti letech. Může jít o rozdíl ve výnosech, které závisejí na výsledcích společností, a výnosem navíc, který vzniká jen díky euforii investorů. Naposledy se něco podobného stalo v době růstu zmíněné technologické bubliny.

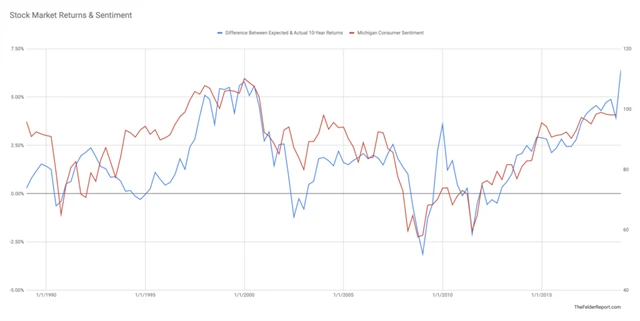

Na posledním grafu je rozdíl mezi skutečnými a prognózovanými výnosy dohromady s indexem spotřebitelské důvěry Michiganské univerzity. A je celkem jasné, že nadměrné výnosy lze téměř bezezbytku vysvětlit optimismem na trhu. Když k tomu přičteme fakt, že rozdíl mezi skutečnými a prognózovanými výnosy je ještě vyšší než na vrcholu technologické bubliny, jde o velice solidní důkaz existence nepřiměřené euforie vyvolané nejdelším růstovým obdobím s minimální volatilitou v historii.

Investoři věří, že euforie může pokračovat donekonečna, ale reálnější je předpokládat návrat k normálu, a to jak u nálady na trzích, tak v oblasti valuací. A tento návrat by mohl ty nepřipravené (a nepřiměřeně optimisticky naladěné) celkem bolet.

Zdroj: thefelderreport.com