Americké akcie: Jen ať se býci (ne)radují!

Americké akcie mají za sebou silný lednový růst, který byl tažen zejména tituly, jež prodělaly v uplynulém roce nejvýraznější ztráty. Index S&P 500 dokázal po dlouhé době zdolat významné hladiny rezistence a technologický trh Nasdaq předvedl jednu z největších krátkodobých rally v tomto století.

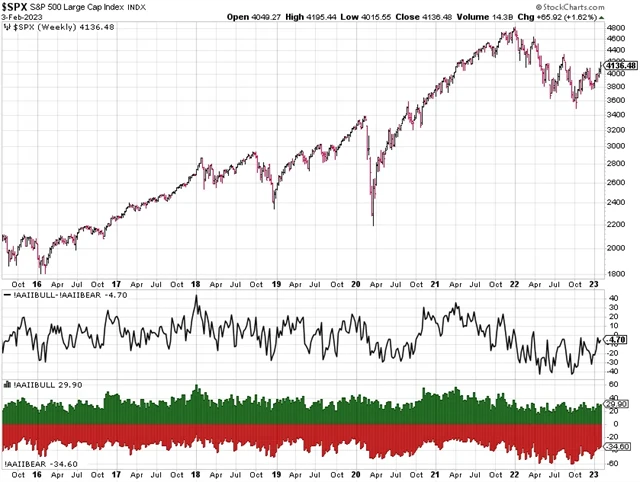

Skončil leden, během kterého index S&P 500 přidal lehce přes šest procent. První dva únorové obchodní dny byly silně růstové, a páteční korekce (po oznámení horších než očekávaných výsledků Alphabetu nebo Amazonu) tak nesebrala býkům radost z další zelené týdenní svíčky. Tentokrát index S&P 500 vzrostl o 1,62 %. Ve středu přitom po bezmála pěti měsících poprvé uzavřel nad rezistencí 4 100 (Jerome Powell uvedl, že Fed může po dlouhé době označit prostředí v ekonomice za takové, kdy jednoznačně klesá inflace). Po několika pokusech tak prolomil významnou překážku a ve čtvrtek tento pohyb potvrdil dalším silným růstem. Páteční zavírací hodnota indexu je necelé procento nad hladinou 4 100, což není mnoho, na grafu se nicméně situace jeví jako pozitivní signál, podpořený navíc takzvaným zlatým křížem na úrovni 50- a 200denního klouzavého průměru. Aktuálně je nejbližší rezistence 4 200, což je úroveň, nad kterou je ještě cenový odskok z loňského srpna. Další překážkou pro býky by byla hladina 4 300, kde byl index naposledy také v srpnu 2022. Supporty jsou na 4 100 a na kulatých 4 000.

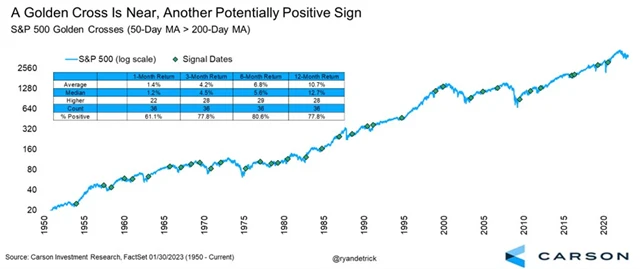

Zmíněný zlatý kříž byl v historii poměrně pozitivním znamením. Od roku 1950 jich na denním grafu indexu nastalo již 37. Po předchozích 36 výskytech index S&P 500 v následujících 12 měsících vzrostl v 78 % případů, medián míry růstu byl 12,7 %.

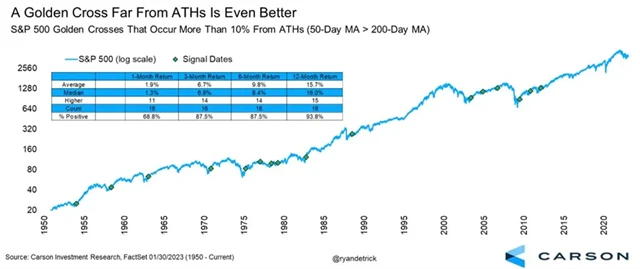

Pokud zlatý kříž nastal alespoň 10 % pod historickým maximem indexu (jako na začátku února 2023), statistika je také býčí.

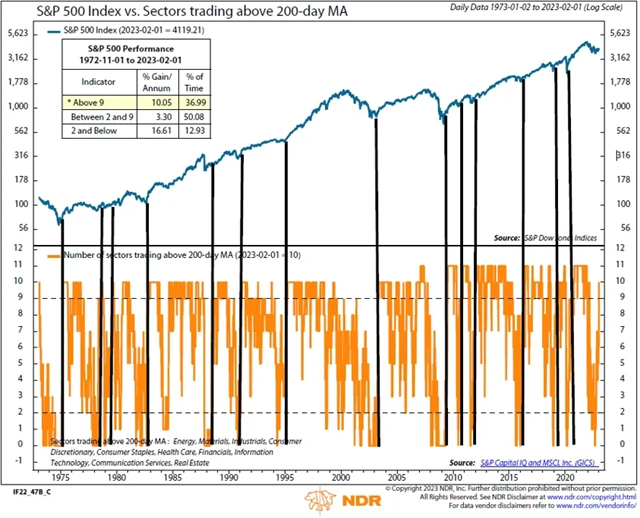

Index S&P 500 je nad 200denním průměrem, a tak nepřekvapí, že je nad tímto průměrem i většina jednotlivých titulů (73 %).

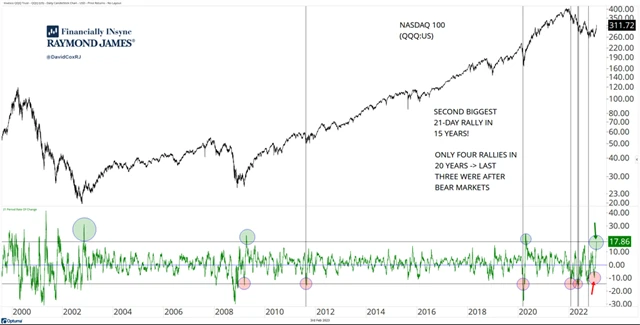

Na Nasdaqu je situace celkem podobná (66 %; graf se týká užího indexu akcií největších firem Nasdaq 100).

Z hlediska hlavních sektorů indexu S&P 500 je statistika ještě příznivější, nad 200denním průměrem je jich deset z jedenácti. Když tento podíl nastal v historii (byť se sektorové složení indexu i počty odvětví měnily, jde o přepočet), byl to projev býčí nálady a pozitivní signál do budoucna.

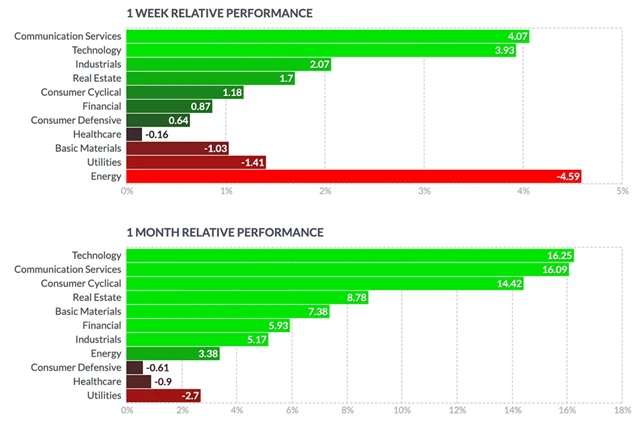

Ještě pohled na jednotlivé sektory v uplynulém týdnu a měsíci. Na chvostu loňští vítězové, v čele pelotonu naopak poražení roku 2022.

Optimismus některých tržních komentátorů by se dal rozdávat namísto antidepresiv. Třeba hlavní stratég StockCharts.com píše o "nové Dow teorii", kdy S&P 500 i Nasdaq shodně dosáhly na nová maxima v rámci současného "swingu". No budiž.

David Cox ze společnosti Raymond James pak v případě indexu Nasdaq 100 vypíchl, že má (index, nikoli Cox) za sebou druhou nejvýraznější 21denní rally za posledních 15 let a čtvrtou takto výraznou měsíční rally za dvě dekády. "Předchozí případy nastaly po silných medvědích trendech," napsal k tomu na Twitter. Rovnou tam sklidil kritiku za to, že ve svém komentáři ignoroval další obdobné rally, jež nastaly během hlubokého propadu indexu v letech 2000-2002. Na tom něco je.

Mezi americkými individuálními investory stále mírně převažují pesimisté, tedy medvědi.

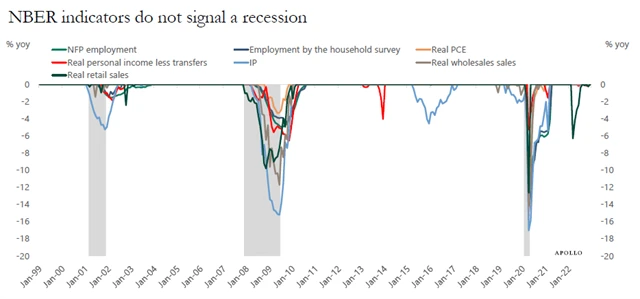

Zisky veřejně obchodovaných firem v USA klesají, zároveň se ale již řadu měsíců sune níže míra inflace. Spíše než tu proto finanční trhy řeší hrozbu recese. K té je ale zatím podle indikátorů, jež sleduje Národní úřad pro ekonomický výzkum (NBER), daleko. A to je relevantní, protože právě NBER má v USA výlučný nárok vyhlásit, že je ekonomika v recesi. Ano, stále je tu nepřeberně signálů a argumentů pro recesi (co třeba dlouhodobě inverzní výnosová křivka, že?), ale recese zkrátka v USA zatím vyhlášena nebyla.

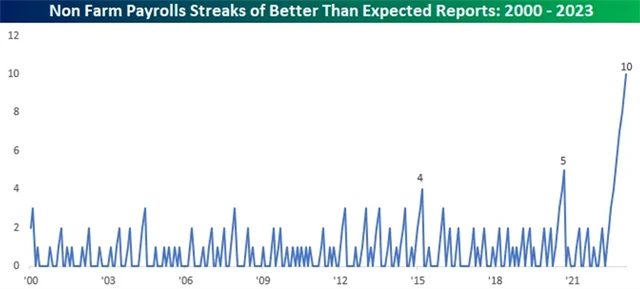

Není se ostatně až tolik čemu divit. Míra nezaměstnanosti je nejnižší od roku 1969 a počty vytvářených pracovních míst překonávají odhady ekonomů jež deset měsíců v řadě.

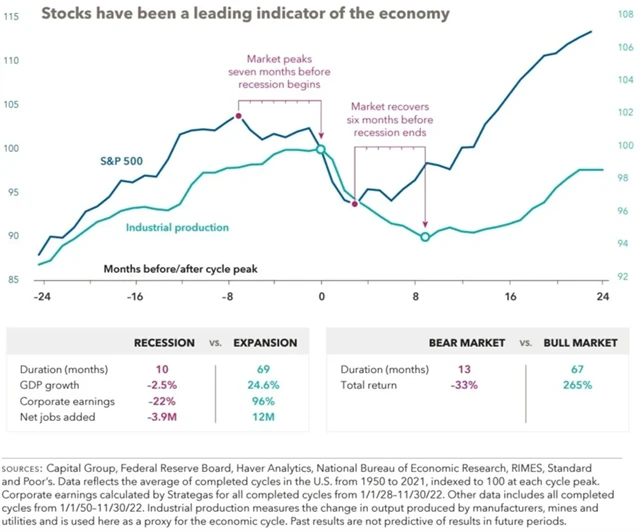

Současný vývoj na americkém akciovém trhu a v ekonomice tak již každopádně nebude ukázkově průměrný. Akciový trh totiž vrcholí sedm měsíců před začátkem recese a odráží se ode dna zhruba půl roku před koncem recese.

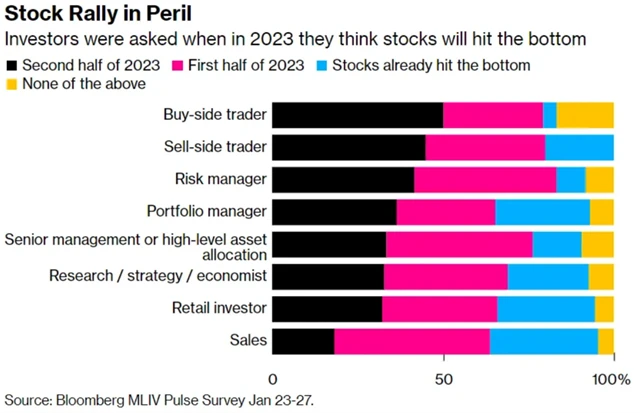

Recese zatím není a v to, že již trh dosedl na dno loni, věří podle průzkumů menšina investorů. Zainvestováno jich má ale drtivá většina, což je ostatně doporučeníhodné - jen ten, kdo během medvědího trendu prodá, svou ztrátu opravdu zrealizuje. Ostatní se mohou obrnit a věřit v dlouhodobě pozitivní vývoj na burze.

A nakonec americký dolar, který v posledním roce měnil hodnotu poměrně spolehlivě inverzně k cenám akcií v USA. Korekce z mnohaletých maxim začala loni na podzim a stále trvá, poslední týdny ale naznačují, že s výprodeji americké měny může být alespoň na čas konec. Důvody jsou na samostatný rozbor, dolar nicméně zejména těžil z obecné rizikové averze a zajímavého úrokového diferenciálu vůči eurozóně. Obojí je nyní méně aktuální, nálada na trhu se ale dokáže změnit velice rychle.

Zdroj: Carson Group, Ned Davis Research, StockCharts.com, Raymond James, @Nasdaqbjoyce, Apollo, Bespoke Investment Group, Capital Group

Aktualita pro rok 2026

Aktuality