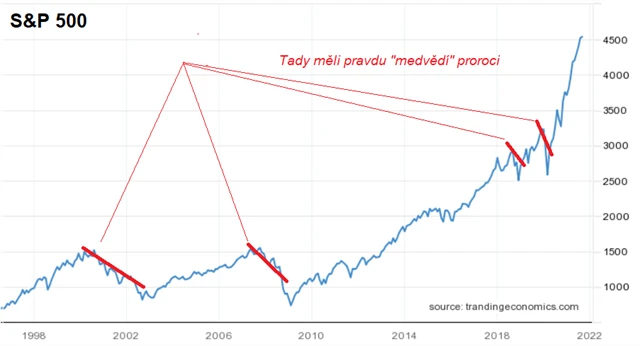

Proroci kolapsu akciového trhu zpravidla prohrávají. Trefí se jen jednou za čas, i když to pak většinou stojí za to

Předpovídači pádu cen (amerických) akcií se naposledy pořádně nabažili úspěchu v loňském prvním čtvrtletí, když jim ke správnosti předpovědí pomohl start globální pandemie covidu-19. Hezkých pár let předtím a také od té doby měli ale většinou smůlu.

Chcete se dostat na titulní strany finančních médií? Předpovězte pád cen akcií, ale třeba i zlata nebo domů. Společně s tím, jak nám z peněženek tahají peníze politici nebo rostoucí ceny prakticky všeho, je to opravdu poměrně spolehlivá cesta. I na Investičním webu to známe - býčí výhledy jsou fajn, a v době širokého růstu cen akcií se navíc celkem pěkně naplňují, když ale chceme nalákat čtenáře, spíše fungují (marketingově řečeno prodávají) pesimismus, deprese, kolaps, nebezpečí a podobné výrazy.

Bez kladného či záporného zabarvení se pak ve finančně-mediálním světě vyskytuje ještě jedna kategorie témat. Jsou jí výhledy (na další rok, na nový obchodní týden, pro dolar na dnešní den, na léto, na zimu a tak dále). Jsou odborníci, které si pozvete, aby nabídli svůj výhled na konkrétní období pro ten či onen trh, ale kteří jsou dost zkušení a opatrní, takže například předestřou několik variant. Hezké, správné, čtenáři-investory či diváky-investory oceňované.

Pak jsou ale i tací, kteří neváhají být velice konkrétní a vykreslovat poměrně specifický scénář dalšího vývoje na trzích. Takové máme v médiích rádi, jejich výroky jsou totiž tesatelné do titulků a "prodávají", jak o tom už byla řeč. Posuďte sami, na co byste spíše kliknuli:

- Americké akcie se zřítí o 30 %, Fed nemůže dále nafukovat bublinu

- Trh může růst, ale i klesat. Vývoj měnové politiky nelze přesně odhadnout a na ceny akcií působí další tisíce faktorů

Nikdo již nikdy nespočítá, kolikrát se ve svých výhledech mýlili oslovení odborníci den co den hodiny hovořící ve finančních televizích typu CNBC nebo Bloomberg. A i když si občas někdo dá tu práci a neúspěšnému prorokovi (pádu cen akcií, ale třeba i růstu určitého trhu nebo prudce se zhoršujícího makroekonomického prostředí a podobně) jeho neúspěšnou predikci předhodí, nic se nezmění. Média budou chtít sexy titulky a komentátoři, analytici, všemožní burziáni a ekonomičtí profesoři prostor v nich.

Neúspěch v predikci se vlastně ani nepovažuje za neúspěch. Po ruce je vždy plejáda vysvětlení a výmluv, kterým nelze vlastně vytknout nic jiného než to, že jsou to zkrátka výmluvy. Pár příkladů:

- Kdyby se projevil tento mnou očekávaný faktor, naplnil by se i celý můj výhled.

- Stalo se něco úplně nečekaného, takže není moje chyba, že se moje predikce nepotvrdila.

- Můj výhled se nenaplnil, ale nebylo k tomu daleko.

- Nemýlím se obsahově, trh pouze dospěje k mnou očekávanému vývoji později.

Budoucnost je neznámá a neodhadnutelná. Neočekávané události nejsou omluvou pro nenaplnění odhadu, jsou důvodem, proč se konkrétních predikcí napříště zdržet. Vývoj na trzích ovlivňuje obrovská množina jednotlivých přesvědčení, názorů, pocitů, výpočtů, záměrů a motivací, racionality a iracionality, politických, přírodních, společenských a dalších událostí a tak dále. Jedinou jistotou je nejistota, řeklo by se. A Nassim Taleb by to asi podepsal, kdyby ho tedy bavily tak vágní věty.

V posledních letech jsme si až na pár celkem krátkodobých epizod zvykli, že se na trzích celkem "snadno" vydělává. Kryptoměnovým nadšencům to asi není potřeba vysvětlovat, celkem přímočará ale byla cesta k ziskům i na trzích s akciemi, nemovitostmi a nakonec (stále) i dluhopisy. Párty jednou skončí, respektive se na čas přeruší. Jak dlouhý ten čas bude a jak dlouho bude na tanečním parketu zhasnuto, nikdo neví, ale stejně jako po celou dobu od velké finanční krize to budou různí experti zkoušet uhodnout.

Rizika, na která u toho budou upozoňovat (zadlužení, inflace, vysoké valuace a další), je potřeba znát a zvažovat při vlastním investování. Přesné termíny a hloubky případných propadů v predikcích zmíněné je ale potřeba brát s velkou rezervou. Platí to ostatně i pro všechny růstové predikce, na straně jejich autorů je ale (na akciovém trhu v USA zatím jednoznačně) dlouhodobě růstová historie.