Na co si dát pozor při výběru spořicího účtu a který nabízí nejvyšší úrok?

Kam si na rok uložit padesát a kam dvě stě tisíc, když ovšem víte, že byste je mohli potřebovat dříve? Srovnali jsme nabídku spořicích účtů v českých bankách a záložnách. Úroky těch nejvýhodnějších se pohybují mezi dvěma a třemi procenty. Otázkou však je, jak dlouho úroky na této úrovni vydrží.

Lidé se pomalu učí, že mít úspory uložené na běžném účtu je proti inflaci zhruba stejná obrana, jako je mít nastrkané ve slamníku. Pokud je pro ně důležitá jistota, nechtějí nebo si nemohou dovolit riskovat, a pokud zároveň potřebují vědět, že v případě potřeby se ke svým penězům mohou rychle a bez penalizace dostat, hledají výhodný spořicí účet.

"Spořicí účty lze ovládat stejně snadno a rychle, a přitom jsou peníze okamžitě k dispozici jako u běžných, tedy neúročených účtů. Přesto spousta klientů nechává peníze spát právě na těch. Proti termínovaným vkladům jsou úročeny přibližně stejně, ale člověk nemá peníze časově blokovány," říká Patrik Nacher, provozovatel serveru Bankovnipoplatky.com.

A u nás dostanete ještě víc! Rok bankovního furiantství

Patrik Nacher tak upozorňuje na zvláštní situaci panující na českém finančním trhu. Za normálních okolností jsou totiž termínované vklady úročené výhodněji, vkladatelé za to ovšem musejí zaplatit tím, že na peníze nějakou dobu nesáhnou. V Česku však řada bankovních domů nabízí u termínovaného vkladu nižší úrok než u spořicích účtů, na kterých přitom nejsou peníze časově blokované.

Může za to vlastně jedna masivní reklamní kampaň, kterou rozpoutala na podporu svého spořicího konta jedna původně holandská finanční skupina. "Tato situace vznikla začátkem roku 2009, po nástupu skupiny ING na retailový bankovní trh. Velké banky, které do té doby spořicí účty neměly, začaly tyto účty nabízet, a současně na nich nastavily vyšší sazby, aby byly konkurenceschopné. V roce 2010 se k ING přidala i AXA. Jak se ukázalo, těmto dvěma bankám nejde o budování klasické širokoformátové retailové banky, ale jen o získání zdrojů pro mateřské společnosti, které se v České republice nezabývají retailovým bankovnictvím, ale především pojišťovnictvím," vysvětluje Zdeněk Bubák, šéfredaktor serveru Finparáda.cz, jak se stalo, že úroky "spořáků" přerostly úroky "termíňáků".

Velké banky pak v polovině roku 2010 úroky spořicích účtů o něco snížily a od té doby je drží přibližně na stejné úrovni. Se sazbami na termínovaných vkladech však za celou dobu nehýbaly a neobvyklé uspořádání se zatím drží.

"Pro velké banky to znamená, že se jim část prostředků, zejména u krátkodobějších vkladů, přesunuje na spořicí účty. Nyní banky spoléhají na to, že klienti vklady stejně nebudou vybírat. De facto tak nahrazují termínované vklady. Očekávám, že se situace bude muset v budoucnu změnit - buď se u velkých bank mírně zvýší sazby na termínovaných vkladech, nebo se sníží sazby na spořicích účtech," dodává Zdeněk Bubák.

Úroky jako marketingový nástroj

Nyní se zajímavě úročenými spořicími účty přicházejí na scénu noví hráči, například Zuno, Equa a Air Bank. "Nové banky musejí něčím zaujmout, aby mohly nabídnout i další služby. Sofistikované výhody, moderní kabát v podobě intenzivnějšího využívání nových komunikačních technologií či poplatkové zvýhodnění se komunikují složitěji než vysoký úrok na jednoduchém produktu. Nicméně je otázkou, jak dlouho to banky udrží. A to je pro klienty důležité – vývoj v čase, ne okamžitý výkřik," upozorňuje Patrik Nacher.

Nové banky jsou ovšem zatím se svou marketingovou strategií poměrně úspěšné. Každý den si u nich sjednává spořicí účet řada klientů. Jejich nástup na trh by tak mohl znervóznit zaběhnuté bankovní domy, jejichž klienti se mohou vydat za lepšími podmínkami. Zástupci České spořitelny a Komerční banky si však žádné velké komplikace nepřipouštějí, naopak se snaží zdůraznit široké spektrum svých služeb.

"Nové banky mohou přinést zajímavé trendy, které posunou trh kupředu. Jejich příchod mimo jiné ukazuje, že je zdejší trh stabilní. Žádná z příchozích bank však neavizuje, že se bude věnovat bankovnictví v takovém rozsahu, jako to děláme my. Odchod některých klientů nelze vyloučit, nicméně my vztah s klienty budujeme především na bázi dlouhodobé důvěry a spolupráce. Věříme, že tyto hodnoty převažují nad krátkodobými nabídkami konkurenčních bank," říká Petr Podzimek z tiskového centra České spořitelny.

Jeho slova doplňuje i specialista tiskového centra Komerční banky Michal Taubner: "Český trh je už nyní velmi konkurenční a vstup dalších subjektů samozřejmě tuto konkurenci zvyšuje, což je dobrá zpráva zejména pro klienty. Naší filozofií je však budování dlouhodobých vztahů s klienty, důraz na jejich potřeby a široká paleta služeb."

Podle zástupců České spořitelny navíc není možné, aby banky dlouhodobě nabízely termínované vklady a spořicí účty s úrokovou sazbou na úrovni 2,5 až 3 procent. "Aktuální hodnota šestiměsíčního PRIBIDu (průměrný úrok, za který si mohou české banky ukládat peníze u jiných českých bank) 1,07 procenta znamená, že je jakákoli úroková sazba na termínovaném vkladu na šest měsíců převyšující tuto hodnotu nerentabilní a lze ji dosáhnout pouze v případě, že bude produkt dotován z výnosů jiných produktů. Dle našeho názoru se může tedy jednat pouze o krátkodobé akční nabídky, nikoli o budování dlouhodobého obchodního vztahu," uzavírá Petr Podzimek z České spořitelny.

Spousta akcí, pohyblivé úroky – podmínky se mění

Vítězem srovnání spořicích účtů není – jak uvidíte na následující straně – žádná z českých bank, ale družstevní záložna. Kampeličky, jak se záložnám často říká po jejich propagátorovi Františku Cyrilovi Kampelíkovi, mají u části veřejnosti pokaženou pověst kvůli pádům mnoha z nich v 90. letech. Dnes jsou vklady v kampeličkách stejně bezpečné jako vklady v bankách, to znamená, že jsou povinně pojištěné u Fondu pojištění vkladů, který v případě, že Česká národní banka vyhlásí platební neschopnost dané finanční instituce, ručí za vklady jednoho každého klienta do výše 100 000 eur.

Pokud si budete vybírat vhodný spořicí účet, může vám to znesnadnit nepříliš přehledná nabídka jednotlivých finančních institucí. Na nepřehlednosti se podepisují především různé krátkodobé akce, kvůli nimž je takřka jasné, že pokud máte v plánu nechat své peníze na spořicím účtu alespoň rok, bude se za tuto dobu výška úroku měnit.

"Banky v zájmu oslovení co nejvíce lidí poněkud matou. Situaci komplikují používáním slovíček typu od a minimálně, různými časovými omezeními, výhodnými úrokovými sazbami, výjimkami, nutností využívat další produkty (například běžný účet), jejichž náklady nezapočítávají do výsledné úrokové sazby, zaváděním pásmových úročení a podobně. To je pro banky v rámci konkurenčního boje evidentně snazší než rovnou říci, že snižují úrok," zdůrazňuje Patrik Nacher.

Při výběru spořicího účtu tedy nehleďte tolik na akce, které většinou platí jen pár měsíců, ale především na to, jaké podmínky nabízela daná finanční instituce u svého účtu předtím a jak moc s nimi hýbala.

Boduje kampelička a bankovní nováčci

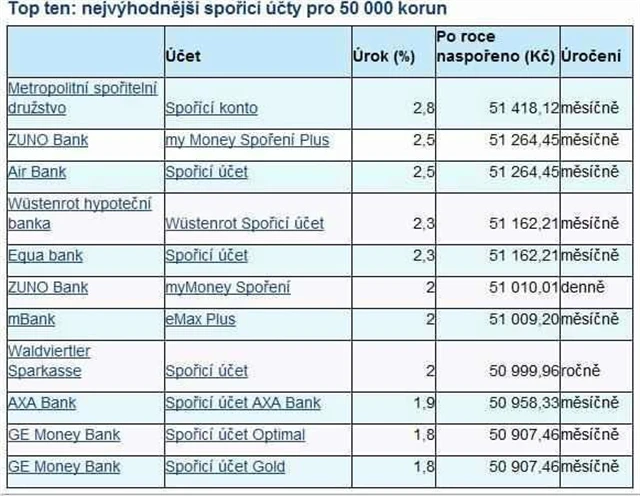

Pro srovnání jsme se rozhodli udělat přehledové tabulky dvou různých počátečních vkladů – 50 000 a 200 000 korun. U obou příkladů platí, že po dobu ročního spoření nebude ze spořicího účtu vybíráno ani na něj nic ukládáno, takže budeme moci sledovat, jak se za rok vložená částka rozrostla.

Největší zhodnocení nabízí kampelička (družstevní záložna) Metropolitní spořitelní družstvo. Ta má u Spořícího konta úrok 2,8 procenta. Mnoho lidí však v družstevní záložny stále nemá dostatečnou důvěru, nebo se jim prostě nechce stát se členem družstva, což je nutná podmínka (v případě Metropolitního spořitelního družstva to znamená stokorunový poplatek, především však osobní cestu na jednu ze čtyř poboček – v Praze, Brně, Olomouci nebo Plzni). Potom se pro své úspory snaží najít spíše banku.

V tom případě se jim nabízejí nováčci Zuno Bank a Air Bank s úročením 2,5 procenta. Air Bank vytáhla marketingově zřejmě velmi účinnou zbraň: zavázala se, že každý měsíc zkontroluje úroky u konkurence a že se postará, aby ten její byl vždycky mezi třemi nejvyššími.

Účet Spoření Plus od Zuna, který se se spořicím účtem Air Bank dělí o druhé a třetí místo, v sobě ukrývá drobný háček. Na měsíčně připisovaný 2,5procentní úrok totiž máte nárok pouze tehdy, když z konta daný měsíc nevyberete. Řekli jsme si sice, že budeme spořit rok – nicméně tahle vlastnost konta Spoření Plus je mezi spořicími účty handicapem, ne-li dokonce důvodem k vyloučení ze soutěže.

Pokud chcete mít u Zuna "úrokovou jistotu" můžete využít běžné Spoření s úrokem 2 procenta (pokud uložená částka nedosáhne 127 500 korun, je faktický úrok dokonce zhruba 2,3 %, díky známému daňovému triku s denně připisovanými úroky).

Když je řeč o háčcích – podmínky je vždy dobré studovat podrobně. U mBank se například vyplatí spořicí účet jen do sta tisíc. Do této částky je úrok ve výši slušných 2 procent. Vše nad sto tisíc už se však úročí pouhou polovinou procenta. Podobné pravidlo mají sice i ostatní ústavy, nikde však není hranice pro změnu úročení tak proklatě nízko.

Z téhož důvodu vypadla z top ten pro vklad ve výši 200 000 i Waldviertel Sparkasse, která u vkladu 50 000 uspěla s pěknými 2 procenty. Hranice, nad níž se začíná úročit polovinou procenta, je dokonce 60 000 korun!

Orientace jen na úroky se ovšem při výběru spořicího účtu nemusí vyplatit. Některé z nich jsou vázané na vlastnictví běžného účtu ve stejném podniku, jindy je zase nemožné (nebo téměř nemožné) účet spravovat z pobočky banky – prostě proto, že žádné nebo téměř žádné pobočky nemá. Potom je většinou nutné mít k účtu zřízené internetové bankovnictví.

Pravda, to pro většinu čtenářů tohoto článku nejspíš není nepřekonatelná obtíž – berte to jen jako ilustraci toho, že je zkrátka potřeba porovnávat nejen jednoduchá čísla, ale prokousat se všemi podmínkami vedení spořicího účtu, abyste pozdě nezjistili, že mezi nimi byla nějaká, která vám opravdu, ale opravdu nevyhovuje.

Aktuality