Vítr na úrocích se obrací. Co může dělat investor?

Obrat dolarových úrokových sazeb k růstu předznamenává změnu trendu sazeb i na euru a koruně. Utahování fiskálních šroubů, které je z principu deflační, se navíc blíží ke konci u nás i v Evropě. Volnější rozpočtová politika je inflační a tlačí sazby nahoru.

Sazba 10letého úrokového swapu se během května vyšvihla o zhruba 30 bazických bodů. To je největší měsíční skok od konce roku 2010. Zvyšování úroků ČNB sice podle našich ekonomů nepřijde dříve než ke konci roku 2014, avšak květnový skok v dlouhých sazbách je varováním, že se levná možnost zamknout se do historicky nízkých úrokových nákladů může rozplynout mnohem dříve.

Vidíme dvě rizika toho, že májový skok v sazbách není jednorázová epizoda. Zaprvé, dolarové úroky naznačují obrat v několikaletém cyklu globálních sazeb, a zadruhé, utahování fiskálních opasků končí.

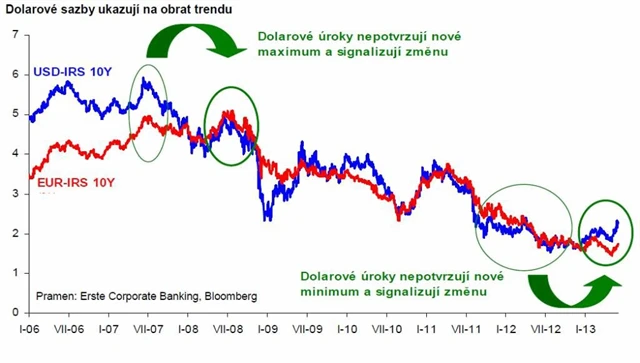

Dolarové sazby vedou trend

Trend na dlouhých swapových sazbách na světových trzích se zřejmě již otočil, ačkoli zvyšování sazeb centrálními bankami je ještě daleko u nás i ve světě.** Signalizuje to divergence mezi dolarovými a eurovými sazbami. Úrokový cyklus obou hlavních měn je silně propojený. V cyklu však vede dolar. Zatímco dlouhé eurové sazby dosáhly nového dna na začátku května, dolarové sazby nové minimum nepotvrdily. Dolarové sazby našly dno loni v červenci a od té doby vzrostly v třech vlnách o 75 bazických bodů.

Žádné oddělení cyklů

V předchozím cyklu bylo nepotvrzení nového extrému dolarovými sazbami silným signálem změny trendu pro eurové i korunové sazby. Dolarové i eurové sazby dosahovaly nových maxim během růstu sazeb až do léta 2007. Eurové sazby si dokázaly sáhnout na nové maximum v půli roku 2008, ne však dolarové. Nepotvrzení nového maxima dolarovými sazbami uvedlo nový trend - dolů.

Podobně tomu bylo v předchozím trendu klesajících sazeb. Dolarové a eurové sazby šly dolů společně do léta 2003. Eurové (i korunové sazby) si sáhly na nové minimum v roce 2005. Dolarové sazby však nové dno nepotvrdily a daly silný signál trendu rostoucích sazeb. Dočasné oddělení trendu v sazbách obou hlavních měn má za sebou viditelné důvody v posledních měsících, stejně jako v letech 2007 až 2008 či 2003 až 2005.

Nyní panuje očekávání, že americký Fed míří k omezení měnové stimulace (QE), zatímco ECB ještě není s cyklem snižování úroků na konci. V letech 2007 až 2008 to bylo očekávání, že kreditní problémy americké ekonomiky se Evropy netýkají. V letech 2003 až 2005 to bylo, že oživení v USA Evropu nezvedne kvůli tehdejšímu "nemocnému muži Evropy" – Německu. Budou ale úrokové cykly v USA a v Evropě (a nakonec i v ČR) oddělené? Zkušenost z předchozích cyklů říká, že nikoli.

Únava z rozpočtových úspor

Navíc se utahování fiskální politiky u nás i ve většině Evropy blíží ke konci. Zatímco fiskální politika vytvořila polštář v recesi na přelomu let 2008 až 2009, důraz na zkrocení rozpočtových deficitů od roku 2010 přispěl k dlouhé recesi v Evropě. Utahování fiskálních šroubů po vypuknutí dluhové krize v periferních zemích eurozóny bylo z principu deflační a přispělo k poklesu úrokových sazeb.

Trend se však mění a volání po ukončení utahování opasků je slyšet z mnoha stran. Od politiků přes doporučení Mezinárodního měnového fondu až po diskreditaci ekonomického výzkumu, který upozorňuje na rizika vysokých rozpočtových deficitů a zadlužení (například Reinhartová s Rogoffem a jejich This time is different). To se týká nejen Evropy, ale i České republiky.

Utažení rozpočtové politiky v letošním roce je slabý odvar restrikce v letech 2011 a 2012 (růst daní, škrty ve výdajích a v platech ve veřejném sektoru). Ministr financí Kalousek nedávno prohlásil, že vyšší výběr DPH asi dovolí v průběhu roku zvýšit výdaje nad rozpočtový plán k podpoře oživení ekonomiky. Navíc rok 2014 je volebním rokem a prastará poučka pro všechny politiky zní: "Před volbami se fiskální šrouby neutahují, ale uvolňují." Uvolněná rozpočtová politika je z principu inflační a přispívá k vyšším úrokovým sazbám.

Zajištění a před-zajištění

Historicky nízké úrokové sazby stále nabízejí dobré podmínky zamknout úrokové náklady dole na dlouhou dobu. Květnový skok v sazbách, výhled uvolněnější fiskální politiky a divergence mezi dolarovými a eurovými sazbami posílá silné varování, že za několik měsíců zajištění možná tak levné nebude. Kromě zajištění úrokového rizika swapy (IRS) či úrokovými stropy (caps) lze využít i před-zajištění (pre-hedging) swapcemi. To pro případ, že uvažujete o zajištění v budoucnosti.

Aktuální úrokové sazby sledujte na Investičním webu online ZDE.

Aktualita pro rok 2026

Aktuality