KONTEXT: Poučení z pádu na ďábelské dno aneb Proč (ne)nakupovat akcie, když teče krev

Kolaps cen akcií není pokynem k útěku, ale k oportunistickému nákupu. Vyplývá to alespoň z historického exkurzu připraveného v kontextu desetiletého výročí dna, na něž index S&P 500 dosedl během finanční krize. I příští cesta do tržního údolí, která je podle některých hlasů za rohem, by tak měla být chápána jako příležitost. Vzhledem k unikátnosti stávající situace je nicméně podle mě potřeba tuto premisu podmínit.

Hlavní americké akciové indexy minulý týden od pondělí do pátku ztrácely a zaznamenaly nejhorší týden roku. Celkem příznačně tak oslavily ďábelské dno Velké recese, tedy úroveň 666 bodů, na niž index S&P 500 dosedl 6. března 2009. Společně s tím ožily spekulace o blížící se další korekci, v jejímž důsledku by kupříkladu podle prezidenta Hussman Investment Trust Johna Hussmana – respekt si získal předpovědí tržních propadů v letech 2000 a 2007-2008, další propad ale vzývá již několik let – mohly burzy odepsat až 60 %.

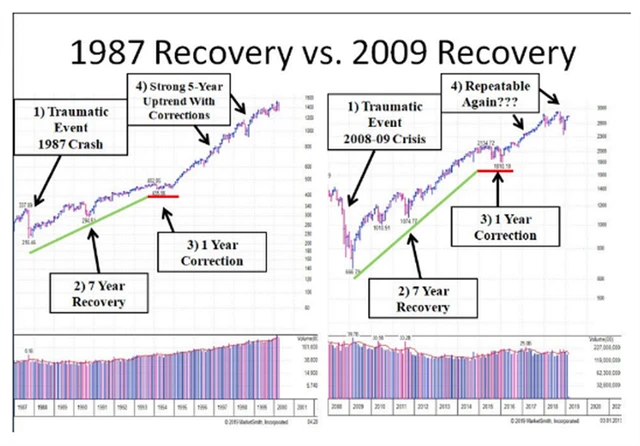

Něco podobného, jak naznačuje i (po)krizové období od roku 2007, by přitom s velkou pravděpodobností opět nabídlo zajímavou nákupní příležitost. Od října 2007 do března 2009 S&P 500 přišel o bezmála 57 %, aby si následně každý rok připsal v průměru 17,8 %. Tím připomněl vývoj po nejhlubších tržních dnech konce 20. století, tedy kolapsu z října 1987 (průměrný roční zisk v následujících 10 letech 17,2 %), respektive po dosažení dna v srpnu 1982 (17,6 %).

Podle analýzy tržních (ab)normálů posledního půlstoletí si investoři, kteří se akcií nezbavili, případně je přikupovali, když tekla krev, připsali zisky zhruba 1,5krát vyšší, než je dlouhodobý průměr. Zároveň z ní vyplývá, že americké indexy po jízdě srovnatelné s tou, již mají za sebou od března 2009, s posilováním nutně nekončily; do bodu obratu jim od oslavy desátých narozenin zbývaly až tři roky solidních zisků. Otázkou tedy je, zda se i tentokrát bude historie rýmovat, jinými slovy, zda – a jak moc – stávající býk ještě posílí.

Optimismus je mírněn mimo jiné hospodářským růstem, který byl v USA v posledních deseti letech na úrovni 1,8 % ročně, zatímco v 90. letech šlo o 3,2 % (a v 50. letech 4,3 %). Je to přitom jak toto memento ve zpětném zrcátku, tak i množství nejistot a strašáků na obzoru, proč má nyní do akcií zainvestováno stále jen 55 % amerických domácností, zatímco před kolapsem v roce 2007 jich podle průzkumu Gallup bylo 65 %, a proč mnozí z těch, kdo zainvestováno mají, drží prst na spoušti.

Stručně řečeno, i s pomocí aktuálních statistik si každý obhájí, proč napříště (ne)vsadit na defenzivu. Přitom je jisté, že medvědí trend jednou opět nastane i na americkém trhu (jinde ve světě jsou výkony akciových indexů většinou daleko za těmi v USA). Index S&P 500 jich během posledních 60 let zažil osm, což znamená jeden propad hlubší 20 % každých zhruba 7,5 roku.

Na druhou stranu je potřeba říci, že medvědí trhy bývají kratší než růsty ve znamení býka. Navíc i medvěd z rodu nejhorších, tedy propad v době recese, připraví akcie o 37 %, zatímco stejnou dobu trvající býk umožňuje zisk přes 160 %.

I díky tomu nabízí třicetiletá sázka na index S&P 500 historicky zisku 11,5 % ročně (při reinvestování dividend, bez toho 9,1 %). I kdyby tak příští korekce naplnila temná proroctví Hussmana a dalších, exkurz do historie tržních cyklů dává naději, že se nakonec vše v dobré obrátí. (Nejen) vzhledem ke specifiku historického zlomu, který zažíváme, je ale potřeba tuto lekci podmínit svatou trojicí diverzifikace, dostatečně dlouhého horizontu a také nákladů úměrných očekávanému poklesu výnosnosti.

Aktualita pro rok 2026

Aktuality