Tyto tři indikátory naznačují, že s akciovým trhem není vše v pořádku

Koronavirová krize ještě zdaleka neskončila, americký akciový trh se však již vrátil k růstu. Investoři mohou po nedávných masivních výprodejích hodně vydělat, ale stále i hodně ztratit. Následující tři grafy přitom optimistům příliš nakloněné nejsou.

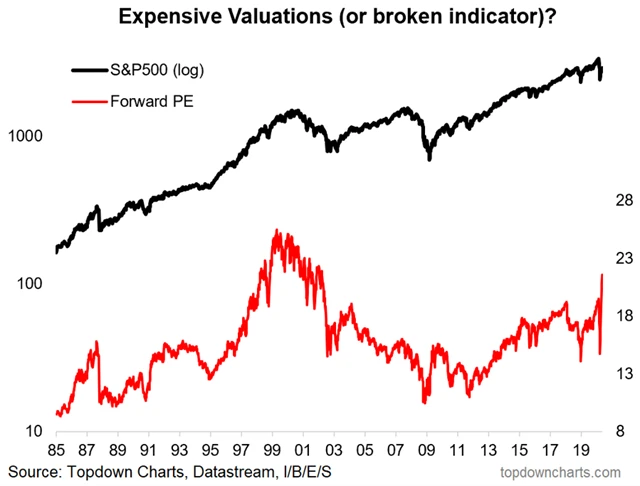

Ocenění akcií vzhledem k budoucím ziskům

Index S&P 500 od 23. března, kdy se dostal na lokální dno, posílil o zhruba 30 %, zatímco americké společnosti, jejichž akcie jsou zahrnuté v S&P 500, vykázaly za první kvartál meziroční propad zisků o více než 12 %. Za druhé čtvrtletí podle analytiků oznámí propad zisků o více než 40 %, za třetí kvartál o 24 % a za čtvrté čtvrtletí o 12,5 %. Výsledkem je další růst forwardového P/E, které se dostalo na nová maxima od dob internetové bubliny.

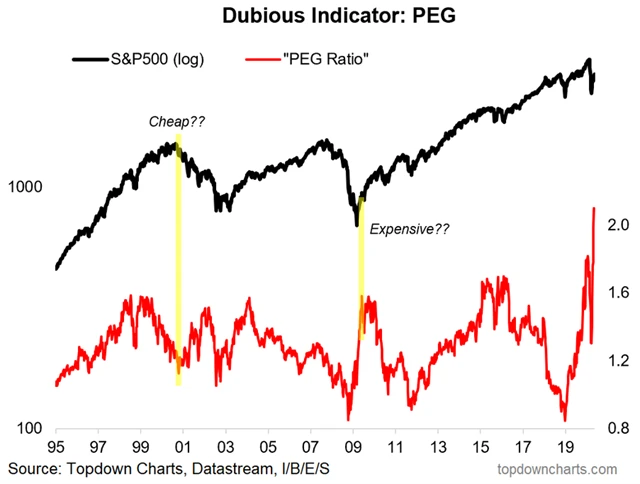

Poměr P/E k tempu růstu ziskovosti firem

Na ukazatel P/E je navázaný indikátor PEG (poměr P/E k tempu růstu ziskovosti společností). Ten se teď v důsledku růstu cen akcií a poklesu ziskovosti firem dostal nad 2, tedy do pásma, v němž ještě nikdy nebyl. Ve druhé polovině 90. let 20. století a pak na přelomu let 2008 a 2009 se indikátor dostal k 1,6. Paradoxně však tehdy dosažení těchto hodnot nebylo spojeno s následným poklesem cen akcií.

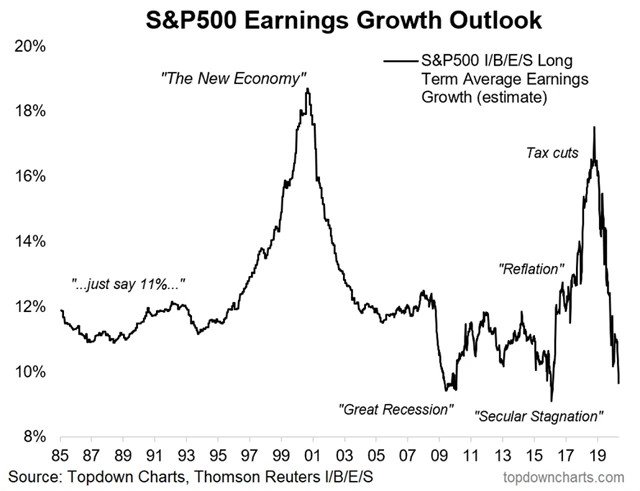

Vývoj ziskovosti amerických společností

Daňovou reformu z pera prezidenta Donalda Trumpa přijaly americké podniky s nadšením. Již v době její realizace nicméně řada analytiků upozorňovala, že efekty budou jen krátkodobé. To se potvrdilo, a dnes se tak výhledy dlouhodobého růstu ziskovosti společností nacházejí pod průměry z doby po finanční krizi z roku 2008.

Zdroj: Topdown Charts

Aktualita pro rok 2026

Aktuality