Americké akcie a rostoucí výnosy: Co (ne)říká historie?

Americké akciové trhy v posledních dnech tak trochu oddechují po spanilé jízdě z předchozích měsíců, ostatně nejen ty americké. Rychlý růst výnosů dlouhodobých vládních dluhopisů ve světle očekávaného vzestupu inflace je brzdou zejména pro technologické tituly, které táhly trh v uplynulých letech. Fed se snaží uklidňovat situaci a hlásí odhodlání držet uvolněnou měnovou politiku v platnosti i v případě vzestupu spotřebitelských cen tempem převyšujícím inflační cíl banky, i tak je ale na trzích cítit příklon k sektorům, jimž by inflace měla prospívat (komodity, energetika, finance). S růstem inflace navíc nakonec bude muset přijít i zpřísnění monetární politiky. Podívejme se proto na to, jak se akciové trhy chovají v době, kdy rostou sazby.

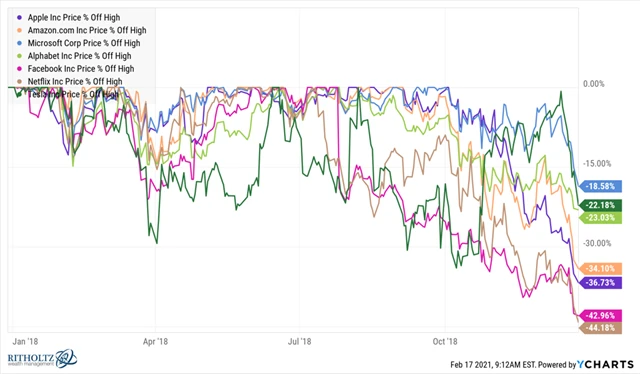

A začít můžeme třeba ne až tak dávnou historií. Na podzim 2018 začaly americké akciové trhy oslabovat, a to poměrně svižně. Do Vánoc index S&P 500 odepsal 19,8 %.

Byl to tehdy celkem nečekaný vývoj. Fundamenty byly příznivé, žádná černá labuť, kam oko dohlédlo. Spíše až při pohledu do zpětného zrcátka se ustálil názor, že pokles souvisel s růstem sazeb Fedu.

Trh se zkrátka polekal, že centrální banka zarazila párty, když ještě nebyli všichni dost opilí. A možné to je, jakkoli základní sazba byla nadále pod 3 %, tedy historicky stále poměrně nízko. Závislost trhu na levných penězích byla po finanční krizi opravdu silná (a v současnosti je, zdá se, ještě výrazně větší).

Vývoj na podzim 2018 dokonale ilustruje vývoj akcií velkých technologických firem, v té době již dlouhodobých tahounů celého trhu. Jako jediný tehdy výkon trhu překonal Microsoft. Jak odlišné od doby po loňském únorovém a březnovém výplachu na trzích, ze kterého vyšly posíleny právě největší technologické společnosti.

Není divu, že tehdy valuace akcií těchto gigantů klesly na z dnešního pohledu neuvěřitelně nízké hodnoty. Třeba P/E Applu kleslo téměř na polovinu, akcie se tehdy daly sehnat za 13násobek zisků (po koronavirovém medvědím trendu se Apple obchodoval i nad P/E 40).

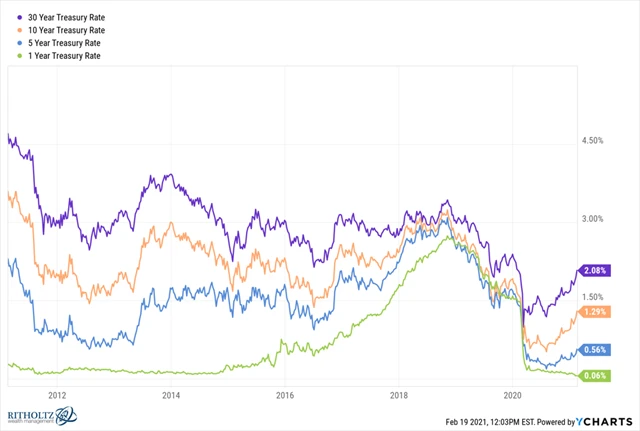

V současnosti trhy řeší vzestup výnosů amerických vládních dluhopisů. Třeba 10letý výnos se za poslední rok více než zdvojnásobil na současných 1,35 %. Pohled na dlouhodobý graf současným obavám možná trochu ubírá na vážnosti, nicméně výnosy opravdu vzrostly velice rychle.

Samozřejmě, podzim 2018 byl jiný než zima 2021. Tenkrát se zvyšovaly krátkodobé sazby, dlouhodobé výnosy ale zůstávaly velice nízké a výnosová křivka se postupně převracela, protože se tehdy čekal pomalejší hospodářský růst.

Letos je výhled oživení ekonomiky naopak nadmíru optimistický, a rostou tak zejména dlouhodobé výnosy.

Dluhopisový trh zkrátka vzkazuje, že čeká rychlejší růst americké ekonomiky. Můžeme mu naslouchat, a mnozí poměrně uznávaní tržní experti zdůrazňují, že mu dokonce máme naslouchat.

Proč to má dopadat zrovna na burzovní technologické hvězdy? Peněz je sice na trzích obrovské množství (a dále jich přibývá enormním tempem), nicméně oživení ekonomiky by mělo celkem logicky prospět hlavně těm firmám, kterým nejvíce ubralo její uzavírání v loňském roce. A tak je poměrně pochopitelný přesun pozornosti části investorů k akciím firem z jiných odvětví i jiných tržních kapitalizací.

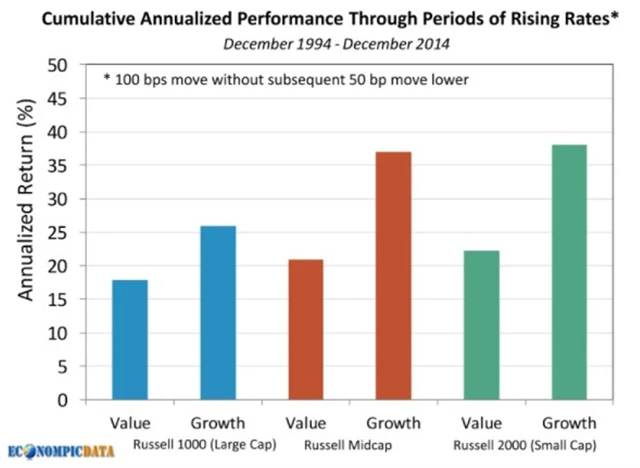

Je ale potřeba zdůraznit, že rostoucí sazby neznamenají automaticky problém pro celý akciový trh. Naopak, americké akcie růst sazeb zvládají velice dobře, jak ukazuje například graf vývoje jejich jednotlivých tříd v případě růstu sazeb o jeden procentní bod. A není to tak, že by růstové tituly v takovém prostředí nějak zaostávaly za hodnotovou konkurencí.

Uveďme pár příkladů z historie:

- V letech 1954-1960 10letý výnos v USA stoupl z 2,3 % na 4,7 %, akciový index S&P 500 ve stejné době stoupl o 207 %.

- V letech 1971-1981 10letý výnos vystřelil z 6,2 % na 13,7 %, nicméně index S&P 500 navzdory brutálnímu propadu v letech 1973-1974 a vysoké inflaci přidal 113 % (ano, pouze nominálně, ale lepší než nic).

- V letech 1993-1994 10letý výnos stoupl z 6,6 % na 8 %, ale S&P 500 přidal 12 %.

- V letech 1998-1999 10letý výnos vzrostl z 5,5 % na 6,5 %, akcie v té době zpevnily o 55 % (ano, celkem záhy přišel hluboký propad cen akcií).

- V letech 2003-2007 10letý výnos vzrostl z 3,3 % na 5,1 %, S&P 500 ale vystřelil o 83 % (platí totéž, co je zmíněno v předchozím případě).

- V letech 2012-2018 10letý výnos stoupl z 1,5 % na 3 %, americké akcie ale v té době zdražily o 131 %.

Historie nemusí nic znamenat, letos (a v dalších letech) může být všechno jinak. Nevíme, zda dlouhodobé výnosy rostou ze "správných" důvodů, jestli povedou k výraznému propadu cen akcií, případně v jakých sektorech. Bezprecedentní je v současnosti především to, z jak nízké úrovně výnosy stoupají. Jejich růst sám o sobě ale nemusí vytvářet pro akcie jako celek nepříznivé prostředí.

Zdroj: A Wealth of Common Sense

Aktualita pro rok 2026

Aktuality