(Nejen) americký akciový trh v grafech: S&P 500 v sendviči, stále vysoké valuace a možný peak Facebook

Americké akcie mají za sebou po delší době růstový týden, býci ale ani zdaleka nemají vyhráno. Podívejte se na grafy, které (zejména) některá trvající rizika popisují podrobněji.

Index S&P 500 strávil první únorový víkend na hladině 4 500 bodů. Je tak přímo na hranici mezi dvěma dvousetbodovými pásmy, jež jej od loňského února víceméně "držela". A je také aktuálně v mezeře mezi 50- a 200denním klouzavým průměrem. Tedy i v takovém hezkém "sendviči" mezi býčím a medvědím výhledem.

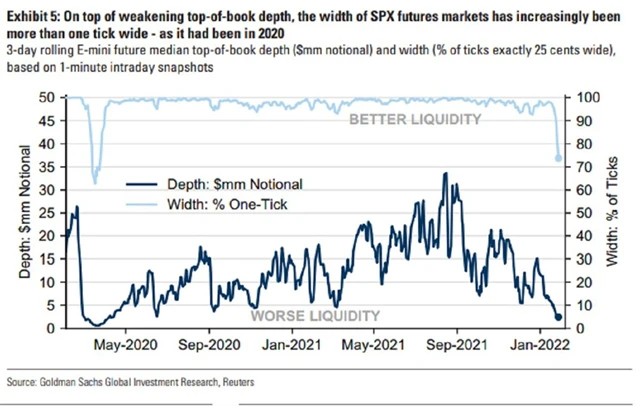

O nejistotě svědčí i menší likvidita na akciovém trhu.

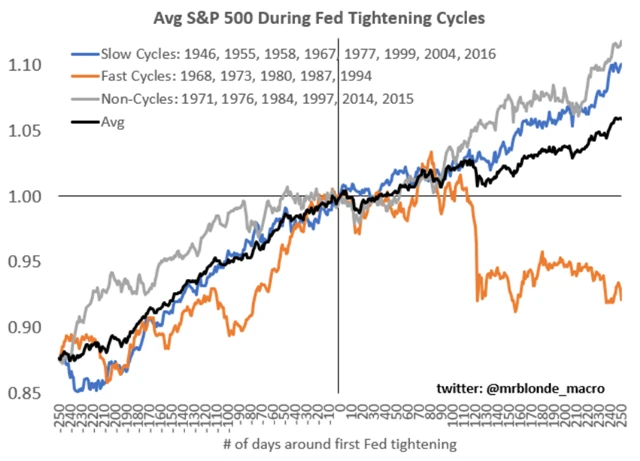

Jedním z hlavních faktorů ovlivňujících dění na trzích jsou očekávání spojená s vývojem měnové politiky Fedu. Trh čeká aktuálně hned pět zvýšení o 25 bazických bodů do konce letošního roku. To je poměrně vysoké tempo zpřísňování měnové politiky, a to ani není řeč o snižování bilance Fedu, tedy de facto stahování likvidity z trhu. Když v minulosti Fed zpřísňoval finanční podmínky rychleji, pro akcie to nebyla taková "pohoda", o jaké často hovoří býci v souvislosti se startem cyklu růstu sazeb.

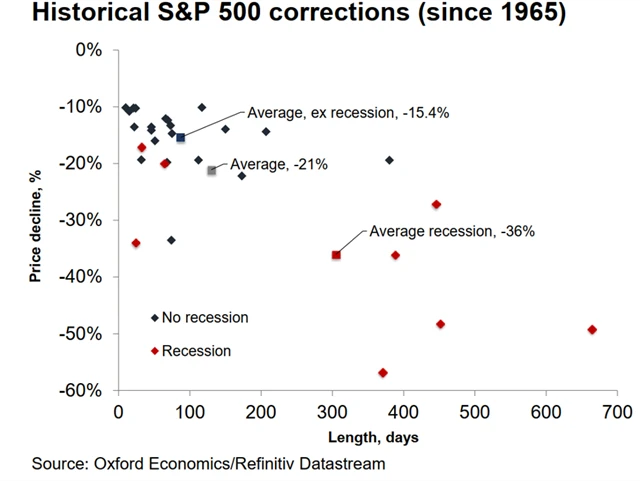

Intradenně zatím korekce indexu S&P 500 dosáhla zhruba 12 %. To je v podstatě běžná hloubka poklesu v obdobích mimo recesi americké ekonomiky.

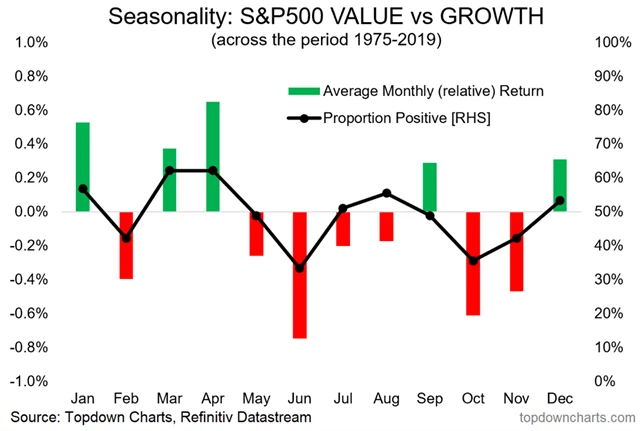

Obecně je únor pro americké akcie historicky slabý měsíc. A pro hodnotové tituly, jež se v lednu (opět) přihlásily o slovo, to platí dvojnásob.

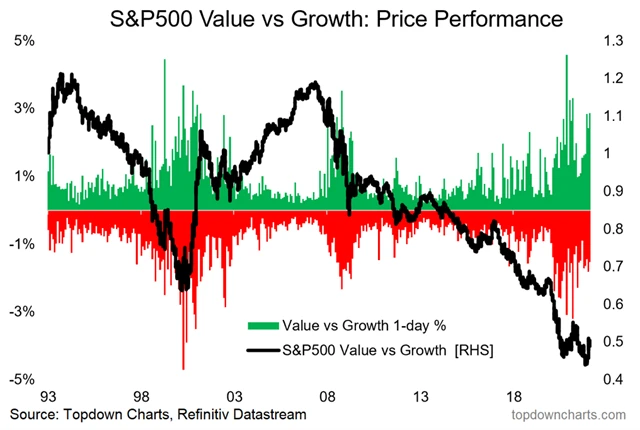

Hodnotové akcie relativně se vůči růstovým titulům již podruhé za poslední dva roky pokusily o nadvýkonnost. Což o to, z historického hlediska (kdyby historie byla vodítkem a nadále existovalo něco jako návrat k průměru či trendu) by lepší zhodnocování hodnotových firem v dalších letech nebylo až takovým překvapením.

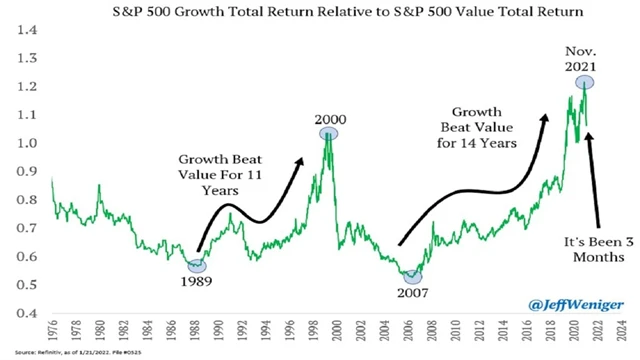

Na stejný fenomén se lze podívat v ještě delším časovém horizontu. Celkem správně je aktuální (možná nově začínající) období otevřené.

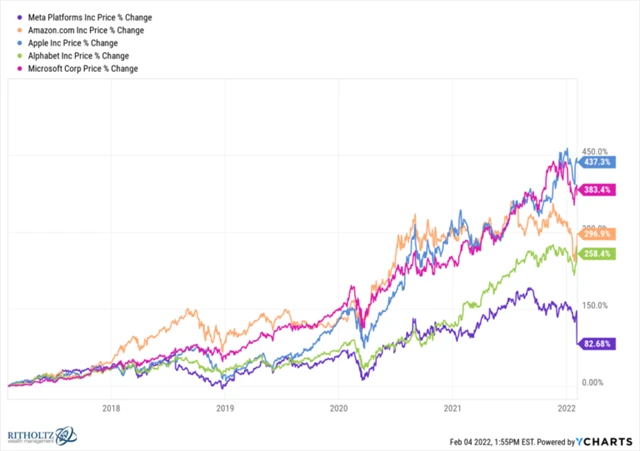

Akcie Mate Platforms po oznámení hospodářských výsledků za uplynulý kvartál odepsaly za den přes 25 %. To se u takových firem zrovna často nestává. Kdo by to byl před rokem, ale třeba i před týdnem řekl, že?

Důvody hospodářského zpomalení mateřské společnosti značek jako Facebook, Messenger, Instagram nebo WhatsApp byly již dopodrobna popsány, otázkou je, zda třeba za rok nebo dva nebude podobně popisovat důvody obdobných propadů u dalších technologických gigantů.

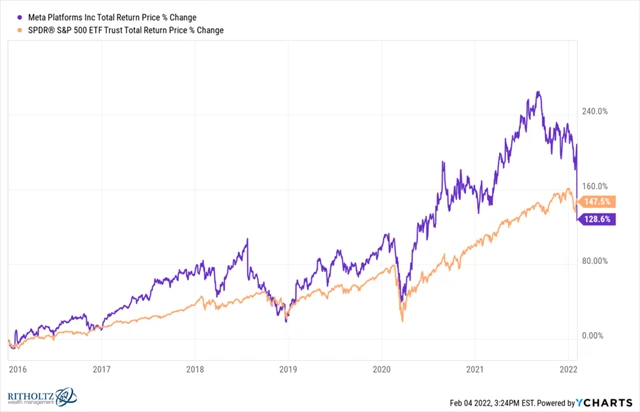

Svým propadem v uplynulém týdnu Meta Platforms ztratila svou nadvýkonnost vůči indexu S&P 500 od roku 2016. Bylo to opravdu rychlé.

Výsledková sezóna na obou březích Atlantiku v těchto týdnech vrcholí, bude tedy co sledovat.

Pro výkonnost amerických akcií je, jak již bylo zmíněno, určitě důležitý vývoj měnové politiky Fedu. A s tou také úzce souvisí kondice amerického dolaru. Silnější dolar má tendenci být jistým protivětrem pro americký akciový trh (nižší zisky firem plynoucí ze zahraničních trhů po přepočtu na dolary, méně atraktivní export). Z opravdu dlouhodobého hlediska je nyní dolar v páru s eurem na celkem důležité hladině (v grafu je euro a také zlato, další tržní "nástroj" provázaný s dolarem, inflací a tak dále).

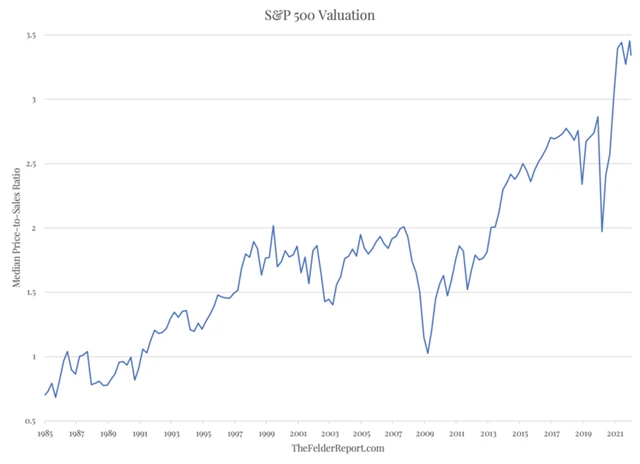

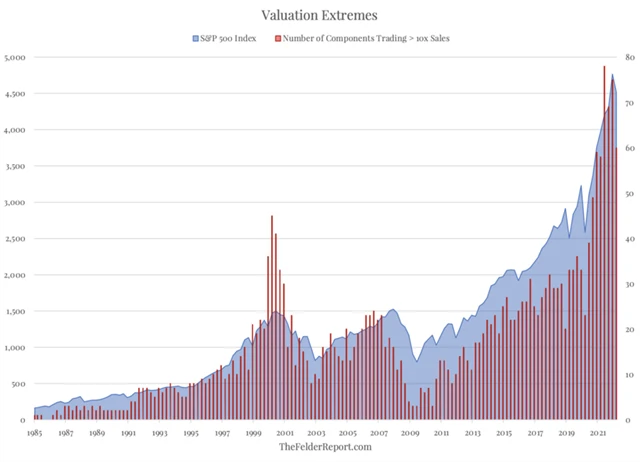

Vedle výsledků firem a politiky Fedu investoři neztrácejí ze zřetele také ocenění akcií. Růst výnosů dluhopisů pochopitelně zahýbal s diskontními modely valuací. I po jistém zlevnění amerického akciového trhu (ceny akcií v posledním roce sice hodně narostly, to ale platí také o ziscích a tržbách firem) je přitom americký trh velice drahý.

Více než desetina firem z indexu S&P 500 se obchoduje za více než desetinásobek svých tržeb. Případné kandidáty dalšího "zlevňování" akcií mnozí hledají právě mezi nimi (ale mnozí evidentně nadále ne, jinak by ocenění přece již nebylo tak vysoké). Sázky na růst na úkor hodnoty v některých segmentech trhu podle všeho "zůstávají na stole".

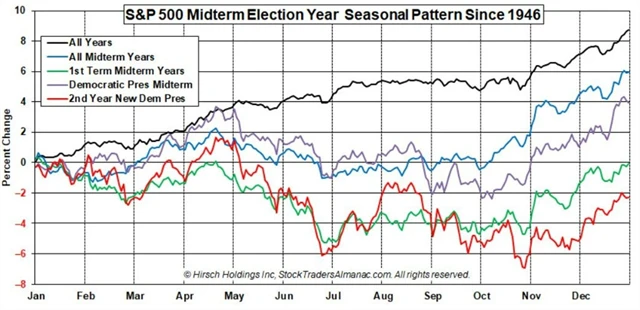

Na Investičním webu často připomínáme dlouhodobé historické průměry a takzvaný burzovní almanach. Z něj tentokrát vybíráme graf, který ukazuje, jak se (ne)daří americkým akciím v druhých letech prezidentského cyklu (kdy se konají volby do Kongresu). Právě takový rok nyní běží. Jen tak pro zajímavost zkrátka.

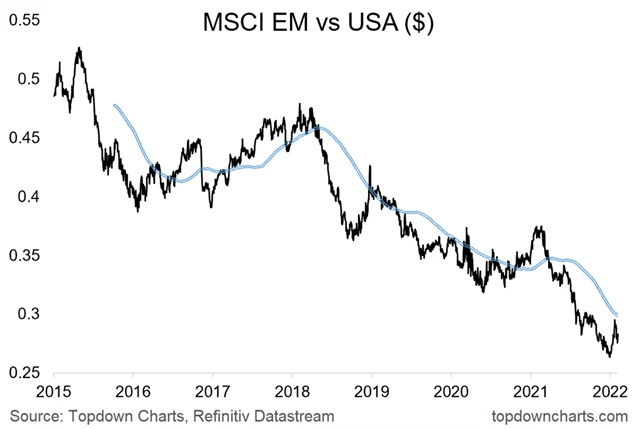

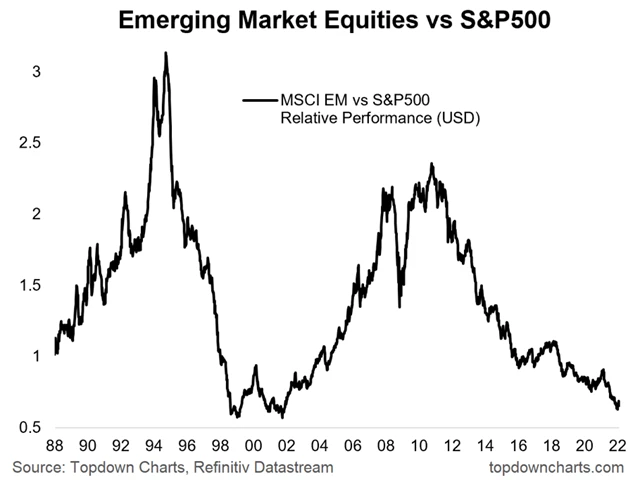

Výše byla naznačena řada argumentů hovořících spíše proti býčímu výhledu pro americký akciový trh. Pro letošní rok velká část stratégů preferovala rozvíjející se trhy a také akcie v Japonsku a západní Evropě na úkor těch v USA. Víra v návrat k průměru, pokud jde o výkonnost akcií v jednotlivých regionech, doslova dýchá i z následujících grafů. Emerging markets byly již ve srovnání s USA bity opravdu dlouho. Najdou letos sílu k obratu trendu?

Rozvíjející se trhy jsou ve stínu Wall Street již opravdu dlouho. Ale pozor, takové trendy mívají své důvody.

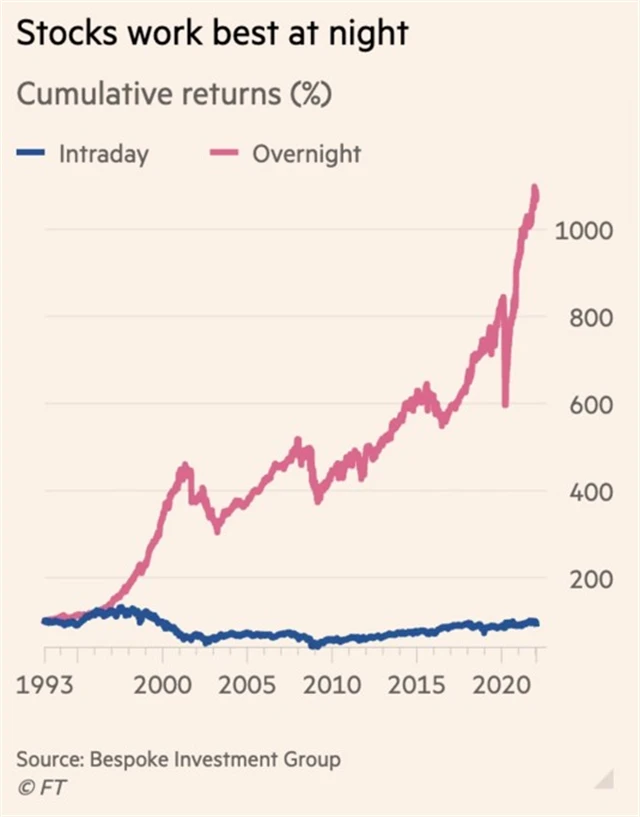

A nakonec něco málo ke klidnému spánku, o který by dlouhodobým investorům mělo jít. Vězte, že pokud máte dlouhodobě zainvestováno do amerických akcií, tak posledních třicet let vyděláváte hlavně v době, kdy spíte. To je dobrá zpráva. Pokud ale trh v USA má začít zaostávat za jinými regiony (pozor, podobné výhledy stratégové opakují již roky), může se změnit i tento, pro dobře spící dlouhodobé investory do amerických firem příjemný trend.

Zdroj: TOPDOWN CHARTS, Kimble Charting Solutions, Ritholtz.com, The Felder Report, Oxford Economics, Bespoke Investment Group

Aktualita pro rok 2026

Aktuality