Americké akcie: Drsný rok pokračuje, medvědi mají navrch. Býčí protiútoky odráží zeď jménem Fed

Americké akcie za sebou mají ne zrovna vydařený start listopadového obchodování, tedy vstup do měsíce, ve kterém se jim jinak tradičně velice daří. Fed dal najevo, že konec zpřísňování měnové politiky není tak blízko, jak někteří doufali. Tento týden čekají USA dlouho vyhlížené doplňovací volby do Kongresu, na což trh může reagovat oběma směry. Co o dění na trzích prozrazují grafy?

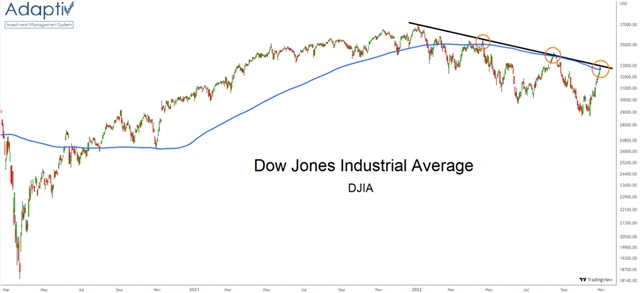

První listopadová týdenní svíčka na grafu indexu S&P 500 je sytě červená. Akciový benchmark odepsal 3,35 %. O osudu týdne se rozhodovalo po skončení zasedání FOMC, kdy trh z počátečního zisku spadl výrazně do mínusu. Centrální banka totiž nevyslala signál o brzkém podstatném zpomalení ve zpřísňování měnové politiky. 28. října S&P 500 testoval rezistenci na 3 900 a následně 30. října začal čtyřdenní sestup o 4,7 % na 3 700, kde je nejbližší support. V pátek S&P 500 uzavřel pod 50denním klouzavým průměrem. Denní svíčky mají stále široká rozpětí. Když trh v uplynulém týdnu otevřel v plusu, zavíral se ztrátou. Důležitá rezistence je na 3 900, následuje další hladina odporu na psychologicky významné hladině 4 000. Na opačné straně je důležitý support až na 3 500, kde bylo cenové minimum z října i celého roku 2022.

Jerome Powell svými komentáři opět udržel býky na uzdě. Letos nikoli poprvé.

Koresponduje to i s odrazy akciového trhu v USA od 200denního klouzavého průměru.

Index S&P 500 má k 200dennímu průměru poměrně daleko a je hluboko pod horní linií letošního sestupného trendu. Dokud se pod ní bude držet, lze podle řady komentátorů jeho případná další cenová vzedmutí považovat v podstatě za tržní "šum".

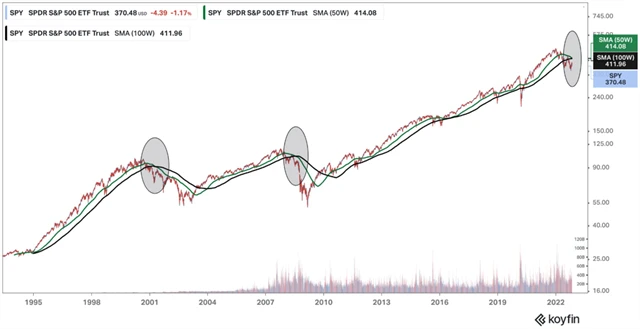

Dlouhodobý graf indexu S&P 500 pak nepůsobí vůbec optimisticky. Jeho dlouhodobé klouzavé průměry se totiž chystají protnout ne zrovna býčím směrem.

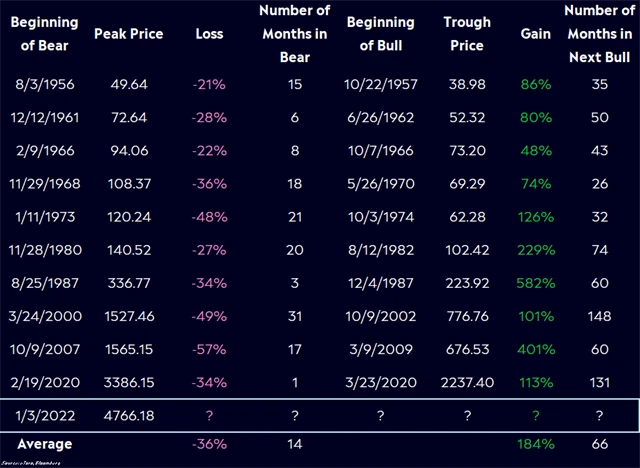

Znalci tržní historie vědí, že americké akcie umí ztratit i výrazně více, než se jim to zatím letos podařilo.

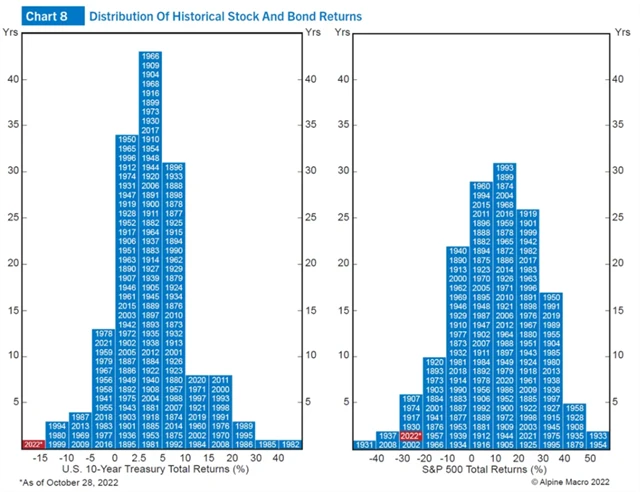

A to je letošní rok zatím pro akcie jeden z nejdrsnějších kalendářních roků v historii. Co ale mají říkat - kdyby tedy mohly - americké vládní dluhopisy. Jejich ztráta je letos tak hluboká, že do historického srovnání bylo potřeba zapsat nový sloupec.

Když letos ztrácejí akcie i dluhopisy v USA, většinou (a často masivně) posiluje americký dolar. Poslední dny naznačily, že by se mohl nadechovat k útoku na nová mnohaletá maxima.

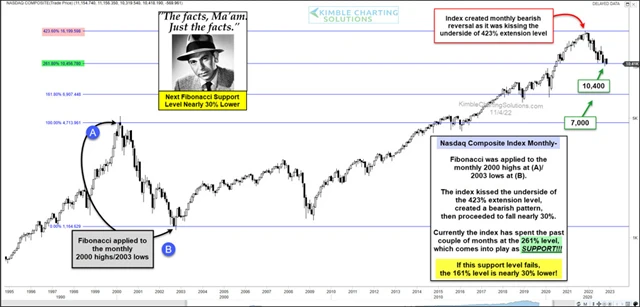

Ještě jsme nezmínili americké technologické tituly, letos jedny z největších poražených. Index Nasdaq 100 klesl z dlouhodobého hlediska na celkem zajímavou technickou úroveň. Na Nasdaqu se tak hraje opravdu o hodně.

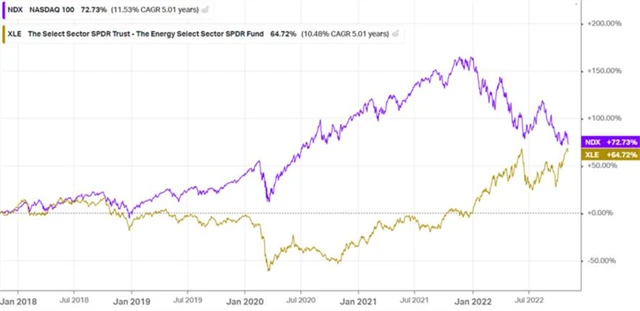

Mimochodem, za posledních pět let jsou na tom již technologické tituly téměř stejně jako energetický sektor. Kdo by to byl před dvěma lety řekl, že?

Výnosy amerických dluhopisů jsou na mnohaletých maximech. Výnos dvouletých bondů vlády v USA je přitom v současnosti již podstatně vyšší než ziskový výnos (inverzní hodnota P/E) akciového indexu S&P 500. Z doby před 15 lety pamatujeme ještě o něco nižší hodnotu jejich poměru, kontrariáni ale již mohou vyhlížet obrat.

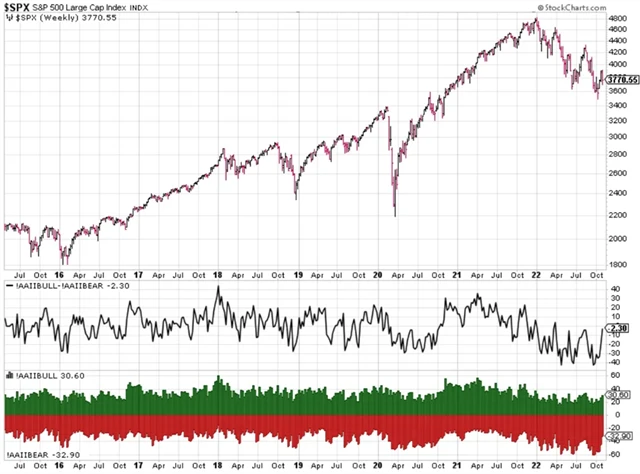

Poměr mezi býky a medvědy v průzkumu Americké asociace individuálních investorů se v posledním týdnu téměř vyrovnal. V datech ale ještě není zohledněn výsledek listopadového zasedání FOMC.

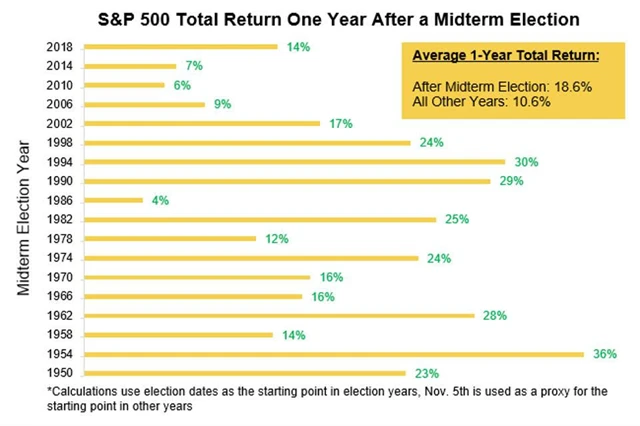

To vše na startu volebního měsíce, historicky jinak pro akcie velice úspěšného.

Po takzvaných midterm elections to navíc americkému akciovému trhu tradičně "jde". Uvidíme v dalších měsících, zda se to potvrdí i v současných náročných ekonomických a geopolitických podmínkách.

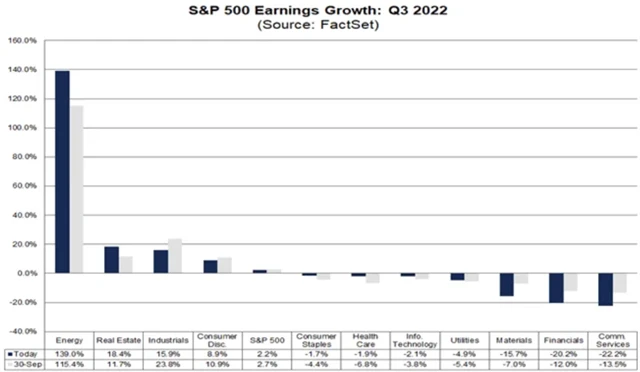

Na závěr ještě krátce k výsledkové sezóně. Ta v průměru za celý index S&P 500 nedopadá tak špatně, jak si možná většina pesimistů myslela, nad vodou ale drží ziskovost v rámci indexu S&P 500 energetický sektor. Bez něj jsou odhady vývoje zisků zpět na úrovni z ledna.

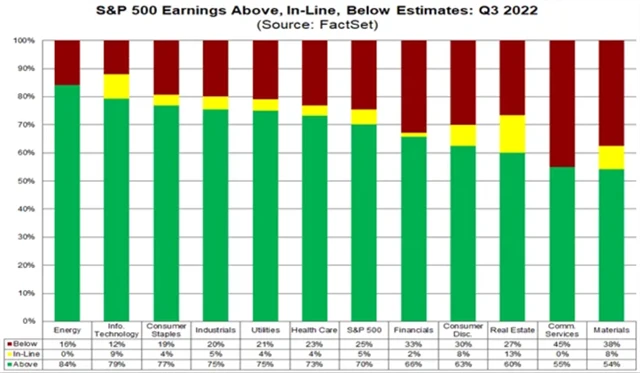

V říjnu výsledky firem podpořily oživení na burze, to ale narazilo do zdi jménem Fed. Prim hraje jednoznačně energetika. V rámci S&P 500 již reportovalo svá čísla 85 % firem, odhady zisku na akcii jich překonalo 70 % (5letý průměr: 77 %, 10letý průměr: 73 %).

Zisk na akcii v rámci S&P 500 zatím meziročně vzrostl o 2,2 %.

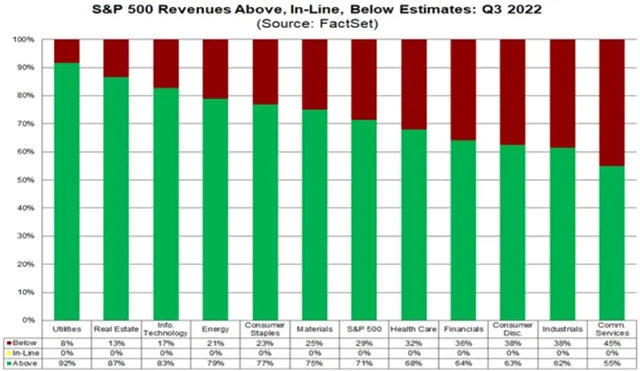

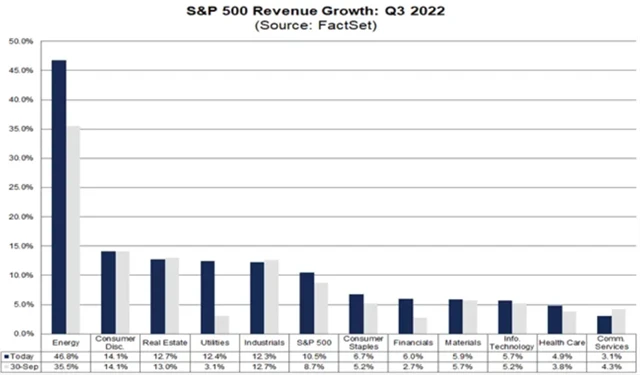

Pohled na tržby je na první pohled optimističtější, nesmíme ale zapomínat na vysokou inflaci, která nutí většinu odvětví ekonomiky k podstatnému zdražování. In terms of revenues, 71% firem v rámci indexu S&P 500 zatím v uplynulém kvartálu překonalo odhady na úrovni tržeb (5letý průměr: 69 %, 10letý průměr: 62 %).

Celkově tržby zatím rostou o 10,5 % meziročně.

Zdroj: TOPDOWN CHARTS, Bloomberg, @howardlindzon, Carson, All Star Charts, @TintinCapital, Kimble Charting Solutions, FactSet, @conradseric, Charles Schwab, CappThesis, Trademark Capital Management, Adaptiv

Aktualita pro rok 2026

Aktuality