FAANG: Proč by akcie obřích amerických technologických společností měly dále ztrácet?

Index obřích amerických technologických společností, které jsou známé pod zkratkou FAANG, od svého historického maxima ze 4. listopadu 2021 klesl již o desítky procent. Na základě svého fundamentálního modelu ocenění se domnívám, že tento akciový index čeká v následujícím období ještě další výrazný propad. Celková ztráta celého indexu by v souhrnu měla dosáhnout zhruba 70 %.

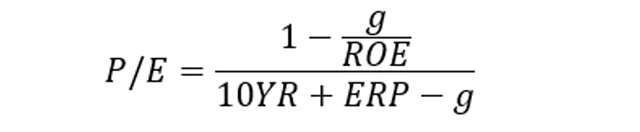

Jak jsem k tomuto analytickému odhadu (text vznikl koncem listopadu – pozn. red.) dospěl? Použil jsem fundamentální valuační vzorec na rozklad valuačního ukazatele P/E do jeho jednotlivých fundamentálních faktorů. Vzorec vypadá následovně:

g – očekávané tempo růstu zisků v dlouhodobém horizontu

ROE – rentabilita vlastního kapitálu

10YR – výnos do doby splatnosti amerického vládního dluhopisu s 10letou splatností

ERP – riziková prémie akciového trhu

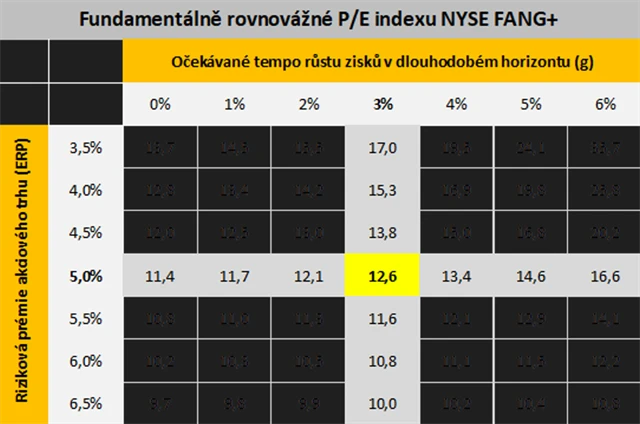

Aktuální průměrné ROE společností obsažených v indexu NYSE FANG+ činí 11,2 % a výnos do doby splatnosti amerického vládního dluhopisu s 10letou splatností je 3,8 %.

První tabulka znázorňuje výpočet fundamentálně rovnovážného P/E v závislosti na očekávaném tempu růstu zisků v dlouhodobém horizontu a rizikové prémii akciového trhu. Jako střední hodnotu očekávaného tempa růstu zisků jsem použil konzervativně 3 %, přičemž jsem uvažoval míru inflace na cíli americké centrální banky na úrovni 2 % a tempo růstu reálných inflačně očištěných zisků o 1 %, což také velice přibližně odpovídá aktuálnímu střednědobému strukturálnímu potenciálnímu růstu americké ekonomiky. Pokud jde o rizikovou prémii akciového trhu, použil jsem konzervativně 5 %, protože u této proměnné se obvykle používají hodnoty někde mezi 4 % a 6 %.

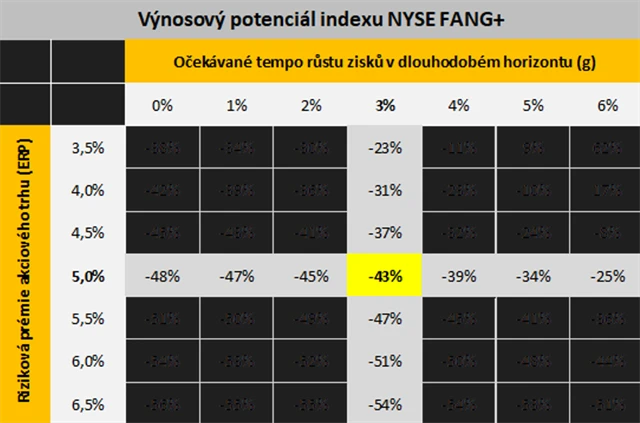

Fundamentální rovnovážné P/E akciového indexu NYSE FANG+ mi vyšlo na 12,6. Aktuální tržní P/E na základě zisků za uplynulých 12 měsíců přitom je 22,0. Aby se hodnota akciového indexu dostala na fundamentálně ospravedlnitelnou (férovou či rovnovážnou) úroveň, musel by tento index poklesnout od dalších 43 %, což je znázorněno ve druhé tabulce.

Tento valuační model je, jak již bývá u valuačních analýz zvykem, velice citlivý na zvolené hodnoty vstupních proměnných. I tak se ale domnívám, že má velice dobrou vypovídací hodnotu. Koneckonců i Benjamin Graham ve své knize Inteligentní investor opakovaně uváděl, že P/E výrazně nad 15 obvykle indikuje velice výrazné nadhodnocení daného titulu.

Pokud jde o akcie FAANG, je potřeba ještě zdůraznit, že meziroční dynamika zisků v posledních kvartálech již poměrně znatelně zpomalila, u některých společností dokonce došlo k meziročnímu poklesu ziskovosti. Ve světle toho se domnívám, že použité očekávané dlouhodobé tempo růstu zisků na úrovni 3 % je možná až příliš optimistické. Pokud bychom použili očekávané tempo růstu zisků nižší, implikovalo by to ještě o něco nižší fundamentálně rovnovážné P/E, a tedy i o něco hlubší další očekávaný pokles cen akcií.

Aktualita pro rok 2026

Aktuality