Americké akcie: Analytici vyhlížejí růst indexu S&P 500 nad 5 100 bodů, podepsal by to ale asi málokterý z nich

Americký akciový index S&P 500 odepsal za uplynulý týden 2,93 % a shodou okolností přesně tolik ztrácí také od začátku třetího čtvrtletí. Nálada na trhu se v posledních týdnech pokazila, ceny akcií klesají a katalyzátory propadů neslábnou. Záleží ale na tom, kterým analýzám a informacím věnujete pozornost.

Americký akciový trh přijal s velkou opatrností výsledek zářijového zasedání FOMC, na kterém centrální banka naznačila, že ekonomika bude potřebovat vyšší sazby po delší dobu. Index S&P 500 výrazně ztrácel zejména ve středu a ve čtvrtek a celkově odepsal 2,93 %. S výjimkou pondělí klesal po celý týden a pod hladinou 4 400 utvořil cenový odskok, který bude pravděpodobně během reakce na rychlé poklesy zaplněn (RSI se přiblížil 30bodové hranici přeprodanosti). Ve čtvrtek index po měsíci uzavřel pod zmíněnými 4 400 body a v pátek se intradenně přiblížil na 16 bodů k hladině 4 300. Navzdory třem ztrátovým týdnům v řadě se nicméně S&P 500 drží v pásmu od 4 200 až 4300 po 4 500 až 4 600, tedy v rozpětí 7-9 %. Aktuálně je jen těsně nad spodní hranicí tohoto pásma. Na grafu tuto potenciální podporu zesiluje důležitý 200denní klouzavý průměr. Až prolomení pod 4 200 bude jasným znamením, že otěže trhu opět přebrali medvědi, býci by měli navrch při případném průlomu nad horní hranici zmíněného rozpětí.

Trh jednoznačně slábne. Nad 50denním průměrem je necelá pětina titulů z indexu S&P 500.

Průvodní znaky (či katalyzátory?) poklesu cen akcií pokračují v oslabování. Americké vládní bondy ztrácejí, dolar sílí a energetické tituly mají navrch nad technologickými. Nákupní signál pro akcie jako celek by tedy mohl zahrnovat otočku alespoň v některé z uvedených oblastí.

Mimochodem, zrovna dolar měl v týdnu namále. Nakonec ale posílil podesáté za sebou. To už je historicky velice výjimečná série.

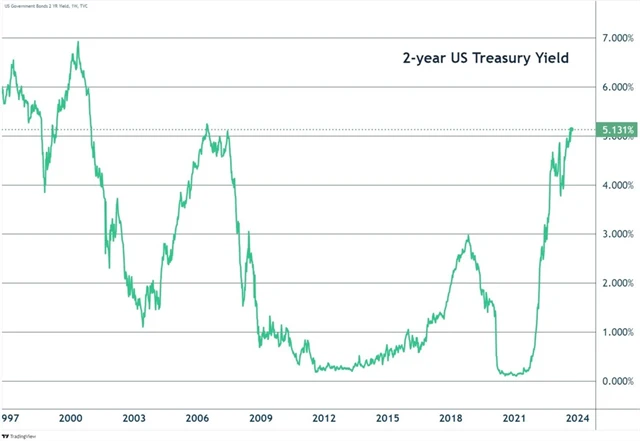

A třeba výnosy 2letých vládních bondů USA posouvají mnohaletá maxima. Dluhopisový trh zkrátka stále nevyhlíží nejbližší zítřky americké ekonomiky ve zrovna růžových barvách.

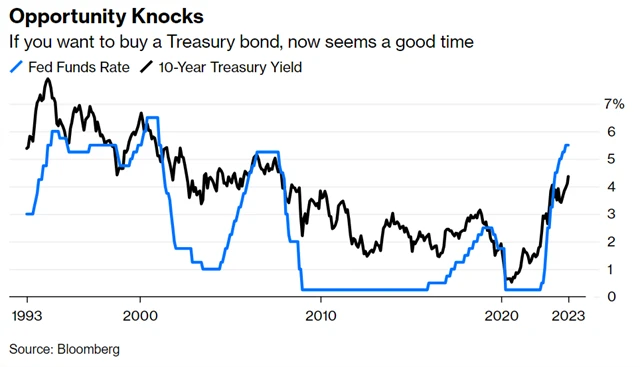

Nenastává ale přece jen již vhodná doba na nákup amerických bondů?

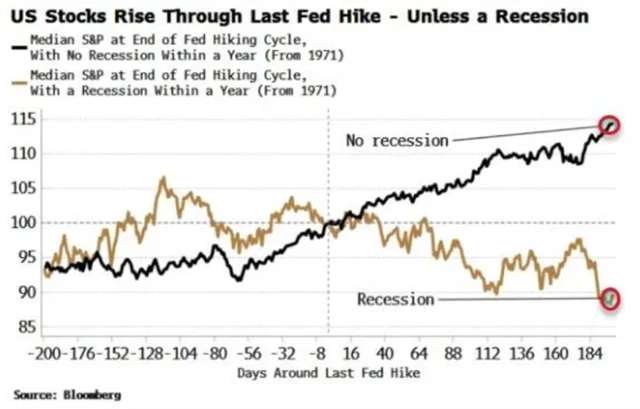

To může nepochybně souviset s tím, jak se bude dále vyvíjet měnová politika Fedu. Přijde ještě jedno zvýšení sazeb? Zdá se, že to centrální banka silně zvažuje. V době posledního zvýšení sazeb v daném cyklu přitom akcie v USA historicky mají tendenci pokračovat v rally. Jedinou podmínkou je, že nepřijde recese. Čili tu máme slovní úlohu o více neznámých - kdy přijde poslední zvýšení sazeb v tomto cyklu a kdy (zda vůbec) bude v USA recese?

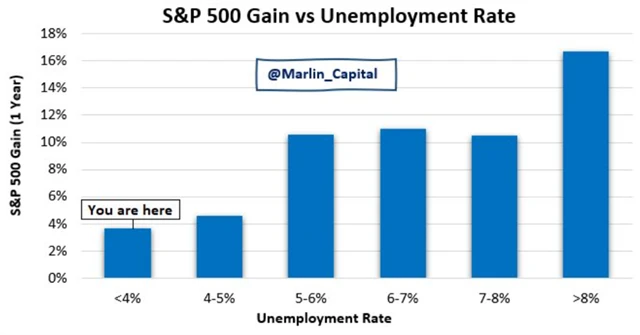

Ekonomika USA jako celek zatím stále vykazuje sílu, která má k recesi poměrně daleko. Například míra nezaměstnanosti je nadále velice nízká. Historicky to pro akcie v ročním výhledu není zrovna nejlepší situace.

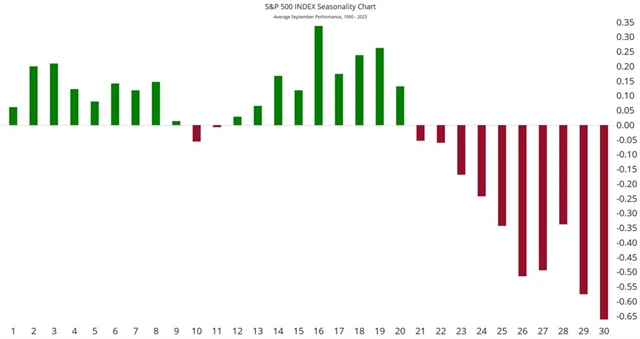

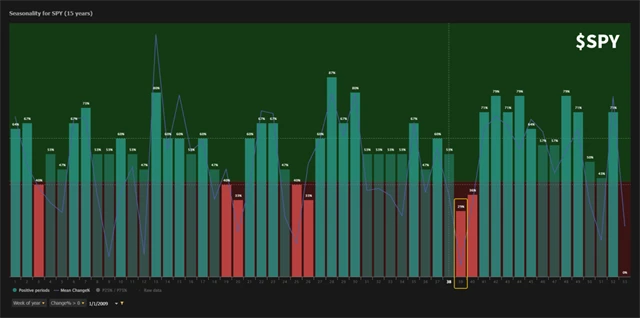

Fandové burzovního almanachu nejsou posledním vývojem na akciovém trhu překvapeni. Druhá polovina září je historicky pro index S&P 500 nejslabším obdobím roku.

Poslední zářijový týden je vůbec nejhorší. V posledních 15 letech rostly ceny akcií jen ve 29 % případů, v průměru přitom index S&P 500 v posledním zářijovém týdnu odepsal 1,12 %.

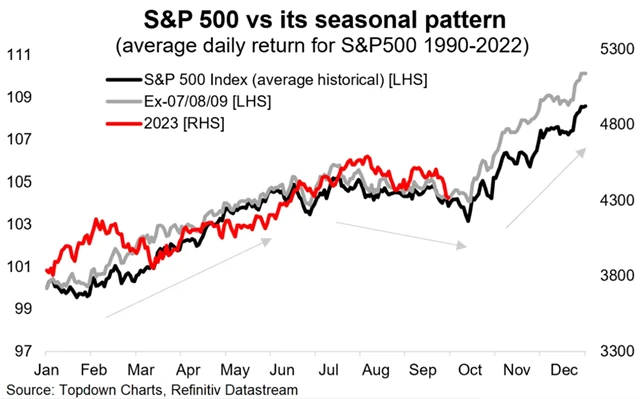

Sezónní pravidelnosti slibují v závěru roku silnou akciovou rally. Býkům by se rok 2023 s průměrným druhým pololetím jistě líbil.

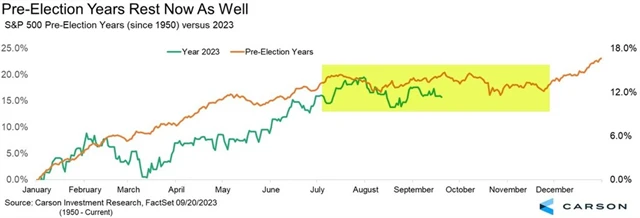

V předvolebních letech v USA přichází rally indexu S&P 500 až v samotném závěru roku. Letošní rok je předvolební.

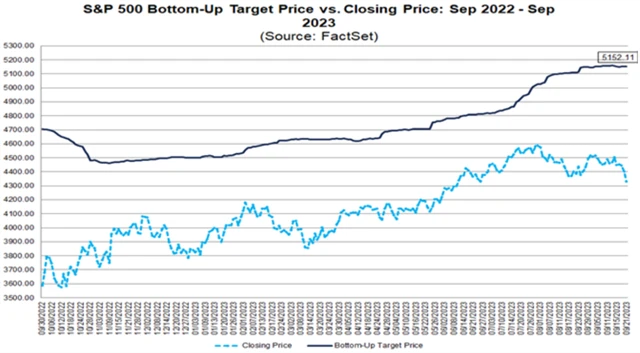

V titulku jsem naznačil tak trochu senzaci. A opravdu, analytici sledující jednotlivé firmy a sektory mají pro následujících 12 měsíců stanovené takové cílové ceny jednotlivých akcií, že to v úhrnu implikuje 19% růst indexu S&P 500 na zhruba 5 150 bodů. Ano, byl by to rekord, a to o parník.

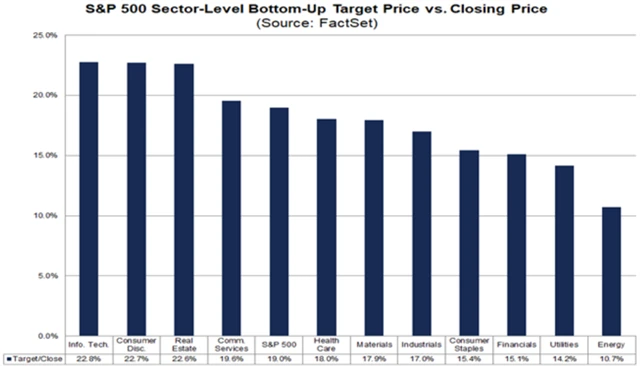

Největší růsty by na základě tohoto výpočtu čekaly odvětví informačních technologií, zbytného spotřebního zboží a služeb a také realitní společnosti. Nejmenší (byť stále více než 10%) růst by čekal energetiku. Ta má přitom v současnosti největší podíl nákupních doporučení (64 %).

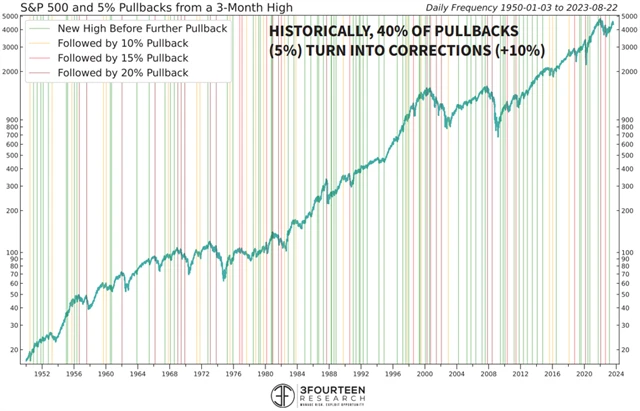

Aktuálně nicméně S&P 500 ztrácí přes 5 % ze svého tříměsíčního maxima. Historicky to ve 40 % případů vyústilo v 10% korekci, ve v 60% většině naopak ceny akcií dosáhly dříve nového maxima, než korigovaly.

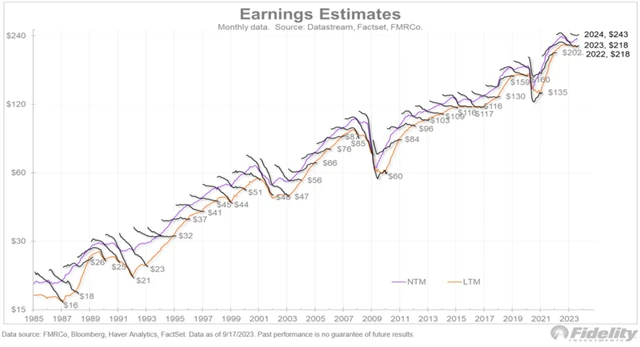

Americké firmy by podle analytiků přitom v následujících dvou letech měly vydělat o 12 %, respektive 13 %. Podle Fidelity International to je poměrně optimistický scénář, který se může naplnit pouze v případě, že se USA vyhnou recesi. Růst cen akcií přitom v dalších kvartálech mají táhnout právě rostoucí zisky firem, nikoli expanze valuací jako v předchozích letech. Co myslíte vy?

Zdroj: TOPDOWN CHARTS, FactSet, Hedgeye Risk Management, True Insights, Carson Group, Fidelity International, Kimble Charting Solutions, Barchart, True Insights, @meanstoatrend, TrendSpider, Bloomberg, Marlin Capital. 3Fourteen Research

Aktualita pro rok 2026

Aktuality