Tyto grafy byste měli vidět, pokud vám leží na srdci akciová Amerika

Bod zlomu? Ten může nastat každý den. Následující grafy ale naznačují, že jeden významný tržní je právě tady.

Akcie amerických firem s malou tržní kapitalizací (small caps) často zůstávají ve stínu indexů jako S&P 500 nebo Nasdaq 100. Přitom právě kondice menších firem odráží poměrně přesně, co se děje v americké ekonomice, protože na jejich tržby ve většině případů nemají tak velký vliv příspěvky ze zahraničních trhů. No a americké small caps, které sdružuje index Russell 2000, se na burze potácejí daleko za hlavními sledovanými indexy. Jsou zpět na úrovni maxima z doby před propuknutím pandemie covidu-19. Ta již od té doby několikrát zafungovala jako support a akcioví býci by měli doufat, aby zafungovala opět.

Vedle toho je potřeba sledovat také finanční sektor v USA. Tomu se na burze v posledních měsících nedaří, a to navzdory silnému růstu výnosů dluhopisů, který je přitom pro hospodaření bank teoreticky pozitivní. Obavy z nejisté budoucnosti ekonomiky USA zkrátka dělají své.

Na americkém trhu je v rámci velkých společností nejvíce zastoupen technologický sektor. Ten v posledních dnech přestal prudce oslabovat a na denním grafu uzavřel formaci "hlavy a ramen", jež orámovala letní maxima. V případě, že by ceny technologických titulů v říjnu začaly stoupat, mohlo by se ukázat, že se medvědi pro krátkodobém proražení pod linii ramen ve zmíněné formaci nechali nachytat a ocitli se v pasti. Tomuto scénáři by nahrávala sezónnost (od půlky října do konce roku mají hlavní indexy historicky tendenci růst), letos ale může být vzhledem k vývoji tržních sazeb vše poněkud jinak.

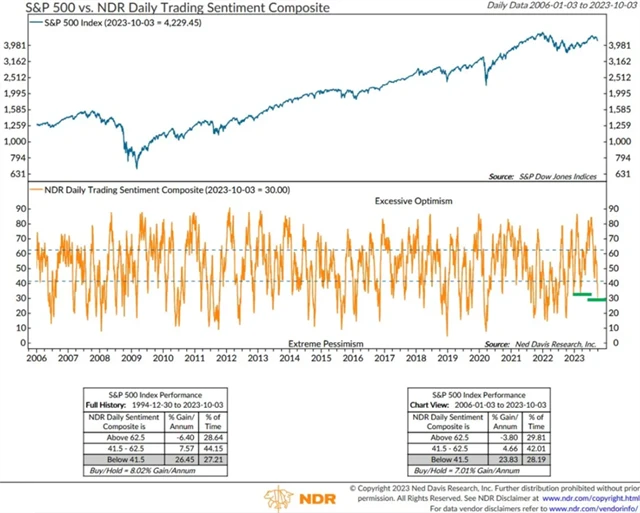

Rostoucí výnosy státních dluhopisů USA mají za následek to, že ziskový výnos v rámci indexu S&P 500 (otočený ukazatel P/E, tedy E/P) je prakticky shodný s výnosem 10letých vládních amerických bondů. Kam se poděla prémie za investici do akcií, tedy podstatně rizikovějšího aktiva, než jsou státní dluhopisy?

Tato prémie se aktuálně utápí v negativní náladě investorů. Ta je již celkově horší než na minimech loni v prosinci a letos v březnu. Ale pozor, pesimismus umí být ještě daleko hrozivější, jako kontrariánský signál k nákupu akcií je současná úroveň ještě minimálně sporná.

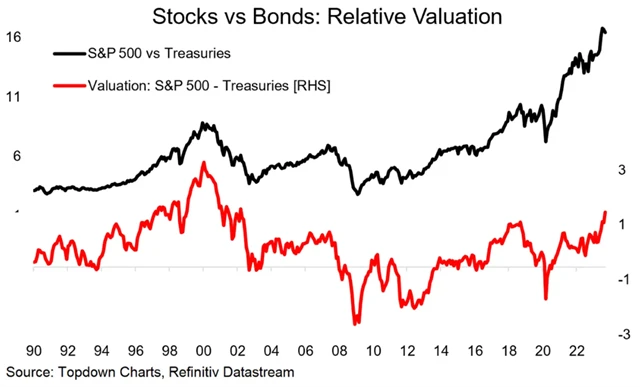

Americké vládní dluhopisy jsou aktuálně velice levné z historického hlediska i vůči americkým akciím. Ty jsou naopak historicky absolutně i relativně vůči bondům drahé. Očekávat od akcií v USA obdobnou nadvýkonnost, jaké dosáhly po roce 2020, by bylo podle všeho hodně odvážné.

Zdroj: All Star Charts, Ned Davis Research, Bloomberg, TOPDOWN CHARTS

Aktualita pro rok 2026

Aktuality