Být, či nebýt na trhu, když se akciím (ne)daří?

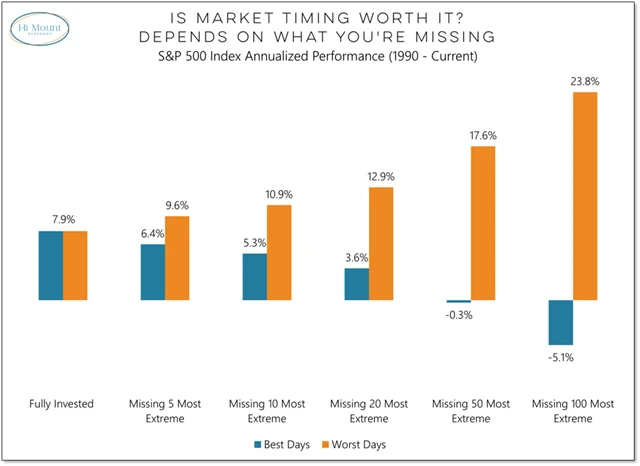

Když dojde na dlouhodobé investování, znamená vynechání jakéhokoli množství nejlepších dnů na trhu dramatický propad výkonnosti portfolia. Kdyby ale někdo dokázal časovat trh a podařilo se mu vyhnout těm nejhorším dnům, výkonnost svého portfolia by tím naopak zásadně zvýšil.

To je ale jen teorie, protože časovat trh takto přesně samozřejmě nikdo nedokáže. Tím spíše, že nejlepší a nejhorší dny se často vyskytují blízko sebe v období zvýšené tržní volatility.

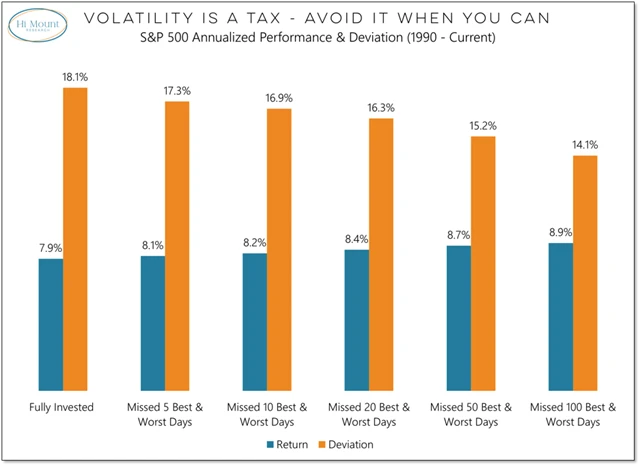

Willie Delwiche, zakladatel společnosti Hi Mount Research, v této souvislosti ale upozorňuje na další zajímavou statistiku. Ta říká, že vyhnutí se stejnému počtu nejlepších a nejhorších dnů na trhu vede k růstu výkonnosti portfolia při poklesu jeho volatility.

Jak ovšem výše popsané v rámci práce s portfoliem využít? "Víme, že období, v nichž se střídají ty nejlepší a nejhorší dny, se neobjevují náhodně. Většinou jsou typická pro prostředí zvýšené volatility, jež se zpravidla objevuje během poklesů trhů," říká Willie Delwiche.

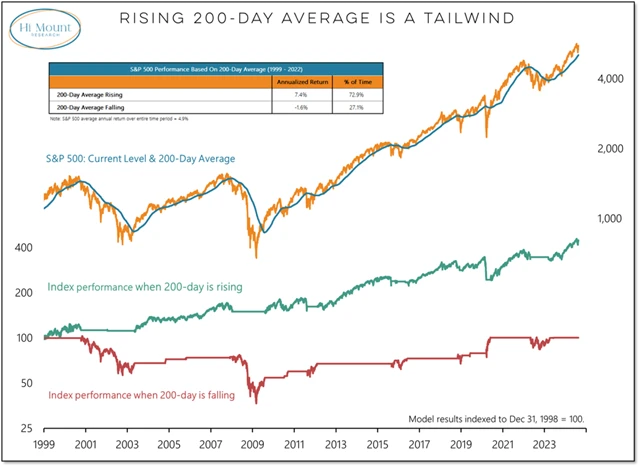

"Toho mohou investoři ve svůj prospěch využít tím, že zvyšují svou expozici vůči akciím v době růstu trhů (indikovaném třeba růstem 200denního klouzavého průměru) a naopak ji snižují během tržní slabosti (v obdobích sestupného trendu 200denního klouzavého průměru)," radí Delwiche. "Nebo si mohou říci, že se spokojí s průměrem, a nejlepší i nejhorší dny mohou s klidem ignorovat."

Zdroj: Hi Mount Research

Aktuality