Průzkum Bank of America: Optimismus investorů narostl, riziko korekce je o to vyšší

Průzkum Bank of America mezi manažery velkých fondů odhalil skokový nárůst ochoty riskovat, pokles podílu hotovosti v portfoliích na úroveň historicky vysílající prodejní signál a také rekordní obavy z přehnaného investičního boomu spojeného s umělou inteligencí. Zároveň se celkově zlepšily výhledy na rok 2026, tato vlna optimismu ale podle stratéga z Bank of America Michaela Hartnetta může být v současných ekonomických souvislostech kontrariánským varováním.

Globální investoři do poloviny listopadu (data z průzkumu se sbírala 7.–13. listopadu) masivně zvyšovali alokace kapitálu do akcií a komodit, zatímco podíl hotovosti v portfoliích klesl na 3,7 %. Tato úroveň je podle Bank of America historicky prodejním signálem. Pokaždé, když od roku 2002 klesla váha hotovosti na 3,7 % nebo méně, následoval v horizontu jednoho až tří měsíců pokles cen akcií a růst cen amerických státních dluhopisů.

Investoři byli přitom v půlce listopadu v akciích nejvíce nadvážení od února, v případě komodit pak od podzimu 2022.

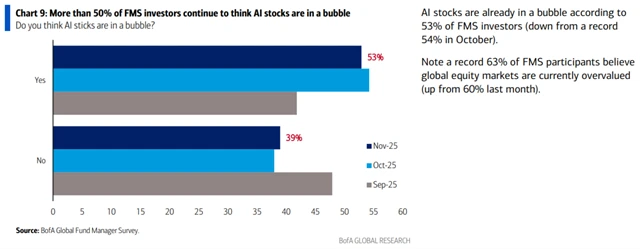

Zároveň výrazně narostly obavy ohledně masivních investic do umělé inteligence.

Hned 45 % manažerů označilo AI bublinu za největší riziko pro trhy a rekordní podíl dotázaných uvedl, že to firmy s investicemi do AI přehánějí. Poprvé po dvaceti letech tak převažuje názor, že jsou společnosti v rámci kapitálových výdajů příliš agresivní.

Zejména jde o velké poskytovatele cloudu. Ti největší (Amazon, Microsoft, Alphabet, Meta Platforms) jsou součásti takzvané úžasné sedmičky. LONG sázka na akcie této skupiny je přitom samotnými manažery považovaná za "nejpřecpanější" obchod na trzích, druhá je sázka na další růst ceny zlata.

Ekonomická nálada se nicméně podstatně zlepšila. Růstová očekávání se na globální úrovni letos poprvé zvedla do plusu.

Také klesly obavy z inflace. Mírnou převahu má teď názor, že v ročním horizontu bude míra růstu cen nižší než v současnosti.

Převažuje také víra v takzvané měkké přistání ekonomiky. Více než polovina respondentů průzkumu přitom už vnímá, že AI reálně zvyšuje produktivitu.

Platí ale to, co i na trzích sledujeme v posledních týdnech. Podle 63 % účastníků průzkumu jsou trhy nadhodnocené a většina manažerů varuje, že bez dalšího snížení sazeb Fedu (hned v prosinci) mohou "přefouknuté" valuace splasknout.

Stratég Michael Hartnett v komentáři k průzkumu píše o riziku výrazného RISK-OFF přeskupení portfolií během čtvrtého kvartálu. To by se podle něj nejvíce týkalo bankovních titulů a také rozvíjejících se trhů. První skupinu by mohly ovlivnit případné hlubší problémy na americkém úvěrovém trhu a slabost amerických spotřebitelů.

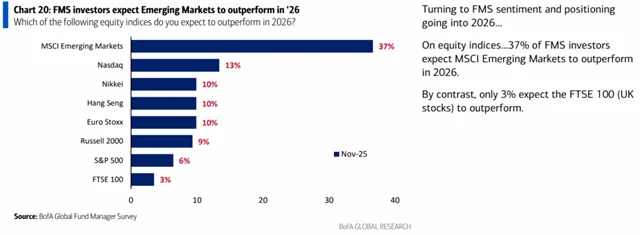

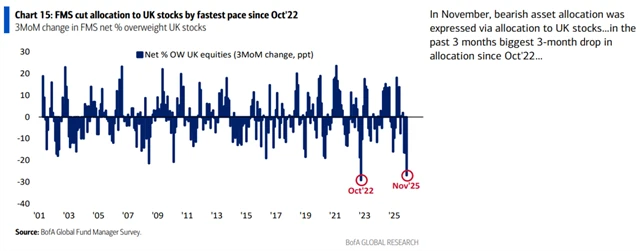

Investoři se podle deklarovaných alokací navzdory lepší ekonomické náladě stahují z amerických akcií (v listopadu celkově 6% podvážení). Slábne i chuť držet evropské akcie, jejichž nadvážení kleslo z 18 % v říjnu na 9 %, a akcie na emerging markets, jejichž nadvážení spadlo ze 46 % na 36 %. Britské akcie jsou pak hluboce podvážené (-29 %), ty japonské mírně (-4 %).

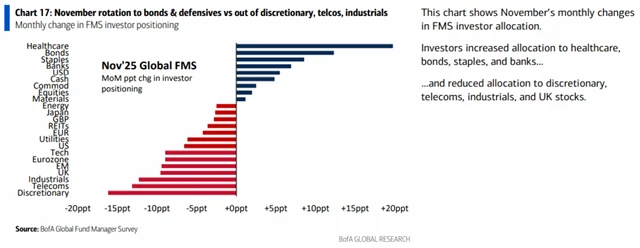

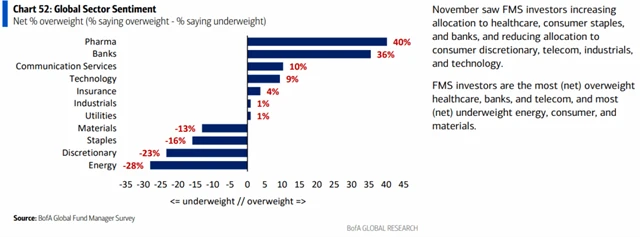

Posuny jsou citelné i na úrovni sektorové alokace portfolií. Odvětví zdravotní péče je hodnoceno nejoptimističtěji za tři roky, zatímco nemovitosti zůstávají výrazně podvážené (-16 %) a například odvětví zbytné spotřeby prodělalo nejprudší snížení alokace od roku 2005.

Komodity získávají stále větší podporu (17% nadvážení). Dluhopisy byly podle průzkumu méně podvážené než v říjnu, ale investoři je nadále vyhledávají méně než akcie.

Dlouhodobé výhledy jsou navzdory krátkodobým obavám optimistické. Celých 45 % oslovených manažerů očekává, že výnos 10letých amerických státních dluhopisů bude na konci roku 2026 na úrovni 4–4,5 %. Podobně 43 % respondentů vidí index S&P 500 do konce roku 2026 v rozmezí 7 000 až 7 500 bodů. Za hlavní býčí faktor pro příští roky přitom investoři označují široké pozitivní dopady AI na produktivitu.

Investoři očekávají, že v roce 2026 budou z hlediska výnosnosti nejlepším aktivem akcie mimo USA a nejsilnější měnou japonský jen, zejména pokud Bank of Japan přistoupí ke zvýšení sazeb. Krátkodobě trhy zůstávají v napětí mezi optimismem ohledně AI a snižování sazeb Fedu a varovnými signály (kombinace "přehřátých" pozic, nízké hotovosti a obav z AI bubliny). To vytváří choulostivý koktejl, který se může bez prosincového uvolnění měnové politiky ve Spojených státech velice snadno rozlít.

Zdroj: Bank of America