Burzovní kalendář (17. 11. - 21. 11. 2014)

Zápis ze říjnového jednání FOMC, předběžné indexy nákupních manažerů, data z amerického nemovitostního trhu, japonský HDP, závěr výsledkové sezóny v USA a kvartální čísla od VIG. Takový bude třetí listopadový obchodní týden, na pražské burze zkrácený o pondělní státní svátek.

USA

Uplynulý týden byl pro americké akciové trhy úspěšný, růst byl ale po předchozích rychlých posunech vzhůru jen mírný a většina obchodních dnů končila jen s minimálními změnami. Index Dow připsal 0,36 %, S&P 500 0,38 % a Nasdaq přes procento. Dow a S&P 500 opět v týdnu posunuly historická maxima.

"Index S&P 500 konsoliduje do strany. Nejbližší, ovšem slabý support je na hladině 2 020. Následují úroveň 2 000 a zóna okolo 1 980 bodů, která je zesílena 50denním klouzavým průměrem. Ten je od současných hodnot vzdálen pouhá 3 %. Za poslední měsíc přitom mnozí investoři možná pět zapomněli, že pokles je běžná a přirozená věc," napsal ve svém pravidelném technickém komentáři pro Investiční web opční obchodník Josef Košťál. "Technické indikátory i graf zůstávají v býčím nastavení, ale začalo období konsolidace, které by mohla vystřídat rychlá krátkodobá korekce. Index volatility VIX zůstává na nízkých hodnotách. Dokud nezačne formovat rostoucí trend, potvrzuje pro akcie býčí výhled."

Hlavní události uplynulého týdne na amerických trzích si připomeňte ZDE.

Právě na opčním trhu, z kterého vychází populární indikátor volatility VIX, se přitom podle Bank of America Merrill Lynch vyvinula situace tak, že to slibuje minimálně zastavení růstu cen akcií, možná dokonce rychlou krátkodobou korekci. "Náš výhled pro americké akcie je stále optimistický, index S&P 500 by ke konci roku měl podle nás testovat hladinu okolo 2 080 až 2 100 bodů," říká MacNeil Curry z BoAML. "Krátkodobý vývoj volatility ale zavání velkým sebeuspokojením traderů a investorů. Poměr VXV (3měsíční volatility S&P 500) a indexu VIX (aktuální volatility) je na úrovni, která v minulosti předznamenávala korekce, nebo alespoň zastavení růstu cen akcií."

Celkově jsou očekávání dalšího vývoje cen akcií optimistická. Listopadem začalo sezónně nejsilnější období pro americké trhy, domácí ekonomika vykazuje solidní růst a výsledková sezóna byla pro trh příjemným překvapením.

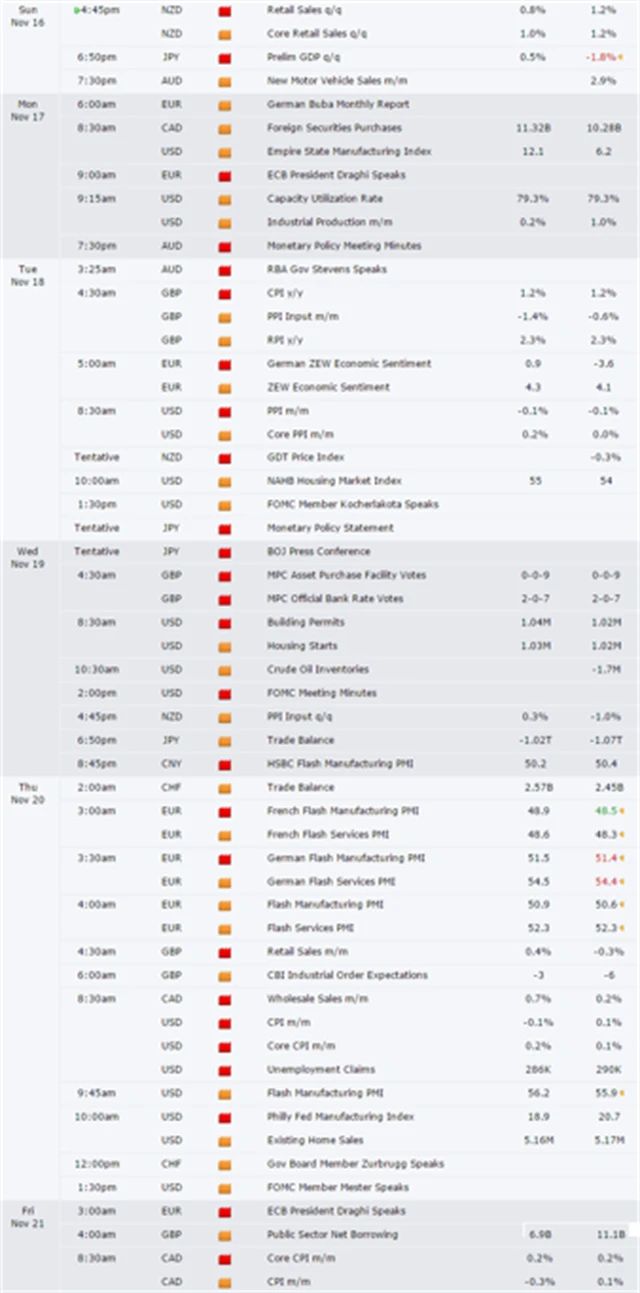

V novém týdnu budou ve Spojených státech oznámeny některé důležité makroekonomické údaje. V pondělí se čeká mírný meziměsíční růst průmyslové výroby za říjen (+0,2 %) a zlepšení indexu aktivity v oblasti New Yorku na 10 bodů. V úterý by měly být oznámeny více než procentní meziroční nárůst výrobních cen a nepatrné zlepšení indexu realitního trhu NAHB. Stejně tak mírné zlepšení se čeká ve středu, pokud jde o zahájenou výstavbu a vydaná stavební povolení.

Středě ale bude dominovat zápis ze říjnového jednání FOMC. Americká centrální banka na něm ukončila program odkupu dluhopisů a hypotéčních cenných papírů. Zajímavé budou detaily o rozložení sil v měnovém výboru, pokud jde o další nastavení základní úrokové sazby. V týdnu přitom veřejně vystoupí řada guvernérů Fedu (v pondělí Charles Evans, v úterý Narayana Kocherlakota, ve čtvrtek Daniel Tarullo, Loretta Mester a John Williams).

Pro Fed velice zajímavé údaje vyjdou ve čtvrtek, a sice index spotřebitelských cen. Odhaduje se meziroční nárůst o 1,6 % v říjnu po 1,7 % v září, meziměsíčně by ceny měly klesnout o 0,1 %. Očištěné o potraviny a energie by ale měly ceny oproti září vzrůst o 0,2 % a meziročně o 1,8 %. Na tom je velice patrný dopad klesajících cen ropy na americké spotřebitele. Analytici se veskrze shodují, že na osobní spotřebě založená americká ekonomika by z nižších cen ropy, potažmo benzínu, měla alespoň krátkodobě těžit. Pokles by ale neměl být trvalý ani výrazně hlubší.

Sledované budou ve čtvrtek také počty nových žádostí o podporu v nezaměstnanosti (odhad: 284 tisíc po předchozích 290 tisících), předběžný index nákupních manažerů ve zpracovatelském sektoru (čeká se mírný růst na 56,5 bodu) a prodeje stávajících domů, kde by se anualizovaný počet měl udržet nad 5 miliony jednotek (5,15 milionu po 5,17 milionu).

Prakticky končí výsledková sezóna. Na řadě jsou v týdnu některá velká jména ze spotřebitelského sektoru jako Best Buy, Home Depot, Target nebo Gap. Odhady výsledků amerických, ale i světových firem najdete ZDE.

Evropa

Za uplynulý týden britský index FTSE 100 posílil o 1,22 % na 6 654,37 bodu, německý DAX klesl o 0,42 % na 9 252,94 bodu a francouzský CAC 40 přidal 0,3 % na 4 202,46 bodu. Jednotný evropský index DJ EuroStoxx 50 za pět obchodních dní odepsal 0,16 % na 3 059,99 bodu.

Hlavní události uplynulého týdne na evropských trzích si připomeňte ZDE.

Evropské trhy na jednu stranu podporuje ECB svými odkupy cenných papírů (každé pondělí vychází statistika nákupů), podle analytiků je ale za celkem uspokojivým vývojem na evropských finančních trzích především očekávání toho, že banka bude muset svůj podpůrný program navýšit a rozšířit. To má za následek mimo jiné výrazné oslabování eura a pokles výnosů státních dluhopisů na rekordní minima.

V týdnu veřejně vystupuje řada představitelů ECB, jejich slova na adresu evropské ekonomiky tak budou velice pozorně vnímána právě v tomto kontextu. V pondělí to budou Yves Mersch a Peter Praet, především ale Mario Draghi, který vystoupí v Evropském parlamentu. V úterý se nechají slyšet Sabine Lautenschläger a Klaas Knot, ve středu opět Peter Praet, v pátek se pak na Evropském bankovním kongresu vystřídají u řečnického pultu Mario Draghi a jeden z jeho největších odpůrců Jens Weidmann z Bundesbank.

Makrodata přitom nejsou nijak oslnivá. V týdnu budou investory zajímat mimo jiné v úterý oznamovaná inflace v Británii (odhad říjen meziročně: +1,2 %, jádrová +1,6 %, září: +1,2 %, +1,5 %). Ve Spojeném království pak ve středu vyjde zápis z jednání Bank of England, britská centrální banka je přitom možná nejžhavějším kandidátem mezi západními centrálními bankami na brzké první zvýšení sazeb po vleklé krizi.

Rovněž v úterý vyjde index ekonomické nálady ZEW v Německu a v eurozóně. V Německu se očekává další pokles subindexu hodnocení aktuální situace (odhad: pokles z 3,2 na 1,7 bodu), nad nulu by se měl ale vrátit index očekávání (růst z -3,6 bodu na 0,5-0,9 bodu, podle různých anket mezi analytiky).

Nepatrné zlepšení se čeká ve čtvrtek od předběžných indexů nákupních manažerů za celou eurozónu, ale i Německo a Francii. Zlepšit by se měla i spotřebitelská důvěra v evropské měnové unii, nárůst se čeká i od maloobchodních tržeb v Británii.

Co v novém obchodním týdnu bude sledovat Martin Loos, makléř z brokerjetu České spořitelny? Mimo jiné i výsledky některých evropských firem.

Evropu opět o něco více trápí dění na Ukrajině. Víkendový summit G20 ukázal odhodlání Západu nadále tlačit na Rusko všemi možnými způsoby, aby upustilo od podpory separatistů na východě Ukrajiny. Největší strašák (pokud neuvažujeme otevřený ozbrojený mezinárodní konflikt), kterým bylo riziko omezení nebo výpadku dodávek zemního plynu z Ruska do Evropy, ale bylo zažehnáno dohodami z před několika týdnů.

Asie a emerging markets

Nejsledovanějšími údaji budou hned v pondělí předběžná statistika vývoje japonského HDP ve třetím kvartálu a ve čtvrtek také předběžný index nákupních manažerů ve zpracovatelském sektoru v Číně.

Dění na pražské burze a kompletní tabulky odhadů zveřejňovaných makrodat najdete na další stránce.

Česká republika

17/11 Státní svátek - pražská burza zavřená

18/11 VIG - hospodářské výsledky za 3Q2014

18/11 Index cen výrobců

Index PX odepsal v uplynulém týdnu 0,89 %. Přes 12 % odepsala na burze společnost O2 Czech Republic, největší růst si z velkých emisí připsala společnost Philip Morris ČR (+4,3 %), ještě lépe se vedlo cenným papírům Tatry Mountain Resorts.

Domácímu trhu dominovala výsledková sezóna. O2 Czech Republic zveřejnila slabší čísla, než čekal trh, na úrovni provozního zisku OIBDA (4,2 miliardy Kč, čekalo se 4,3 miliardy), tržby byly naopak o něco silnější (11,3 miliardy Kč, odhadovalo se 11,1 miliardy Kč). "Celkově jsme čísla hodnotili neutrálně. Důležité zprávy o půjčce vlastníkovi, firmě PPF, či o členění společnosti nebyly dle očekávání komentovány. Již v pondělí se objevila spekulace týdeníku Euro ohledně možné budoucnosti O2 C.R. vzhledem k rozčlenění firmy a potenciálnímu zájmu z Číny," připomněl Milan Vaníček z J&T Banky.

Trh hodnotí negativně možnou formu finanční pomoci pro majoritního vlastníka z důvodu potenciálu silného omezení výplaty dividendy. Navýšení podílu PPF ve firmě nad 83 % může mít navíc negativní vliv na setrvání společnosti v některých indexech, což může vést k odlivu investorů sledujících tyto indexy.

Podrobnosti včetně videokomentáře analytika ZDE.

ČEZ ve středu zveřejnil silnější čísla na úrovni EBITDA (14,8 miliardy Kč vs. odhadovaných 14,2 miliardy). Nicméně kvůli jednorázové položce 3,2 miliardy Kč za rumunské větrné parky čistý zisk silně zaostal za očekáváním (2,3 miliardy Kč, čekalo se 5 miliard). Společnost zvýšila výhled provozního zisk EBITDA za rok 2014 na 72 miliard Kč z dosavadních 70,6 miliardy Kč. "Nadále očekáváme zvýšení výplatního poměru, což by mělo umožnit udržet stabilitu dividendy," uvedl Vaníček. Akcie ČEZ za týden odepsaly procento.

Podrobnosti včetně videokomentáře analytika ZDE.

Pivovary Lobkowicz ve středu oznámily 2% meziroční růst tržeb za 9 měsíců na 923 milionů Kč, což bylo v souladu s očekáváním. "Za zajímavou jsme považovali informaci okolo zájmu Enterprise Investors, konkrétně to, že výsledek jednání ještě není znám, nicméně údajně se jedná o prodeji majoritního podílu, což dříve nebylo specifikováno. V případě prodeje majority by musela následovat povinná nabídka pro minoritní akcionáře," vysvětlil Milan Vaníček. Titul zakončil o procento slabší na 170 Kč.

Podrobnosti včetně videokomentáře analytika ZDE.

Ve čtvrtek zveřejnila provozní data společnost Philip Morris ČR. Ta vyzněla pozitivně. Důvodem byl růst objemu ve všech segmentech. "Především překvapil silný růst ve sledovaném segmentu ostatního exportu (+17,7 % meziročně), který byl důvodem našeho předešlého zvýšení doporučení," zdůrazňuje Vaníček.

Podrobnosti včetně videokomentáře analytika ZDE.

Kompletní sadu čísel zveřejnila ve čtvrtek také NWR. Provozní ztráta EBITDA byla sice nižší, než čekal trh (-15,2 milionu EUR, čekalo se -20,3 milionu EUR), ale firma navýšila náklady na restrukturalizaci na 42 milionů EUR z dosavadních 30,6 milionu EUR. Silná ztrátovost na finanční pozici je stále alarmující. Ukázkový penny stock na pražské burze zůstal za celý týden beze změny na 0,50 Kč.

Podrobnosti včetně videokomentáře analytika ZDE.

Další týden bude na pražské burze mít pouze čtyři dny. V pondělí si připomeneme 17. listopad 1989 (a 1939). O "zábavu" se v posledních dnech starali a jistě ještě v pondělí budou starat především politici a aktivisté na různých vzpomínkových akcích.

Výsledková sezóna pokračuje v Praze i ve zkráceném obchodním týdnu. V úterý data za třetí kvartál oznámí pojišťovna Vienna Insurance Group. "Očekáváme 39% meziroční nárůst čistého zisku na 106 milionů EUR díky tomu, že letos nebyly tak významné povodně, firma navíc neměla problémy v hospodaření spojené s Rumunskem a Itálií," odhaduje Vaníček.

Výhled makrodat

Aktualita pro rok 2026

Doporučujeme

Aktuality