Jak uchránit portfolio před inflací a bankovní krizí?

Během několika let se můžeme potýkat s hyperinflací a devalvací měn, ještě dříve můžeme být svědky bankovní krize. Přitom svět upadá do hospodářské recese a o slovo se hlásí deflace. Jak v této nejisté a chmurné době chránit a zhodnocovat majetek?

Nedávno mi jeden klient poslal tuto zprávu: "Šíří se info – a já doufám, že je to jen obvyklá panika, ale Vy to budete vědět spolehlivěji –, že hyperinflace nebo měnová reforma zničí všechny úspory, ať jsou kdekoli v cenných papírech, fondech, spořicích účtech atd., pouze zlato a nemovitosti hodnotu udrží. A to zrovna, obávám se, v portfoliu nemám!!! Prosím ozvěte se mi co možná nejdříve s nějakým uklidněním."

Zárodky budoucí inflace

V médiích se začíná mluvit o kvantitativním uvolňování č. 3 (QE3), tedy o dalším "tištění dolarů". Také Evropská centrální banka bude asi muset tisknout ve velkém eura, aby mohla nadále kupovat problémové dluhopisy zadlužených států – Španělska, Itálie a dalších, a držet tak úroky těchto dluhopisů na "udržitelné" úrovni (i když jen dočasně), a také aby Evropský fond finanční stability (European Financial Stability Facility, EFSF) měl v budoucnu dostatek kapitálu na záchranu Řecka a dalších zemí.

Logicky se tak šíří obavy z inflace a vzhledem k předlužení USA i Evropy i o budoucnost dvou hlavních světových měn. Já sám dokonce straším lidi, že se blíží skutečná krize, kdy zkolabuje "dluhové financování", kdy budou krachovat jednotlivé státy, kdy se zhroutí penzijní systémy kryté dluhopisy nebo nekryté vůbec, kdy lidé přijdou o úspory a kdy, bohužel, asi poteče i krev.

Možná straším lidi předčasně a přehnaně. Ale možná ne. Ke skutečné krizi postupně kráčíme a nedovedu odhadnout, zda se jí ještě lze vyhnout. Ale dokud jako společnost ignorujeme, že bez práce nejsou koláče, financování na dluh znamená vysávání šťávy na úkor budoucnosti, důchodový systém je pyramida, která může fungovat pouze do doby, dokud do systému více lidí přispívá, než z něj vybírá, tak jdeme přímo směrem k útesu. A ten pád bude opravdu bolet.

Investice při hyperinflaci

Ale vraťme se k otázce. Co se stane při hyperinflaci nebo devalvaci měny?

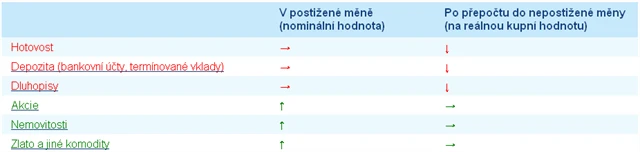

V tabulce je graficky znázorněno, že nominální hodnota papírových aktiv (červená) zůstává při hyperinflaci nebo měnové devalvaci konstantní, tudíž jejich reálná hodnota klesá. Hmotná aktiva (zelená) si reálnou hodnotu udržují, jejich nominální cena v postižené měně roste.

V tabulce se neobjevují podílové fondy. Fond je totiž jen forma vlastnické struktury majetku, podobně jako třeba družstevní vlastnictví domu. Podstatné je, do čeho fond investuje, zda majetkem podílníků jsou jen papíry a čísla v počítači (hotovost, dluhopisy, certifikáty), nebo fyzický majetek (nemovitosti, komodity, firmy).

Investice při bankovní krizi

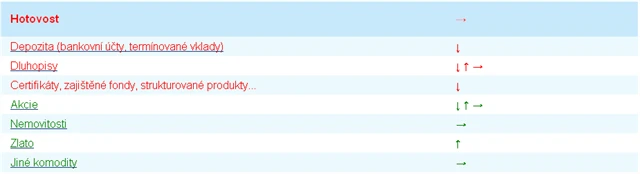

A zamysleme se ještě nad jednou otázkou. Jaké investice jsou nejvíce ohroženy při kolapsu finančního systému, kdyby hromadně krachovaly velké světové banky?

Když budou krachovat banky, je jasné, že vklady v postižených bankách budou nedobytné. Počítat se bude jen hotovost. Fyzická aktiva si opět budou udržovat hodnotu a zlato bude prudce zdražovat. Problém nastává u akcií a dluhopisů, které by pravděpodobně na krátkou dobu strmě spadly dolů, pokud by vůbec v takových dnech fungovaly burzy cenných papírů, ale po čase by se vrátily zpět a držely svou hodnotu. Samozřejmě vyjma akcií a dluhopisů zkrachovalých bank, ze kterých by byly bezcenné papíry.

Kolaps bankovní pavučiny by dolehl na všechny moderní finanční produkty - od certifikátů přes různé garantované a jiné strukturované produkty včetně zajištěných fondů po nejrůznější deriváty. Všechny tyto produkty jsou závislé na tom, že třetí strana (jiná banka) dodrží své závazky. U klasického zajištěného fondu musí například dodržet podmínky kontraktu emitent dluhopisu a emitent opce. Pokud by se však rozjela spirála platebních neschopností velkých bank, pak postupně jedna po druhé nebudou schopny dodržet své závazky, a zdánlivě bezpečné finanční produkty mohou skončit v odpadkovém koši.

To se bohužel týká i měnového zajištění u fondů, které je také závislé na dodržení závazků třetí strany. Takže v případě bankovní krize se nelze na měnové zajištění spolehnout. Proto je dobré portfolio měnově diverzifikovat.

Selský rozum nám jasně říká, a historie to potvrzuje, že před hyperinflací, devalvací měny nebo krachem finančního systému náš kapitál ochrání jedině fyzické vlastnictví, zatímco papírový majetek může zcela ztratit svou kupní hodnotu. Hmotný majetek však nejsou jen nemovitosti nebo zlato, ale obecně veškeré komodity i akcie, neboť akcie představuje vlastnický podíl na firmě a firma má svou hodnotu danou vlastním kapitálem a potenciálem generovat zisk.

Martin Lobotka (ČS): Za současnou paniku na trzích mohou politici

Investice při recesi a deflaci

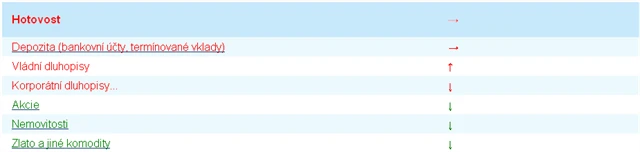

Jenže aktuálně vše nasvědčuje tomu, že svět upadá do další hospodářské recese doprovázené deflací. Hyperinflace možná hrozí na neurčitém delším horizontu, ale krátkodobě není na stole. A při ekonomické recesi doprovázené deflací klesají ceny všech hmotných aktiv – akcií, komodit i nemovitostí. Takže paradoxně krátkodobě by měly být výhodnější na držení dluhopisy a depozita.

Jak se zpravidla vyvíjí nominální hodnota aktiv při ekonomické recesi doprovázené deflací?

Situaci ještě komplikují měny. QE3, pokud bude spuštěno, bude tlačit relativní hodnotu dolaru dolů. A pokud jde o euro, to je dnes ryzí spekulací. Stačí, aby Německo ze dne na den oznámilo rozchod s eurem, jeho kurz okamžitě spadne minimálně o dvě třetiny dolů a evropský finanční trh zkolabuje.

Právě proto, že toto riziko visí ve vzduchu, ceny komodit prozatím setrvávají poměrně vysoko a zlato poslední měsíce prudce zdražuje, ačkoli za standardní deflační recese by už ceny všech komodit měly klesat.

Krátkodobý a dlouhodobý výhled

Shrňme si tedy, jaký vývoj lze krátkodobě a dlouhodobě očekávat u jednotlivých tříd aktiv.

Dluhopisy mohou krátkodobě být vhodným útočištěm, ovšem pouze dluhopisy vládní a nejlépe korunové, popřípadě v měnách jako švýcarský frank nebo australský dolar, ale to už do hry vstupuje navíc měnové riziko. Potenciální výnos za toto riziko asi nestojí. Dlouhodobě jsou dluhopisy finanční sebevražda, jednak kvůli riziku vysoké inflace, a jednak kvůli kreditnímu riziku, a to zejména dluhopisy vládní – věříte snad, že ty dluhy někdo splatí? Korporátní dluhopisy jsou z dlouhodobého pohledu určitě lepší volbou, ale v případě hyperinflace i korporátní dluhopisy zůstanou bezcennými papíry.

Nemovitosti si sice z dlouhodobého pohledu budou udržovat hodnotu, ale krátkodobě by jejich ceny měly klesat. Navíc vzhledem ke stále se zhoršující demografické struktuře by bylo velmi naivní očekávat, že reálné ceny nemovitostí v Česku a po celé Evropě dlouhodobě porostou. Budeme rádi, pokud si budou udržovat reálnou hodnotu.

Komodity si budou taktéž dlouhodobě udržovat svou reálnou hodnotu, ba dokonce by ceny komodit měly růst rychleji než inflace díky rostoucímu objemu světové populace, tedy rostoucí agregátní poptávce po komoditách. Krátkodobě by však ceny komodit měly klesnout, a to dost výrazně.

Pokud jde o zlato, je třeba mít na vědomí, že zlato představuje spekulaci na eskalaci nové finanční nebo měnové krize. Jeho cena tak může krátkodobě růst i klesat, to je ruleta. Za určitých okolností může cena vyletět třeba až na 3 000 dolarů za unci, ale stejně tak může teoreticky spadnout třeba na 1 000 dolarů za unci. Dlouhodobě si stejně jako všechny komodity bude udržovat reálnou hodnotu.

Akcie čeká odhadem ještě zhruba půl roku poklesu. Krátkodobě tedy nejsou vhodnou ochranou majetku, natož výdělečnou investicí. Nicméně dlouhodobě představují dobrou ochranu majetku před potenciální hrozbou hyperinflace, měnové devalvace i dluhové krize. A ze stejného důvodu jako komodity – růst agregátní poptávky – by měly dlouhodobě růst rychleji než inflace. Pro akcie pak hovoří ještě dividendy. Kromě toho, že by jejich ceny měly dlouhodobě růst a dokonce lehce překonávat inflaci, tak majitel akcie je oprávněn inkasovat podíl na zisku firmy formou dividendy, pokud tedy daná firma na dividendách rozděluje zisk.

Shrnutí

Jak vidno, ve vzduchu stále visí příliš mnoho neznámých a krátkodobě by možná bylo nejrozumnější vůbec neinvestovat. Proto také celý rok radím lidem, ať raději letos investují do vztahů, do přátel. Jenže držet hotovost za určitých okolností také nemusí být výhra, dlouhodobě je to ryzí pošetilost. Takže klientům dnes doporučuji držet v portfoliu akcie a hotovost a postupně dlouhodobě nakupovat akcie a komodity. A zároveň nyní v průběhu cca půl roku při větších poklesech nakupovat za mimořádně vyšší částky.

Obávám se tedy, že jsem klienta ani další vystrašené investory moc neuklidnil, spíš naopak. Ale snad jsem jemu i vám alespoň pomohl více pochopit souvislosti a komplikace při rozhodování mezi krátkodobým a dlouhodobým konceptem portfolia.

Jim Cramer: Evropskou verzi Lehman Brothers už nikdo neodvrátí

Aktualita pro rok 2026

Aktuality