Pasivní investice do komodit: Rolování může být problém!

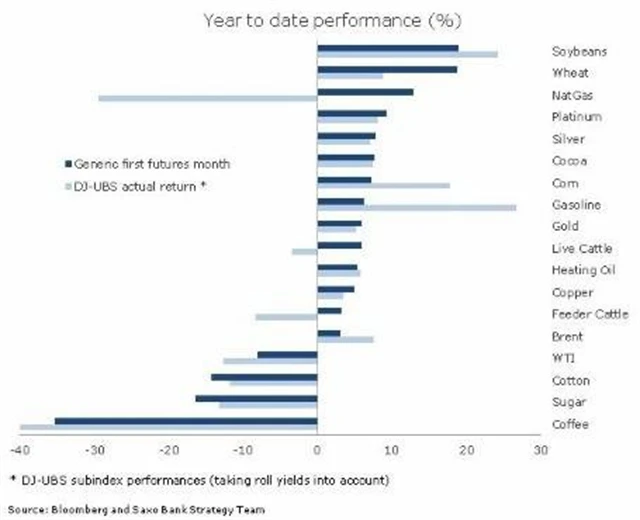

Není komodita jako komodita a není výnos jako výnos. Při pohledu na grafy výkonnosti jednotlivých komodit zjistíme, že neumí s dostatečnou přesností odrážet faktor takzvaného rolování kontraktů.

Komodity se totiž obchodují pomocí futures kontraktů s určitou dobou splatnosti, které jsou pravidelně nahrazovány (rolovány). Grafy pak neumějí zohledňovat rozdíl - ať pozitivní, či negativní - mezi cenou expirujícího a následujícího kontraktu. Pro zvýraznění tohoto rozdílu jsme využili srovnání individuálního výkonu komodit z indexu DJ-UBS proti výkonu kontraktu s nejbližším termínem dodání, čímž odstraníme efekt rolování.

Index DJ-UBS investuje do futures kontraktů, které jsou těsně před vypršením. Důvodem je dosažení co možná nejvyšší likvidity a transparentnosti. Výsledkem je pak to, že jsou futures pozice často rolovány do následujících kontraktů. To vede nejen k výraznému zvýšení obchodních nákladů indexu, ale má to vliv i na výkonnost jednotlivých komodit.

Contango a inverzní trh

Contango je situace, kdy cena kontraktu futures směrem do budoucnosti narůstá. V takovém případě se v indexu navyšuje ztráta, protože dochází k nákupu dražšího kontraktu, než byl ten prodávaný. K této situaci dochází ve chvíli, kdy dostatečné zásoby vytváří tlak na současné ceny.

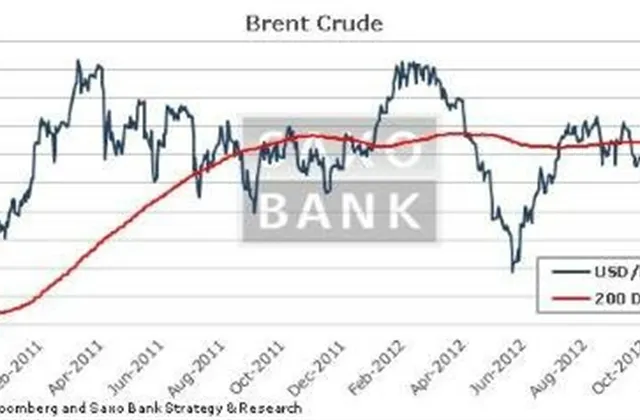

Opačný scénář se nazývá inverzní trh (backwardation). Ten lze aktuálně pozorovat u ropy typu Brent a benzínu, kde napjatá situace na fyzickém trhu zvyšuje dnešní cenu nad cenu budoucích kontraktů. Tato situace byla během uplynulého roku častější, což vytvořilo pozitivní prostředí pro rolování a pomohlo indexu zvýšit jeho celkovou výkonnost.

Past contanga ovlivňuje cenu zemního plynu

Zmiňovaná past jménem contango rozevřela nůžky mezi jednotlivými cenami zemního plynu. Během roku 2012 totiž cena kontraktu s nejbližším termínem dodání vzrostla o 13 %. Když ale vezmeme v úvahu efekt rolování u tohoto futures kontraktu, byl výnos z dlouhodobé investice prostřednictvím indexu DJ-UBS zhruba -30 %.

Podobným příkladem je rozdíl ve výkonnosti ropy typů WTI a Brent. Kvůli negativnímu efektu rolování vykazuje index DJ-UBS u WTI ztrátu vyšší. Naopak u Brentu je efekt rolování pozitivní (backwardation) a zisk pomocí indexu je vyšší.

Efekt rolování lze vidět i u výnosu sójových bobů, pšenice, kukuřice, benzínu nebo hovězího masa.

(tmavě modrá barva - kontrakty s nejbližším termínem dodání, bledě modrá barva - komodity z indexu DJ-UBS, započten efekt rolování)

U ostatních komodit ale lze říci, že výnosy jsou při využití obou metod více méně srovnatelné, což indikuje malé nebo žádné rozdíly v cenách futures. Jako příklad je možno uvést ceny zlata nebo stříbra.

Začátek roku 2013 přináší nová investiční rozhodnutí. Investoři, kteří hledají pasivní dlouhodobou investici skrze jeden z mnoha komoditních indexů, by si měli být vědomi možných rozdílů ve výkonnostních křivkách a znát vztahy mezi nimi.

Zdroj: Saxo Bank

Aktualita pro rok 2026

Doporučujeme

Aktuality