Komodity v roce 2025: Před trhy je hrbolatá cesta, bez diverzifikace to nepůjde

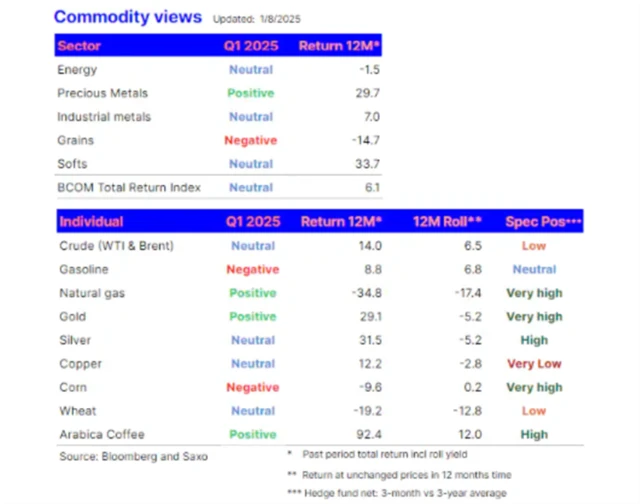

Komodity se jako třída aktiv budou moci (i) v roce 2025 opřít o několik faktorů. Jsou jimi pokračující inflační tlaky, transformace energetiky a také pozice bezpečného tržního přístavu pro tu část investorů, kteří chtějí alokovat peníze do něčeho reálného.

Na prahu roku 2025 na trh působí řada faktorů, které mohou přispět k vytvoření pro komodity náročného obchodního a investičního prostředí. Donald Trump zahájil své slibované celní manévry, které jsou podle všeho základem pro Trumpova vyjednávání s obchodními a politickými partnery a konkurenty. Pozornost se bude upírat také na americký dolar, který s cenami komodit tradičně koreluje negativně, a na to, jak se budou vyvíjet krátkodobé americké sazby a dluhopisové výnosy.

Může vznikat tlak na ceny ropy a různých průmyslových kovů, jejichž ceny zpravidla odrážejí vyhlídky hospodářského růstu, u nichž není na trhu převis poptávky. Zároveň mohou být dále podporovány ceny komodit, u nichž lze očekávat pokles nabídky, například soft komodit jako kávy, kakaa nebo cukru nebo kovů nezbytných pro energetickou transformaci, jako jsou měď, hliník a stříbro. A v neposlední řadě současné prostředí prospívá zlatu, které nadále láká investory méně citlivé na vývoj sazeb a kurzu dolaru.

Obecně předpokládáme, že se zvýší poptávka po komoditách ze strany investorů hledajících diverzifikaci a zajištění před neústupnou inflací. Komoditní index agentury Bloomberg tak může zopakovat loňský růst o zhruba pět procent. Pokud nebudou zavedena plošná, ale spíše cílená cla a americký dolar nakonec přece jen oslabí (což by zlepšilo ekonomické vyhlídky), změní se celkový poměr rizik a možných výnosů na trhu s komoditami.

Rostoucí polarizace světa prospívá zlatu, omezená nabídka stříbru

Trhy se zlatem a stříbrem strávily poslední loňské čtvrtletí konsolidací předchozího silného růstu. Zlato začalo po dosažení několika rekordních maxim v říjnu zlevňovat. Poptávku po investičních kovech ale podporuje rostoucí geopolitická nejistota. Globální napětí a hospodářské změny nutí investory vyhledávat bezpečnější aktiva. A zatím se nezdá, že by se měla tato situace v nejbližší době změnit. A cena zlata již letos stihla opět vystoupat na nový dolarový cenový rekord.

Centrální banky nakupují žlutý kov, aby diverzifikovaly svá aktiva a nebyly závislé na dolaru a dolarových aktivech, jako jsou dluhopisy americké vlády. Tím nepřímo podporují i cenu stříbra. Kvůli obavám z rostoucího globálního zadlužení, zejména ve Spojených státech, se navíc investoři obracejí k těmto drahým kovům, které nabízejí zajištění proti ekonomické nestabilitě. V letošním roce ale asi budou muset být trpěliví, protože přetahovaná mezi rostoucími dluhopisovými výnosy a mírnějším poklesem sazeb spolu s nejistým vývojem hodnoty dolaru slibují na trhu s kovy větší volatilitu než loni.

V případě stříbra budou hrát nadále významnou roli investiční faktory, ale jeho cenová dynamika je úzce spjata s průmyslovým využitím, které zajišťuje asi 55 % celkové poptávky. V roce 2024 přispěla zvýšená průmyslová poptávka k fyzickému nedostatku stříbra na trhu. Výraznou úlohu sehrály sektory jako elektronika a obnovitelné zdroje energie, zejména fotovoltaické technologie. Očekává se trvalá průmyslová poptávka po stříbře, což bude nejspíše znamenat deficit nabídky i v roce 2025. Ten může navíc prohloubit zvýšení "papírové" poptávky ze strany ETF. Tato dvojí role a kombinace investiční a průmyslové poptávky mohou stříbru pomoci, aby si letos na trhu vedlo lépe než zlato.

I proto vyhlížíme pokles poměru cen zlata a stříbra. Ten by se mohl vrátit až k úrovním okolo 75, kde byl krátkodobě loni. Pokud by k tomu došlo a cena zlata naplnila naši mírně upravenou prognózu 2 900 USD za trojskou unci, může se stříbro obchodovat nad 38 USD za unci.

Útlum stavebnictví a boom elektrifikace: Růst poptávky po kovech

Zůstáváme optimisty ohledně dlouhodobého vývoje cen kovů využívaných v rámci transformace energetiky, tedy zejména mědi a hliníku. Těm pomohou investice do elektrifikace a rychlý rozmach elektromobility a obnovitelných zdrojů. Na druhou stranu vidíme jen omezený potenciál kovů využívaných ve stavebnictví, jako jsou ocel a železo, jejichž ceny bude stahovat níže rostoucí převis nabídky poté, co se zastavil čínský stavební boom.

Trh s mědí se v druhé polovině roku konsolidoval nad klíčovou hladinou podpory. Mohly za to očekávaná Trumpova cla, silný dolar i nestálá poptávka z Číny, kde ale zatím propad trhu s bydlením plně vykompenzovala výroba elektromobilů a rozvoj výroby a distribuce elektřiny. Pokud bude elektrifikace světa nabírat na obrátkách, poroste poptávka po elektřině a jejím přenosu, což podpoří poptávku po mědi i hliníku. To (spolu s omezeným počtem nových těžebních projektů) postupně vyvolá převis poptávky a růst cen.

V nejbližší době by ale investoři měli být trpěliví, než budou jasné dopady Trumpových cel a případných protiopatření. To ukazují poslední dny celkem jasně. I při takto opatrném přístupu lze nicméně předpokládat vzestup ceny mědi na 4,5-4,7 USD za libru.

Slabší fundamenty pro ropu a obchodování v úzkém pásmu

Ropa se poslední dva roky obchoduje v relativně úzkém pásmu, a i když se většina obchodních aktivit v posledním loňském čtvrtletí odehrávala poblíž dolní hranice tohoto pásma, na základě krátkodobých výhledů je možné v nadcházejících měsících očekávat totéž. Nabídka ropy těžené mimo země OPEC+ poroste v letošním roce zhruba o 1,4 milionu barelů denně, tedy rychleji než globální poptávka, která má podle IEA stoupat zhruba o 1,1 milionu barelů na den. Na zvýšení produkce zemí OPEC+ tak již příliš prostoru nezbývá. Několika významným členům kartelu přitom postupně roste nevyužitá kapacita, protože tyto země po celé roky omezovaly produkci, aby podpořily ceny.

Klesající poptávka z Číny, která je největším světovým dovozcem, a růst produkce mimo OPEC+ patrně potlačí ceny níže, což omezí případný cenový efekt zostření sankcí proti Rusku, Íránu a Venezuele, které musejí snižovat produkci. Ropa Brent se v posledních dvou letech obchoduje v úzkém pásmu s průměrnou cenou 76,75 USD, pro letošní rok jí předpovídáme pásmo 65-85 USD za barel.

Globální vzestup poptávky po energiích jako plus pro zemní plyn

Očekává se, že ve Spojených státech cena zemního plynu v letošním roce poroste, protože poptávka po energiích dále stoupá nejen v USA, ale po celém světě. To platí zejména pro Čínu, kde poptávka po energiích roste v posledních dvou letech rychleji než HDP a kapacita paroplynových elektráren stoupá. Navíc se zemní plyn stále více považuje za mezikrok mezi tradičními palivy, jako je uhlí, a obnovitelnými zdroji. Vzhledem k tomu, jak je výroba elektřiny z obnovitelných zdrojů závislá na povětrnostních podmínkách, a tudíž nepředvídatelná, ale využívání paroplynových elektráren zřejmě dále poroste.

Ceny v americkém Henry Hubu byly díky stabilní poptávce a růstu ve srovnání s evropskými a asijskými cenami po celé roky nízké. Nyní se očekává, že porostou, aby zohlednily změny fundamentů. Produkce asi nebude schopná držet krok se vzestupem americké poptávky po energiích a růstem exportu LNG, zejména do Evropy. Většinu roku 2024 se plyn obchodoval pod 2,50 USD/MMBtu a průměrná cena za celý rok byla 2,40 USD. Letos očekáváme výraznější pohyb ceny a průměrnou cenu bezmála 3,50 USD/MMBtu. Ale pozor, vzhledem ke struktuře forwardové křivky je velice obtížné zachytit tento vzestup prostřednictvím futures a ETF zaměřených na futures. Loni stoupla spotová cena futures o 44 %, ale i tak byl vzhledem ke struktuře křivky vykázán celkový pokles výnosů o 26 %. Jinými slovy, očekávaný růst cen zemního plynu se odráží spíše v investicích do plynárenských a na ně navázaných společností než v ceně komodity samotné.

Aktuality