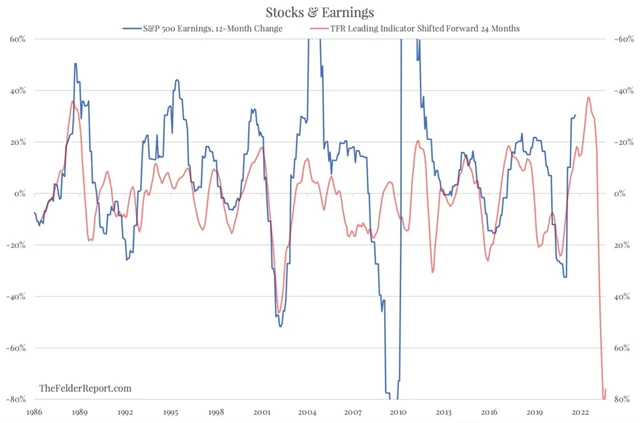

Chystá se v USA zisková recese? Tenhle indikátor je historicky spolehlivější než všichni analytici z Wall Street dohromady

Výsledková sezóna v Americe začíná a analytici čekají za třetí kvartál zhruba 30% meziroční růst zisků na akcii v rámci indexu S&P 500. Doslova za rohem ale může na firmy číhat obrat, po dvou letech pandemie a s ní souvisejících podpůrných programů totiž může přijít náraz na realitu. A trh to (možná) dobře ví.

V posledních několika čtvrtletích byl růst zisků amerických firem díky nízké srovnávací základně opravdu mimořádný. Pro ceny akcií šlo o jednoznačně podpůrný faktor. Zkušení investoři by zkrátka neměli být překvapeni – nízké sazby, ceny ropy a hodnota amerického dolaru v uplynulých dvou letech to předznamenávaly.

Tyto tři trhy (dluhopisový, komoditní a měnový) jsou totiž dlouhodobě podstatně lepšími indikátory vývoje zisků firem z akciového indexu S&P 500, než jak jej předpovídají analytici z bank a dalších finančních společností na Wall Street. Na grafu je vývoj kombinovaného ukazatele zmíněných veličin posunutý o 24 měsíců ve srovnání s 12měsíční změnou zisků společností z uvedeného akciového benchmarku. Nejde o perfektní shodu, ale podobnost křivek nelze nevidět.

Inflační tlaky neslábnou, ačkoli fiskální podpora v USA začíná odeznívat a hospodářství jednoznačně zpomaluje svůj růst. Pokles ziskovosti firem v příštích několika čtvrtletích by tedy také neměl nikoho překvapit. Zmíněný indikátor na blížící se recesi na úrovni zisků společností dokonce celkem zřetelně ukazuje. To vše v době, kdy je ocenění akcií extrémně vysoké, investoři se rekordně zadlužují za účelem dalších investic do akcií (margin debt). Obrat ve vývoji zisků firem (koneckonců jde o jmenovatel populárního ukazatele P/E) je proto něco, co by akcioví investoři neměli přehlížet.

Zdroj: The Felder Report

Aktualita pro rok 2026

Aktuality