Dividendové akcie vs. dluhopisy: Má smysl přesunout peníze za vyššími výnosy?

V rámci pravidelných expertních výhledů se často ptáte na to, nakolik v prostředí minimálních sazeb dávají smysl investice do bezpečných vládních dluhopisů. Pokud ano, proč? A pokud ne, jako jedna z tradičních alternativ se nabízejí akcie velkých firem vyplácejících dividendy. Co na to domácí tržní odborníci?

Radim Krejčí (Portu)

Historicky dluhopisy reprezentovaly konzervativní složku stabilizující investiční portfolio. Pokud jsme namixovali akciovou a dluhopisovou složku, získali jsme dostatečnou výnosnost a zároveň díky negativní korelaci akciové a dluhopisové třídy aktiv i přijatelné riziko. Tento vztah se mění, a proto je možná načase zauvažovat o tom, jakou roli mají dluhopisy v portfoliu plnit. Je-li narušena negativní korelace s akciemi, lze uvažovat o nahrazení části dluhopisů akciemi, které generují vyšší výnos z dividend, než jaký nabízejí dluhopisy. V současnosti jsou navíc úrokové sazby velice nízké a lze čekat, že dřív nebo později porostou, což bude znamenat pokles cen již nakoupených dluhopisů.

Rizikem přesunu peněz z dluhopisů do dividendových akcií je možnost, že společnosti sníží nebo zruší dividendy, zejména v krizových časech. Takže spíše než o paušální nebo úplné náhradě bych se bavil o změně struktury dluhopisové složky. Možností je nahradit část dluhopisů s investičním ratingem rizikovějšími (a výnosnějšími) vysokovýnosovými bondy (high-yield) a také co nejefektivněji nastavit dobu do splatnosti portfolia dluhopisů.

Pavel Ryska (J&T Banka)

Výměna dluhopisů za dividendové akcie znamená změnu strategie, pokud jde o výnosnost, ale i rizikovost portfolia. Dividendové akcie mají výhodu v tom, že nabízejí pružnou participaci na ziscích firem a že mohou na rozdíl od dluhopisů, které mají předem pevně daný kupón i jistinu, lépe reflektovat inflaci v ekonomice. Na druhou stranu jsou akcie právě absencí pevně dané splatnosti spojeny s vyšším rizikem. Investor tak přistupuje na vyšší riziko v očekávání většího zisku a ochrany před inflací.

Petr Lajsek (Colosseum)

Záleží primárně na rizikovém profilu investora. Dluhopisy se špičkovým ratingem jsou a budou méně rizikovým aktivem než akcie. V případě dluhopisů velkých amerických společností, jako jsou Apple, Amazon nebo McDonald's, si investoři mohou přijít na nízké jednotky procent ročně bez velkého rizika. Investice do samotných akcií má ale samozřejmě mnohem větší potenciál zhodnocení, a to i díky vypláceným dividendám.

I akcie těch nejvlivnějších společností mohou výrazněji zlevnit i v poměrně krátké době, že by ale takové firmy nebyly schopné splácet své dluhopisy, je vysoce nepravděpodobné. Osobně jsem spíše pro nákup akcií, zejména při pohledu na výnosy za poslední roky to není volba nijak složitá. Dluhopisy však do vyváženého portfolia rozhodně patří a měly by v něm mít alespoň menší podíl.

Ondřej Hartman (FXstreet.cz)

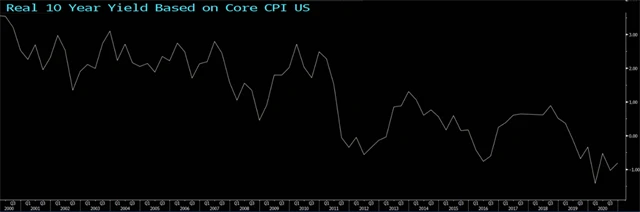

Pokud se výnosy bezpečných dluhopisů (benchmarkem budiž americký 10letý bond) budou stále držet kolem 1 % ročně, zmíněná rotace peněz z dluhopisů do akcií má smysl a bude pokračovat. Poměr ceny akcie a zisku na akcii (P/E) okolo 20 a výše se tak stane normou, protože i 5% ziskový (dividendový) výnos z držení akcie bude atraktivnější než vládní dluhopisy, které již několik let svými výnosy nepokryjí ani inflaci.

Roman Koděra (finanční expert)

Finanční trhy mají po mnoho let jasnou funkci – zejména by měly sloužit k přesunu kapitálu. A proto se dělí na několik částí – na devizový, dluhopisový a akciový trh. Každý má svoji roli, velikost a rizikovost. Proto se nedomnívám, že by bylo možně velikost dluhopisového trhu jakkoli „vměstnat“ do velikosti trhu akciového a současně se domnívat, že to zvýší ziskovost firem a sníží rizikovost. Vyváženost a vhodnost portfolia jsou i v době nižších výnosů dluhopisů definovány mírou rizikové přirážky, funkcionalitou úrokových sazeb a měnových politik centrálních bank a v neposlední řadě vládních politik.

Vratislav Jůza (4fin)

Současná doba nepřeje dluhopisům, kvůli minimálním sazbám centrálních bank jsou jejich výnosy nízké a nedaří se jim ani překonávat inflaci. Při budoucím růstu úrokových sazeb navíc budou ceny již nakoupených dluhopisů klesat. Proto řada investorů hledá alternativy. Vždy záleží na investičním horizontu a rizikovém profilu investora, ale nahradit část málo výnosného portfolia dluhopisů dividendovými tituly nepochybně smysl dává.

Tomáš Tyl (Fichtner)

Hlavní výhodou dluhopisů investičního stupně a hotovosti je to, že se chovají v krizových momentech jinak než akcie, a mají tak význam v rámci diverzifikace. V tomto směru je tedy ani dividendové akcie nemohou zastoupit. Může mít smysl akcie v portfoliu převážit, když jsou výnosy nízké, my například akcie v portfoliích klientů nyní převažujeme.

Státní dluhopisy rozvinutých zemí dostupné na trhu téměř nic nevynášejí. Alternativami těchto dluhopisů jsou hotovost, protiinflační dluhopisy nebo dluhopisy s vysokým výnosem (ty ale již stojí rizikovým profilem mezi dluhopisy a akciemi). Namísto klasických dluhopisů proto nyní ve větší míře investujeme právě do těchto aktiv.

Tomáš Vranka (XTB)

Typické investiční portfolio složené z dluhopisů a akcií již opravdu není, co bývalo. Reálné výnosy (nominální výnos mínus míra inflace) amerických 10letých dluhopisů dlouhodobě klesají a naposledy se dlouhodobě pohybovaly alespoň 1 % v plusu zhruba do roku 2010. Od té doby jsou až na krátkou výjimku v roce 2013 pod 1 % a v poslední době jsou dokonce záporné. Investor tak při investici do takových dluhopisů reálně přichází o hodnotu vložených peněz.

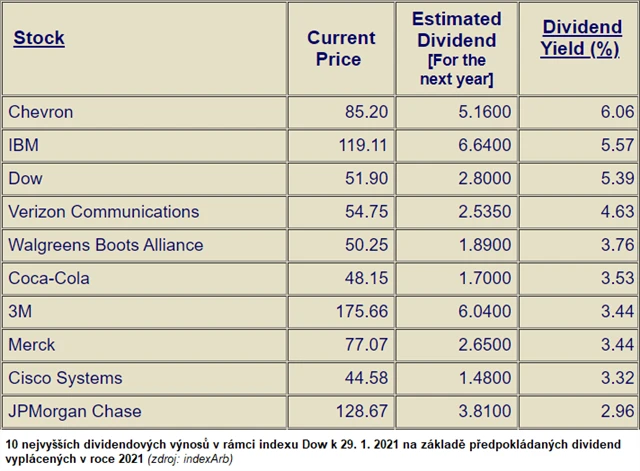

Jako alternativa jistě přicházejí v úvahu akcie velkých firem vyplácejících dividendy. Tyto akcie jsou méně volatilní než trh jako celek a nabízejí vyšší výnosy než dluhopisy (dividenda plus růst ceny samotné akcie). V době obecně vysokých tržních valuací jsou navíc dividendové tituly i relativně levné (tedy ne až tak drahé). Velké instituce se dluhopisů asi hned tak nezbaví, ale pro drobné investory obecně mají nyní větší smysl akcie velkých firem vyplácejících podíly ze zisku.

Pokud by chtěl investor držet dluhopis například 10 let, tak i dividendové, mnohdy hodnotové akcie s vysokou pravděpodobností nabídnou zajímavější zhodnocení. Při investici na 2-3 roky však bude riziko určitě větší než v případě sázky na dluhopisy. Pozor tedy, záleží i na dalších parametrech investice, než je samotná alokace.

Libor Stoklásek (Imperial Finance)

Dividendy do portfolia jednoznačně patří. Mezi nejoblíbenější tituly patří takzvaní dividendoví aristokraté, tedy firmy, které dividendy pravidelně vyplácejí a navyšují déle než 25 let, a dividendoví králové, kteří vyplácejí pravidelně minimálně stejnou dividendu posledních 50 let. Záleží ovšem na investičním profilu investora a jeho přístupu k riziku, jestli je pro něj vhodné nahradit například český protiinflační dluhopis (který pokryje korunovou inflaci) dividendovou akcií.

Jan Vejmělek (Komerční banka)

Na jedné straně působí na trhy vysoká emisní aktivita států, které potřebují financovat (nejen) krizové výdaje, čímž narůstá jejich zadlužení. To obecně zvyšuje rizikovost držení těchto investic v portfoliích. Na straně druhé jsou zde centrální banky, které státní dluhopisy skupují, čímž drží jejich výnosy na minimech. Z dlouhodobého hlediska jde o nepochybně o prostředí, které opravňuje k uvažování o tom, zda část dluhopisů nenahradit diverzifikovaným portfoliem dividendových akcií.

Aktualita pro rok 2026

Doporučujeme

Aktuality