Eric Falkenstein: Pravidlo časování trhu, které funguje

Přestože se při pohledu do historie může zdát, že lze výnosy aktiv predikovat, v praxi zjišťujeme, že je velmi těžké předstihnout pasivní indexy, i když se poctivě držíme základních investorských pouček. Eric Falkenstein, ekonom, který se specializuje mimo jiné na risk management a investování do akcií, prozrazuje, jak dosáhnout vyšších výnosů při současném omezení volatility.

Ivo Welch a Amit Goyal odhalili, že řada indikátorů (například poměr dividendy k zisku - výplatní poměr) funguje zpětně, ale v reálném čase žádný klíč ke zlepšení výnosů očištěných o výkyvy ekonomického cyklu nepředstavuje.

Když vezmeme množinu dat vygenerovaných na základě jednoduchých časových řad a načrtneme vztah ceny akcií a budoucího výnosu, objevíme ve vzorku silnou negativní korelaci. Z praxe ale víme, že pouhá cena akcií výnosy nepředpovídá. Tento paradox přiměl mnohé experty k závěrům, že jsou trhy iracionální.

Jedna z investorských pouček radí alokovat kapitál proporčně a zvyšovat poměr hotovosti s tím, jak investor stárne. Rozhodující je v tomto případě věk v letech, od něhož se odvozuje procento dluhopisové alokace (například 29 let - 29 % do bondů). I když jde o běžně využívanou poučku, většina odborníků označuje teze, na nichž je založena, za zavádějící. Například Robert C. Merton a Paul A. Samuelson argumentují, že je postavena na chybné interpretaci dlouhodobých dat. Skutečnost, že posledních 120 let v USA pravidlo potvrzuje, je jen náhoda.

Nečasujte trh podle ceny akcií, zaměřte se na volatilitu

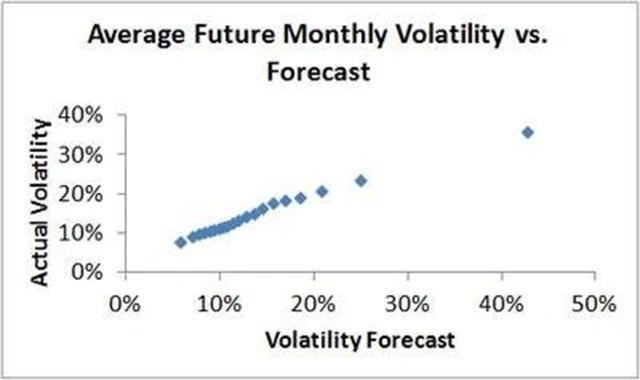

Cílem však není zpochybnit teorii alokace portfolia podle investičního horizontu investora, nýbrž poukázat na to, jak lze relativně snadno predikovat volatilitu. Postačí k tomu následující vzorec (nelekejte se):

EMAvar(t+1)=(1-λ)ret(t)^2+λEMAvar(t)

EMA = exponenciální klouzavý průměr;

ret(t) = výnos v čase;

λ = lambda; hodnota reprezentuje očekávanou procentní změnu v ceně opce při 1% změně volatility podkladového aktiva; vyjadřuje rizikovost;

var(t) = rozptyl v čase

Když se podíváme na denní výnosy (zpětně do roku 1963), zjistíme, že je volatilita skutečně velmi dobře predikovatelná. Tento fakt byl podkladem pro využití GARCH modelování finančních časových řad, za nějž získal Robert Engle Nobelovu cenu.

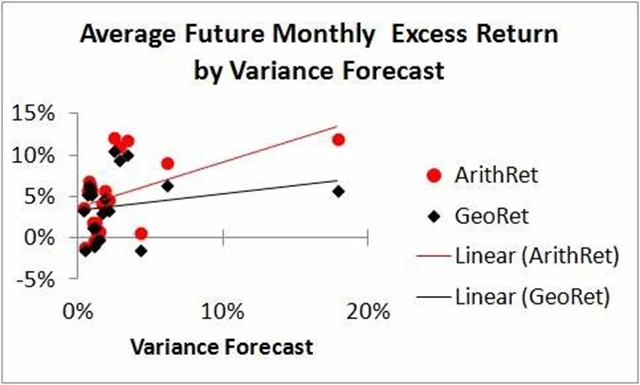

Výnosy naproti tomu příliš nekorelují s předpovědí volatility (data byla rozdělena do 20 skupin řazených podle varianční předpovědi):

Existuje slabá korelace s aritmetickým výnosem pro předpověď volatility a extrémně slabá v případě geometrického výnosu. Z toho lze vyvodit, že by investor možná byl schopen zvýšit Sharpeho poměr - což je podíl výnosu aktiva nad bezrizikovou míru a směrodatné odchylky výnosů, který se používá například při hodnocení rizikovosti fondů ve vztahu k jejich výnosům -, pokud by se vyhýbal vysoce volatilním obdobím.

Z toho plyne následující pravidlo:

Alokovat 100 % do akcií, když EMAvar < (1,5 * 2letý klouzavý průměr EMAvar);

jinak 100 % do dluhopisů;

změnit alokaci jedině tehdy, pokud nebyla měněna v uplynulém měsíci.

Všechna kritéria jsou založena na historických datech. Závěrečný bod zajistí, že investor neučiní zbytečně mnoho rychlých změn, které by byly pro velké portfolio nepraktické a v praxi by ani příliš nezměnily výsledky.

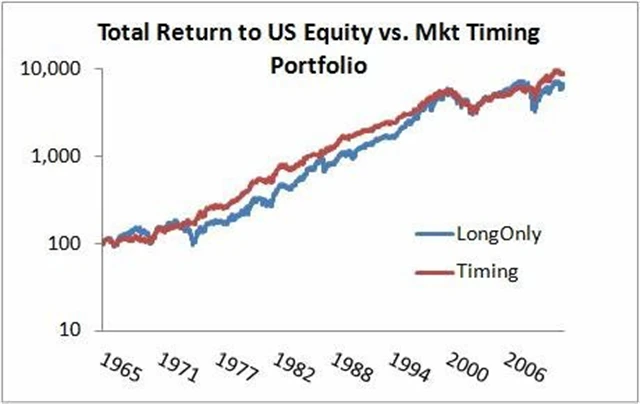

Následující tabulka nabízí porovnání výsledků jednotlivých strategií. Podkladem byla data za období let 1965 až 2011:

Pravidlo časování podle volatility zajistilo významný růst Sharpeho poměru (z 0,25 na 0,43) a o 33 % snížilo volatilitu na úroveň srovnatelnou s portfoliem s minimálním rozptylem, to vše bez ztráty celkového výnosu (zpravidla jej naopak ještě o pár procent navýšilo). Maximální propad klesl z 55 % na 47 %, což sice není moc, nicméně strategie časování pomohla investorovi vyhnout se podstatným ztrátám v roce 2009. To znamená, že se frekvence těchto 50% poklesů snížila v poměru 2:1.

Strategie generovala 68 % průměrných long pozic během zvolené časové periody, takže se nabízelo srovnání se statickým portfoliem 68 % akcií / 32 % dluhopisů. V tomto případě se Sharpeho poměr příliš nezměnil, ale snížila se volatilita výnosu portfolia.

Časování omezilo volatilitu portfolia o třetinu bez ztráty celkového výnosu, na rozdíl od statického smíšeného portfolia, kde se s poklesem volatility snížil adekvátně i výnos.

Fungovala by strategie stejně, kdyby ji využíval každý?

Kdyby se každý rozhodoval v podmínkách volatility, bylo by podle teorie nutné započíst dynamickou rizikovou prémii:

Poptávka po aktivech = k * E(ret) / var

"k" - určitá konstanta

Poptávka po aktivech by měla být nepřímo úměrná očekávanému rozptylu výnosů, s výjimkou toho, že by se očekávané výnosy pohybovaly ruku v ruce s rozptylem.

Ponaučení na závěr

Zbavte svá portfolia většiny volatilních komponentů. Díky tomu lehce zvýšíte výnos a výrazně snížíte volatilitu. Sharpeho poměr zaznamená mnohem větší zlepšení, než jaký vám může zajistit přechod od aktivních k pasivním fondům. V dnešních podmínkách, kdy se index volatility VIX pohybuje okolo 18, přičemž dvouletý průměr je 23, teorie časování napovídá, že je vhodná doba navrátit se k akciím.

Zdroj: Falkenblog.blogspot.com

Aktuality